公募产品布局“变阵” 主攻方向来了

经历基础市场的结构性分化,公募基金的产品线也在悄然“变阵”。

从各家公募布局2024年的产品线来看,近期公募机构重点申报了债券型、指数型、QDII、FOF、公募REITs等品种。

多位业内人士表示,受去年市场风格影响,收益相对稳健的债基、规模逆市增长的ETF指基、业绩亮眼的QDII基金等受到资金的追捧,各家基金公司也基于投资者需求、市场“蓝海”和创新资产的战略布局考虑,对公司旗下产品线进行优化调整,以更加适应市场和需求的变化。

公募重点布局三大方向:

债基、指基、QDII基金

岁末年初,基金公司通常会针对公司产品条线进行优化和调整。而公募产品线的“变阵”,也可以从近期新基金申报和基金清盘情况一窥端倪。

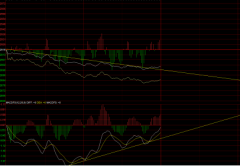

Wind数据显示,截至1月5日,从近三个月新基金申报方向看,基金公司新申报债基176只,数量最多;申报指数型基金155只,仅次于债基;主动权益类基金是98只。

头部基金公司主要发力ETF等指数型基金、QDII基金。

华夏基金为近一个季度新申报10只ETF及其联接基金,4只公募REITs产品,2只公募FOF等。南方基金同期新申报了7只指数及其联接基金,3只债基,2只QDII基金。博时基金近三个月新申报了6只指数及ETF基金,4只QDII基金,以及4只滚动持有债基。

谈及公募基金产品线布局的方向,上海证券基金评价研究中心基金分析师汪璐表示,一方面,出于风险规避的需要,近两年债券基金受到投资者们的较大关注。另一方面,近几年公募管理人发行了众多细分赛道指数基金,这是由供给与需求两端共同促成的。

一位公募市场部负责人也称,相比往年,2024年公募产品布局总体呈现出重视被动产品、关注海外投资机会、战略布局FOF及REITs等新趋势。这与2023年QDII基金呈现赚钱效应,股票ETF“越跌越买”,规模大幅增长有密切关系,各家基金管理人也看到了这些方向的市场机会。

具体在指数基金方面,易方达基金指数研究部总经理庞亚平表示,随着市场有效性的逐步提升,以及投资者对指数化投资的认知程度增强,我国指数市场有望迎来大发展时代。

庞亚平分析,一方面,ETF凭借其费用低廉、持仓透明、风格稳定、交易便利等特点,受到了各类投资者的认可。另一方面,大力发展中国特色指数体系和指数化投资,是“活跃资本市场、提振投资者信心”的重要举措之一,指数基金开发效率的提升、产品类型的拓展都将促进指数化投资的蓬勃发展。

除了指数基金和QDII基金,公募FOF、公募REITs等也是头部公募机构布局的又一方向。

汪璐对此表示,一方面,随着养老第三支柱的不断推进,养老FOF的空间是非常广阔的。尽管短期内投资者对FOF基金的接受度不高、募集情况并不乐观,但基金公司仍有很强的意愿发行该类产品,争取在个人养老金的“蓝海”中抢占先机。

而另一方面,汪璐认为,REITs作为一类创新资产,与传统的股票、债券等大类资产均不相同。对于基金管理人而言,REITs是充实公司产品条线的重要品种,目前仍是REITs基金的初期发展阶段,管理人有动力积极布局来抢占市场份额。

基金三大优化方向:

主动权益基金、指基、“固收+”基金

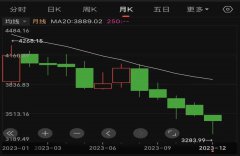

数据显示,2023年全年,主动权益类基金清盘149只,占比57%;指数及增强指数基金52只,占比20%;“固收+”产品49只(统计偏债混合、二级债基),占比19%。

从记者盘点的管理规模前10强的头部基金公司看,近一年这类机构重点清理了小微ETF及联接基金,业绩不佳的“固收+”基金,以及业绩欠佳、规模萎缩的主动权益类基金等。

汪璐对此表示,基金清盘属于正常现象,随着新发基金的不断增加,老基金也将面临优胜劣汰的结果,包括产品业绩表现不理想、产品本身市场认知度不够、同质化引发的竞争等。

此外,随着市场环境的不断变化,部分基金在当前市场已缺乏生命力,基金管理人对这类基金进行清盘处理也是负责任的表现。

上述公募市场部负责人也称,从基金清盘的上述方向看,一是部分业绩不佳的主动权益类基金,在市场低迷阶段遭遇淘汰;二是部分“固收+”产品变成“固收-”,也被市场抛弃;三是大发展的股票ETF市场,也面临同质化严重、强弱分化的格局,部分迷你基金也退出了市场。

在汪璐看来,基金公司在产品布局中,需要做好投教工作和产品的前瞻性布局,才能更好满足投资者的资产配置需求。一方面要从长远视角出发,发行目前认可度不高但长期有利于社会及基民的基金产品,例如养老FOF等。另一方面,基金管理人应持续做好投资者教育工作。拉长周期看,基金发行冰点常常也是下个行情的重要拐点。

上一篇:2023年自购私募盘点!林园、中欧瑞博、迎水投资业绩如何?

更多"公募产品布局“变阵” 主攻方向来了"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]