千磨万击还坚劲!来看2023年证券私募业六大关键词

2023年,对中国证券私募业来说,是守成之年,也是淬炼之年。

这一年,行业规模平稳增长,监管加强加速扶优限劣。在震荡市场里,私募管理人们积极开拓,收获了各自的成长。在喧嚣和争议声中,不论是从业者、投资人还是旁观者,都对行业有了更深层次的思考。

回顾过去,券商中国记者梳理出2023年证券私募业六大关键词,疾风之下依然有亮点。展望新年,行业期待否极泰来。

01

业绩分化

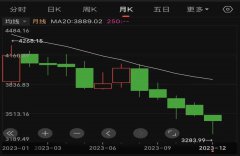

过去一年,中国股市调整蓄势,债市先抑后扬,期货市场此起彼伏。复杂市场环境下,证券私募业绩分化显著,股票策略不幸垫底。

私募排排网数据显示,截至12月22日,有业绩记录的19831只私募证券产品今年来收益均值为-1.59%,其中9278只产品实现正收益,占比为46.79%。其中,债券策略整体表现领跑,1583只债券产品今年来收益均值为8.55%,82%的产品取得正收益。期货及衍生品策略表现紧随其后,2280只期货及衍生品策略产品今年来收益均值为2.93%,正收益产品占比为57.19%。

最受关注的股票私募在今年初一度领跑,但到了年底转为在五大策略中垫底。截至12月22日,有业绩记录的12480只股票策略产品今年来收益均值为-3.96%,实现正收益产品数量为4880只,占比为39.10%。组合基金、多资产策略产品平均也为负收益。

在股票私募内部,业绩同样呈现出明显分化,量化股票私募再次战胜主观股票私募。截至11月底,有业绩记录的32家百亿量化私募1~11月收益均值为7.66%,大幅领先百亿私募整体收益水平,其中31家百亿量化私募年内实现正收益,占比高达96.88%,有7家收益超10%。入围年内百亿量化私募前十名的包括信弘天禾、稳博投资、宽德投资、衍复投资、因诺资产、乾象投资、茂源量化、顽岩资产、九坤投资、黑翼资产。

有业绩记录的28家主观股票多头百亿私募今年来收益均值为-3.25%,仅9家实现正收益,占比32.14%。这9家正收益私募分别为东方港湾、康曼德资本、景林资产、和谐汇一资产、上海瓴仁私募、勤辰资产、睿郡资产、仁桥资产和睿璞投资。不过,也有部分主观股票多头百亿私募年内业绩下跌超过20%,有些甚至因跌破清盘线而修改合同,令人唏嘘。

02

苦练内功

尽管市场表现不如人意,但在此过程中,不少私募借此机会、沉下心来稳扎稳打、苦练内功。

“在市场偏弱的情况下,我们更注重练好内功,夯实公司的投研能力。在研究上,我们在行业低谷期通过社会招聘充实了医药、科技、新能源、新材料等重点领域的优秀研究力量,这些领域代表了中国经济高质量发展的方向。在投资上,我们进一步完善基金经理共管制度,多位基金经理管理同一只基金,通过团队成员之间的充分沟通交流和能力圈的互补,形成一个超级能力圈。这样的安排,在确保预期投资收益的同时,避免投资组合和风险过分集中,有效降低了组合净值的波动性和回撤,从而给投资人带来良好的投资体验。”重阳投资合伙人寇志伟表示。

无论何种市场环境,投研能力都是证券私募最根本的核心竞争力,持续聚焦于投研能力建设,是许多眼光长远的头部私募的共同选择。

不少主观私募继续打造多基金经理模式,拓展投研能力圈的同时打造更加平衡的风格,以应对多变的市场。星石投资副总经理方磊说,围绕自身能力建设,星石主要做了三方面工作:一是坚持自身“多基金经理团队制”,不依赖某一位明星基金经理,依靠团队投资的力量。二是打造全市场投资能力,不依赖单一市场风格。三是提升组合确定性,不依赖单一股票。

成立初期一度遭遇业绩压力的和谐汇一今年起有所起色,其高端制造相关产品线表现突出。据了解,和谐汇一从成立之初就引入了许多实力研究员,并于去年发行了多只行业主题基金,聚焦于消费、医药、高端制造和TMT等核心产业,这些基金由中生代担任基金经理,公司着力打造平台型资产管理。正是这样的长期坚持投入,最终带来了成效。

量化私募今年同样继续加大各方面投入,量化巨头幻方发布了第一代开源代码大模型DeepSeek Coder,成为行业标志性事件。此外,拾贝投资等传统主观私募成功开辟了量化新赛道,量化工具正加快融入股票主观投资中。

03

掘金海外

相对国内市场,今年海外市场的投资机会相对更多。无论是投研端走出去、还是募资端引进来,掘金海外成为不少大型私募的主动选择。

投研端来看,据券商中国记者了解,以景林资产、东方港湾为代表的一批明星私募今年深度参与美股投资,并取得出色回报。英伟达、拼多多、微软等是国内私募最为偏爱的美股上市公司,这三家公司今年涨幅分别高达239.02%、79.41%和58.19%。

景林资产总经理高云程近期接受媒体采访时透露,景林构建了一套基于国际竞争力比较研究的全球化调研体系,景林的研究员不光要做中国市场的调研,还要到北美、欧洲、东南亚等市场做全球化的调研比较。对于美股里的科技巨头,如今景林也建立起了定期的调研覆盖。

随着中国资本市场的开放,中国私募管理人开始走出去。某大型私募人士向券商中国记者表示,从行业内看,具体实践包括在其他国家和地区设立办公室,建设能力,对不同市场的行业建立广度覆盖,与国内投研团队协同研究,与国际优秀管理人和投资人广泛交流,为国内团队提供投资、服务、基础设施建设等方面的全球视角和实践,同时积极吸引多元化国际背景的人才;在国内外高校积极进行校园招聘和人才储备等。

“我们也在积极往海外布局,公司在新加坡、纽约、伦敦等地都有设置办公点,在当地招募优秀人才。公司已经有产品试水了几年美股市场交易,未来计划正式在海外发产品,把中国的量化品牌推出去。”华东某大型量化私募称。

除了投研端,国内私募还积极与海外投资者沟通,做好募资端的“引进来”工作。有业内人士表示,在海外业务合作中,中国私募管理人充当海外机构投资人长期投资中国、感受中国市场活力的桥梁,他们积极讲好中国故事,在市场波动中充分向客户传递信心,提示机会。实际上,今年仍有海外长期资金坚定加仓中国市场,不少优秀私募接待了海外机构尤其是中东投资者的尽调和投资。

04

量化争议

回顾今年国内资本市场,有关量化的话题贯穿全年,8月底更是一度在市场上引发很大争议。由于量化私募在这方面规模较大,因此站在了舆论的风口浪尖。

今年8月28日,在降低印花税等多个市场利好出台后,A股市场大幅高开后日内低走,令众多投资者始料未及。此后,多家自媒体和多位金融大V发文声讨量化交易,网上相关争论甚嚣尘上。面对舆论压力,不少量化私募出面自证清白。

9月1日,沪深交易所发布《关于股票程序化交易报告工作有关事项的通知》《关于加强程序化交易管理有关事项的通知》,重点监控最高申报速率达到每秒300笔以上,或者单日最高申报笔数达到2万笔以上的交易行为。证监会发文表示,此举为了落实《证券法》有关规定,推动程序化交易规范发展,标志着我国股票市场正式建立起程序化交易报告制度和相应的监管安排。

证监会强调,近年来,A股市场程序化交易规模持续上升,逐步成为国内证券市场投资者重要交易方式之一。从境内外经验看,程序化交易在提升交易效率、增强市场流动性等方面具有一定积极作用,但在特定市场环境下存在加大市场波动的风险,有必要因势利导促进其规范发展。

此外,今年年中发生的量化私募圈联名举报事件,围绕量化私募高管的多起负面新闻,也引发了外界的关注和舆情。

DMA策略是今年最为火爆的策略之一,其本质是一种收益互换,主要是指量化机构通过券商自营交易台加杠杆去执行一些相对稳健的策略。因为业绩突出,这类策略今年受到很多投资人追捧。不过11月,不少券商收到监管通知,要求对多空收益互换DMA业务的新增规模进行管控。

虽然围绕量化私募的争议不断,但连续多年的稳健业绩,还是让这类机构赢取了投资者信任。据了解,今年大多数销售渠道都主推量化私募产品,成为证券私募产品募集中鲜有的亮点。

05

加速洗牌

加速洗牌,是今年证券私募业的另一重要关键词,行业由“量的增长”向“质的提升”迈进。监管持续加强、坚持扶优限劣,行业的多起风险事件成为催化剂。

今年以来,私募行业掀起了一轮注销潮,一大批风险机构加速出清。今年1月,单月注销1564家私募,刷新历史纪录;9月私募注销数量再迎小高峰,单月注销私募管理人246家;12月,私募单月注销数量达到112家,延续加速出清的态势。全年累计注销私募2537家,创出历史新高。

截至今年11月末,存续私募基金153698只,存续基金规模20.61万亿元。其中,存续私募证券投资基金98090只,存续规模5.73万亿元。对比去年底的92604只和5.56万亿元,私募证券基金的产品数量持续增长,存续规模稳中有进。

“2023年对私募来说是比较艰难的,积极角度是在困难环境里,行业头部效应加强,伪私募加速淘汰,一些过去受益整体市场上涨红利的私募也暴露出短板。只有潮水退去后,才知道谁在裸泳。”有业内人士称。

私募业今年发生了多起风险事件。就在11月,华软新动力踩雷事件、洛克资本跑路事件震动了整个金融圈。其中,百亿FOF私募华软新动力投向深圳汇盛的私募产品因对方发生违约导致兑付困难。除华软新动力外,该事件还涉及多家信托、券商托管和上市公司,牵涉面很广,引起全行业反思。

着眼行业进一步高质量发展,12月8日,证监会发布《私募投资基金监督管理办法(征求意见稿)》,向社会公开征求意见。新办法完善全链条监管,细化分类监管,落实创业投资基金差异化要求,完善合格投资者标准,强化募集环节监管,完善信息披露和信息报送要求,明确私募基金退出和清算要求,提高违法违规成本等,被业内看作是私募监管的又一标志性事件。今年4月,基金业协会还曾就《私募证券投资基金运作指引》征求意见。

寇志伟指出,近年来第三方理财、私募基金行业乱象频出,都是钻了行业监管不完善的空子,严重损害了行业声誉,也损害了行业内绝大多数守法合规经营的私募基金管理人的利益。国务院已经发布了《私募投资基金监督管理条例》,证监会强调严厉打击“伪私募”,这有利于私募基金行业的健康发展。

06

期待回暖

凡是过往,皆为序章;心之所向,素履以往。对于未来,业内仍然心中有念、眼里有光,股票私募期待明年市场能够走出迷雾。

从市场角度分析,方磊认为,从宏观的角度来看,中央积极加杠杆将是2024年国内经济破局的关键,海外美元的虹吸效应接近尾声,中美经济差和利差都将逐步收窄,2023年压制股市表现的因素都有望转向积极,2024年的投资机会应该会逐步增加,整体股市环境对于主观股票策略投资者相对更加友好,主观股票策略的表现也有望整体好转。

“展望2024年,均值回归将是A股的关键驱动。随着逆周期调节政策的发力,国内需求端的改善力度会逐步增强,存量优势企业的业绩有望逐步改善,叠加当前股市估值偏低、估值风险已经得到了充分释放,后续国内权益类资产定价有望出现均值回归,国内优势资产已经具备较好的配置价值,尤其是那些估值超跌的优势公司。观察基金重仓股的表现,经历两年多的调整,基金重仓股的绝对估值降至历史较低水平,相对估值也已经从2021年初的大幅溢价转为折价且落至历史均值以下水平,基金重仓指数相关标的具有一定的超跌修复空间,基金重仓股也蕴含着均值回归、价格修复的机会。如果基金重仓股出现价格修复,主观股票策略的资金面的压力或也有所缓解。”方磊说。

从行业角度看,监管逐步严格对私募行业的健康发展意义重大,有助于中长期行业发展。在业内人士看来,监管从严管理下虽然可能会导致私募基金管理人数量上的减少,但有助于“扶优限劣”和头部化趋势的演绎。一般情况下,头部私募具备更加完善的投资体系和风控管理模式,有着更优秀的业绩和先进的内部建设,可以为投资者带来更优的投资体验,有助于提升投资者对私募行业的认知。同时,日益完善的监管体系也有助于督促私募管理人回归主动管理本源,将更多精力放在提高投研水平上。

更多"千磨万击还坚劲!来看2023年证券私募业六大关键词"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]