一季度ETF市场“冰火两重天” 二季度谁是配置焦点?

2022年一季度,市场的分化在ETF产品方面表现得淋漓尽致。

招商证券研报统计数据显示,全市场599只2022年之前上市交易的ETF基金中,仅有59只在一季度实现正收益,占比不足10%,其中涨幅最大的华夏豆粕ETF一季度累计涨幅高达30.22%,领跑全市。

与之相对,TMT板块标的整体表现糟糕,十余只产品一季度跌幅超过-25%,头尾相差超过60%。

进入四月以来,随着市场逐渐震荡企稳,部分资金有回流的迹象,但是分化依然显著。汇成基金研究中心统计数据显示,本周以来,抄底资金借道股票ETF不断地流入市场。统计数据显示,本周前四个交易日股票ETF场内流通份额增长118.42亿份,按照各自的当日成交均价计算,股票ETF获得163.47亿元资金流入。

一季度ETF价跌量减

春江水暖鸭先知,ETF可以说是权益市场中最敏感的产品之一。一季度受A股持续下跌的拖累,全市场ETF产品多数下跌,规模也有所减少。

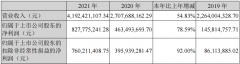

招商证券统计数据显示,截至一季度末,全市场ETF基金总数为650只,较2021年末增加36只;合计管理规模(估算值)10473.1亿元,环比减少796.5亿元。一季度全市场共有19家基金公司发行39只ETF基金,新发数量仍维持高位,但合计募资规模仅为120.6亿元,环比下滑79.2%。

从规模来看,不同类型ETF基金中,股票ETF的数量和规模仍占绝对优势。截至一季度末,551只股票ETF合计规模8627.0亿元,在全部ETF基金中的占比均超过八成;QDII-ETF(含港股通ETF)次之,65只基金合计规模1356.2亿元,占比分别为10.0%和13.0%;债券ETF和商品ETF的数量和规模均相对偏低,合计规模在200亿元左右。

值得注意的是,易方达中概互联ETF、华夏恒生互联网ETF、华夏科创50ETF一季度规模分别上涨了23.58亿元、45.38亿元和19.32亿元,增至350.11亿元、233.67亿元和226.21亿元,显示资金对该类产品后市的表现有所期待。

但从业绩来看,除商品ETF外,一季度其余各类ETF基金平均收益均为负值;股票ETF和QDII-ETF平均跌幅分别为-14.9%和-14.0%,债券ETF平均下跌-0.11%,商品ETF平均上涨8.44%。不同类型股票ETF基金中,SmartBeta-ETF和其他ETF相对抗跌,不同标的平均跌幅为-7.21%和-10.72%;宽基指数ETF和行业主题ETF跌幅较深,一季度分别下跌15.63%和16.08%。

二季度分化延续,稳增长主线依然鲜明

弱市中资金依然有抄底的动作。统计数据显示,华夏恒生互联网ETF一季度规模大涨45.38亿元,最新规模突破200亿元;除此之外,华夏恒生ETF、华夏恒生科技ETF、易方达中概互联ETF等跟踪港股市场指数或中概股指数的ETF基金规模增幅也均超过20亿元。

除此之外,易方达创业板ETF、华安创50ETF、华夏科创板50ETF等中小市值风格标的,以及稳增长主题相关的广发基建ETF也均实现较大幅度的规模增长。与之相对,规模出现大幅下滑的ETF基金多为大市值风格标的,另有部分细分行业赛道龙头标的出现较大幅度的规模缩水。

资金流动方面,大盘指数、商品ETF、债券ETF和沪港深指数4个细分类型板块在一季度出现整体资金净流出,其中大盘指数板块资金净流出额高达170.15亿元;除此之外,其余各权益板块均实现资金净流入,QDII-ETF板块一季度资金净流入额高达459.28亿元,远超其他板块,中小盘指数、TMT和中游制造3个板块的净流入额也均超过100亿元。

四月以来,随着市场逐渐震荡企稳,结构性机会初显,部分资金有回流的迹象,市场分化依然显著。

汇成基金统计数据显示,煤炭、旅游等多只行业ETF涨幅明显,资金流入迹象也有所显露。

二季度配置方向探究

对于二季度及接下来市场的表现,机构普遍认为,稳增长依然是贯穿全年的主题,成长的投资机会要观望市场真正企稳之后的表现,相对看好农林牧渔、食品饮料以及金融地产,周期领域也有阶段性机会。

银华基金研究部认为,相对看好农林牧渔、食品饮料以及金融地产,周期领域也有阶段性机会。具体观点如下:

农林牧渔

短期内板块的回调大概率是超涨后的正常调整,整体上行趋势或仍未结束。相关数据显示,3月能繁母猪存栏环比下滑1.2%,呈加速去化状态,市场对于产能去化开始出现正向反馈。展望二季度,银华基金研究部认为,价格方面,生猪价格二季度预计仍维持低迷,二季度末可能会有反弹;产能方面,原材料成本上涨、猪价低迷的情况下,产能去化的方向不会变。预计产能去化的趋势是股价的核心支撑,继续看好生猪板块的未来表现。

房地产

金稳委会议对于地产发声积极,市场对于地产融资端进一步放松预期有所提升,预计政策正常化修复开启,同时行业预计仍将出清,行业集中度再提升,预计龙头房企估值仍有继续修复机会。从弹性来看,若地产放松政策较大,那么逻辑可能扩散到一些优质民企上。

银行

稳增长叠加一季报业绩披露,长三角等区域性银行非息收入占比整体低于全国性银行,因此受资本市场波动影响偏小,可能带动板块阶段性相对收益。

煤炭

基本面近期受疫情影响及季节性淡季临近,需求端日耗环比及同比均出现一定回落,动力煤市场价格回调。现阶段煤炭供需仍是相对紧平衡,煤价为基本面和政策的博弈,整体而言基准价上浮,长协比例提升,主要煤炭企业的盈利稳定性较强。当下煤炭企业纷纷进行能源转型,既具备资金实力,也是符合政策方向,现阶段看好煤炭板块的配置机会。今年以来煤价表现强于预期,但海外能源价格维持高位,稳增长、地产政策放松等政策预期,短期或有所波动,全年预期依然向好。

新能源车

当前电动车景气度仍然维持高位,剧烈调整后当前估值较低。供给方面,本轮疫情对供应链的影响较大,几个主要的电动车产业链集群物流和生产均受到较大影响,相当比例的车厂宣布停产,其余车厂面临零部件库存不足的问题,需要下修4月份以及二季度的国内销量预期。需求方面,整体看第二轮涨价对需求端的影响不大。中长期看,疫情反复带来的居民资产负债表受损程度仍需观察。

下一篇:“To B 领跑者”来了!王翔:当好资管机构“垫脚石”

更多"一季度ETF市场“冰火两重天” 二季度谁是配置焦点?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]