千亿张坤调仓!旗下4产品各有新动作 反思“预期回报率下降或难避

7月20日凌晨,张坤管理的易方达蓝筹精选、易方达中小盘、易方达优质企业三年持有、易方达亚洲精选4只产品二季报悉数出炉。数据显示,截至二季度末,张坤的管理规模达到1344.78亿元,较上季度末的1331.09亿元略有增加。

其中,易方达蓝筹精选二季度末规模达到了898.89亿元,较前一季度末的880.16亿元增加了18.73亿元。易方达中小盘规模则为287.01亿元,较前一季度末的314.64亿元缩水27.63亿元。另外,易方达优质企业三年持有和易方达亚洲精选二季度末规模分别达到116.98亿元和41.91亿元。

从行业配置来看,张坤在二季度对旗下4只产品持仓做了进一步调整,股票仓位均有所下降。不过,在具体操作上,他进行了不同方向的调仓,易方达蓝筹精选降低了计算机等行业的配置,增加了电子等行业的配置;易方达中小盘则是降低了食品饮料等行业的配置,增加了计算机等行业的配置。

此外,对易方达优质企业三年持有,张坤降低了计算机等行业的配置,增加了医药、银行等行业的配置。而易方达亚洲精选则是降低了消费等行业的配置,增加了银行、地产等行业的配置。

在反思过往的投资过程,张坤发现“有不少错误”。他感慨对未来5年行业竞争格局的判断难度只增不减。他表示自己经常这样审视组合,如果股市暂停,5年后恢复交易,每个企业能带来多少的预期复合收益率?“从目前的判断来看,未来几年预期回报率下降可能是难以避免的。”

易方达蓝筹精选增持腾讯控股,减持五粮液贵州茅台

从行业配置来看,张坤管理的4只产品在二季度股票仓位均有下降,但调仓路径各异。

其中,易方达蓝筹精选二季度末股票仓位为90.17%,较前一季度末的93.61%略有下降。行业配置上,该基金降低了对计算机等行业的配置,增加了对电子等行业的配置。

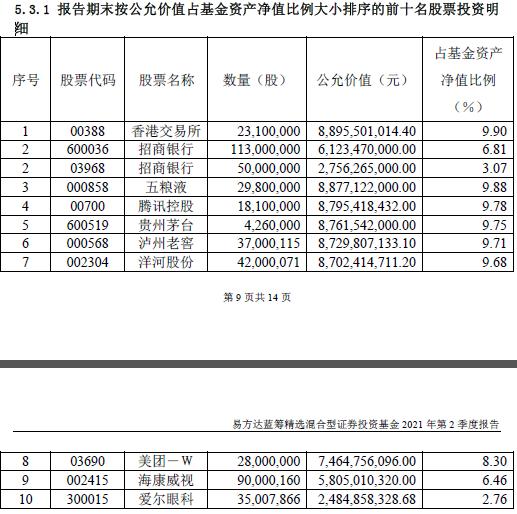

具体到个股上,易方达蓝筹精选在二季度对香港交易所、腾讯控股、泸州老窖、洋河股份进行了增持,并对五粮液、贵州茅台、美团进行了减持。

截至二季度末,这只产品持有香港交易所的股票数量从一季度末的2286万股增至2310万股,取代五粮液成为其第一大重仓股。同期,该基金对五粮液的持有数量从3300万减持至2980万股,目前仅为其第3大重仓股。

在刚刚过去的二季度,爱尔眼科新进为易方达蓝筹精选前十大重仓股行列,持有该股数量达到3500.79万股,平安银行则已不在其前十大重仓之列。

另外,该产品在二季度末持有的招商银行A股1.13亿股和港股5000万股依旧保持不变。与此同时,该基金持有海康威视的股票数量也依旧为9000.02万股。

易方达蓝筹精选二季度末前十大重仓股

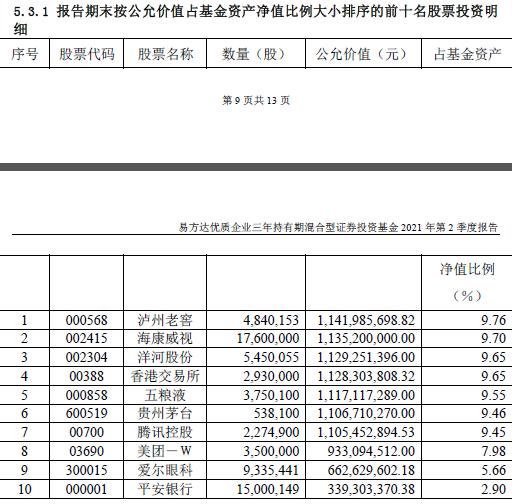

与易方达蓝筹精选一样降低计算机等行业的配置的,还有易方达优质企业三年持有。该基金还在二季度还增加了医药、银行等行业的配置。个股方面,张坤强调自己依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。目前其前十大重仓股为泸州老窖、海康威视、洋河股份、香港交易所、五粮液、贵州茅台、腾讯控股、美团、爱尔眼科、平安银行。

易方达优质企业三年持有二季度末前十大重仓股

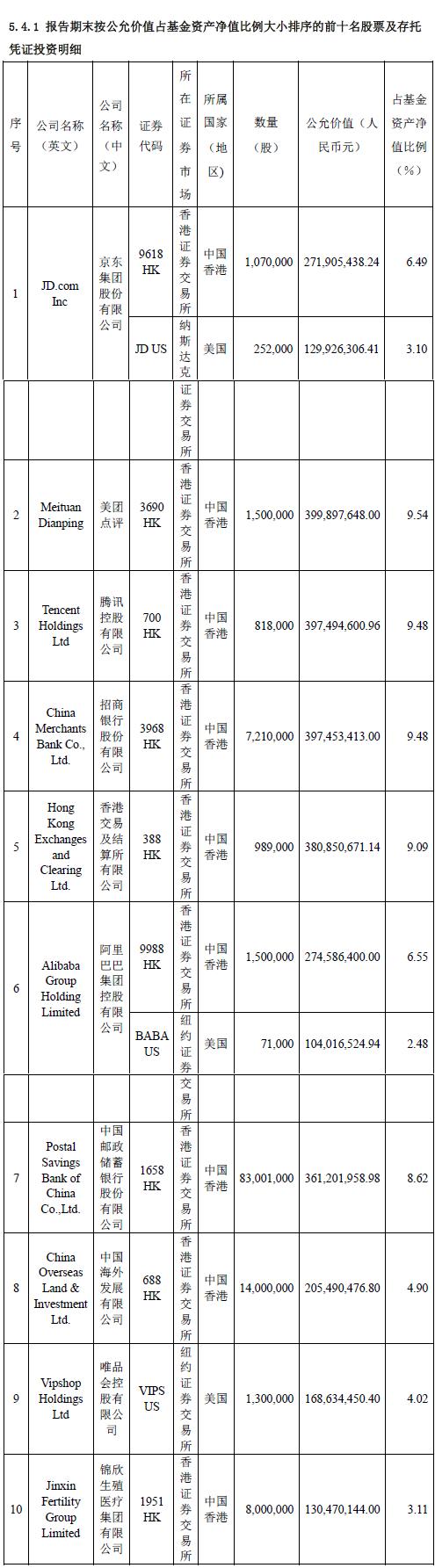

同期,易方达亚洲精选降低了消费等行业的配置,增加了银行、地产等行业的配置。目前其前十大重仓股为京东集团、美团、腾讯控股、招商银行、香港交易所、阿里巴巴、邮储银行、中国海外发展、唯品会、锦欣生殖。

在报告中,张坤坦陈,二季度,教培企业受政策预期影响股价跌幅较大,对该基金净值产生了一定的负面影响,这也使他反思长期投资框架中的一些假设,希望能够将其进一步完善。

易方达亚洲精选二季度末前十大重仓股

易方达中小盘仓位大降至7成,增配计算机板块

与易方达蓝筹精选完全不同,张坤的另一只具有代表性的基金——易方达中小盘在二季度增加了计算机等行业的配置,同时降低了食品饮料等行业的配置。该基金仓位变动也较大。截至二季度末,该基金股票仓位为70.36%,相较于上季度末的93.93%大幅减少。

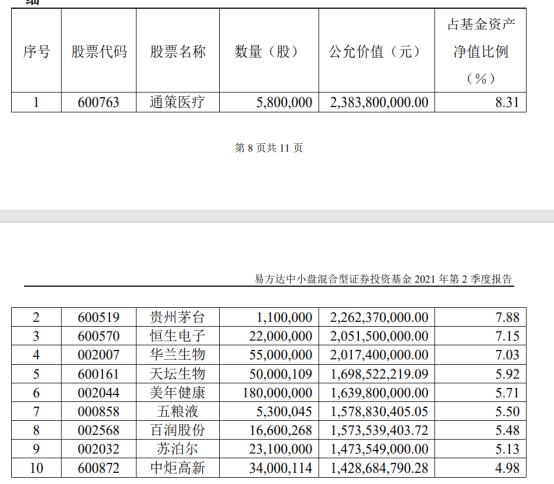

而前十大重仓股名单却并无新进与退出,只是在持仓数量上稍有变化。具体来看,通策医疗在被减持120万股后,仍跃居第一大重仓股,二季度该股涨幅约64%。五粮液被大幅减持了550万股,贵州茅台也被小幅减持了30万股,这两只个股已连续两个季度被易方达中小盘减持。

此外,美年健康、百润股份、苏泊尔、天坛生物等个股被小幅减持。

与此同时,易方达中小盘重仓持有的华兰生物、恒生电子被张坤小幅加仓。同时,其持有的中炬高新持仓股票数量保持不变。

易方达中小盘二季度末前十大重仓股

张坤反思:未来几年预期回报率下降或难以避免

回顾二季度,张坤表示,A股市场分化较为明显,新能源、汽车、电子、医药等行业表现较好,而农林牧渔、房地产、家电等行业表现相对落后。二季度张坤所管理的基金股票仓位均有所下降,并对结构进行了调整。但在个股方面,他依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。

疫情后,随着全球流动性的放松,全球股市都有了显著上涨。他提到,一些市场公认长期有成长空间行业(科技、医药、消费、新能源)中的优质公司,除了业绩增长的驱动,估值也得到了显著提升。面对越来越高的市盈率水平,对企业的估值方法也越来越多采用远期(如 2025 年甚至 2030 年)市值贴现回当年,似乎只有这样,投资者才能获得一个可以接受的回报率水平。

他认为,这样的环境对投资人判断正确率的要求是很高的。“我们发现,对于一些公司,在各种假设都兑现的情况下,可能未来 5 年能赚取贴现率或者比贴现率略高的收益率水平,但是一旦错误,可能就要面临 30%甚至50%的股价下跌。在一个流动性宽裕、资本焦虑地寻找高回报率领域的环境下,未来几年,不少行业面临的竞争程度恐怕比过去5年更为激烈。”

在反思自己过往的投资过程,他“发现有不少错误”,同时感慨未来投资之难。“我认为,对于未来5年行业竞争格局的判断难度恐怕只增不减。综合来看,如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。在这样的赔率分布下,对于投资来说显然是高难度动作。”

而面对这种情况,张坤表示,要么在热门行业进行深入研究,试图获得更高的概率确信度,要么在不那么拥挤的行业,稍微牺牲一些概率,承担多一点不确定性,获得更佳的赔率回报。

“我经常这样审视组合,如果股市暂停,5年后恢复交易,每个企业能带来多少的预期复合收益率,从目前的判断来看,未来几年预期回报率下降可能是难以避免的。”张坤表示。

更多"千亿张坤调仓!旗下4产品各有新动作 反思“预期回报率下降或难避"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]