黄金坑还是半山腰?反腐之下医药“短空长多” 资金借道大举加仓

自2021年7月见顶后,医药生物(申万)指数开始陷入长达两年多的调整,500多个交易日板块下跌超四成。近期,医药板块市值在短期内即“蒸发”超3000亿。(数据来源:Wind,医药生物(申万)2021年7月2日点位12928.56,2023年8月23日点位7803.01,回调比例为39.65%)

当下如火如荼进行的医药反腐,对医药细分板块影响几何?综合近期多家券商研报观点,长期来看有望推进药企将更多资源转向研发创新,看好创新药长期发展空间。

从资金面来看,近期医药板块估值大幅调整背景下,资金却借道ETF,越跌越买,市场多只创新药ETF份额创阶段新高,甚至刷新历史新高。(数据来源:Wind,2023年1月17日至2023年8月23日)

比如创新药ETF(159992)今年以来总体呈现出“越跌越买”趋势,7月31日,首次突破100亿份,在医药板块整体处于回调的大趋势下,该基金份额不减反涨,8月7日份额增长至104.11亿份,创历史新高。(数据来源:Wind,2023年1月17日至2023年8月23日)

医药反腐长期利好创新药板块

7月28日,中央纪委国家监委召开动员会,部署纪检监察机关配合开展全国医药领域腐败问题集中整治。

持续推进的医药反腐,对细分板块影响几何?综合近期多家券商发布的研报观点来看,长期来看有望推进药企将更多资源转向研发创新,从而以产品疗效取胜,看好创新药长期空间。

机构长期看好创新药品的发展,也源于政策端鼓励创新的方向不变,尤其是最近创新药在支付端也迎来政策利好。

今年7月份,国家医保局针对2023年国家医保谈判发布谈判药品续约规则,较往年更显温和,支付端政策回暖趋势明确,有望提升药企利润空间,提振研发积极性。

另外,近期各地单独支付政策的相继发布,支付名单中创新药和特色药增加,政策进一步向创新药倾斜,有助于进一步增强药企创新研发的信心与力度。(数据来源:澎湃新闻,2023年7月27日)

二级市场走势上看,中证创新药指数年初至今(2023年1月1日-2023年8月17日)累积跌幅达到13.88%(数据来源:Wind)。东吴证券7月末发布的研报指出,A股和港股创新药经过调整回到相对较低的估值区间,具备性价比。下半年宏观环境向好带来的分子端改善助力创新药行情的启动。此外医保续约谈判新规则边际利好长生命周期大单品的放量,政策鼓励创新方向不变。

数据来源:Wind,2023.1.1至2023.8.17;中证创新药指数基日为2014.12.31,2018-2022年收益率为-26.92%,47.56%,55.14%,-10.61%,-25.74%,指数的过往业绩并不预示其未来表现

龙头集聚,中证创新药产业指数长期跑赢医药行业

创新药作为医疗行业热门概念,产业链涉及生物制药、化学制药、医疗研发外包等行业,因此想要研究创新药板块会比较复杂,那么在不知如何优选个股的背景下,投资创新药相关指数基金不妨为一种思路。

那当前市场有哪些创新药相关指数呢?

据不完全统计,目前市场上带有“创新药”关键字的指数共有6个,其中中证创新药产业指数(931152.CSI,简称中证创新药)的跟踪标的数量最多,且发布时间较早,为2019年4月22日。

先来看指数基本信息,中证创新药产业指数选取主营业务涉及创新药研发的上市公司作为待选样本,按照市值排序选取不超过50家最具代表性公司作为样本股,反映创新药产业上市公司的整体表现。(数据来源:中证指数有限公司)

从成分股的行业分布来看,化学制药是指数的第一大权重行业,占比36.6%,其次是生物制品(31.6%),作为创新药上下游的医疗服务权重占比超26%,三者合计占比超90%,整体而言行业分布相对集中。(数据来源:Wind,截至2023年8月15日,申万二级行业分类)

(图源:Wind)

从成分股的市值分布来看,整体偏中小盘风格。截至目前,该指数的50只成分股的平均市值为410亿元,只有4只市值在千亿以上,而总市值在500亿元以下的个股达39只,其中21只市值低于200亿元。(数据来源:Wind,截至2023年8月15日)

(图源:Wind)

另外,中证创新药产业指数前10大成分股为创新药细分产业龙头。该指数前10大权重股合计占比54.21%,多集中在生物制药、化学制药和医疗研发外包等三大赛道,且几乎都为行业龙头,囊括国内CRO、制药、疫苗、生长激素和临床研究领域的龙头等。(数据来源:Wind,截至2023年8月17日)

接下来看下创新药企业需要关注的一个重要指标-研发费用投入。天风证券研报指出,一般而言,研发费用率与企业产品力有较显著的关联,拥有较高研发费用率/销售人效指标一定程度上和优质产品直接挂钩。

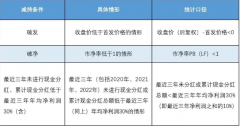

值得一提的是,中证创新药产业指数成分股整体研发费用率高于医药行业平均水平。截至2022年年末,中证创新药指数中研发费用率占比处于5%-10%的数量有18家,占比达36%,处于10%-20%的成分股数量占比为20%,处于20%及以上区间的占比约为18%。对比整个申万医药生物板块2022年平均5.83%的研发费用占比,明显创新药企研发投入较高。(数据来源:Wind,成分股2022年年报)

从历史回报率来看,中证创新药产业指数长期回报明显跑赢医药行业,超额收益明显。自基日2014年12月31日以来至今(8月17日收盘),该指数累计涨幅达85.88%,同期申万医药生物指数(000808.CSI)累计涨幅为32.43%。以区间年化收益率为例,医药生物指数自2014年12月31日以来(2014年12月31日-2023年8月17日)年化收益率为3.43%,而同期中证创新药产业指数则达到7.66%,超额收益明显。(数据来源:Wind)

(数据来源:Wind,截至2023/8/17;中证创新药产业指数基日为2014.12.31,2018-2022年收益率为-26.92%,47.56%,55.14%,-10.61%,-25.74%;指数的过往业绩并不预示其未来表现)

不过,医药板块自2021年7月进入下跌趋势后,整体估值已回落至低位,整体估值回到合理偏低的位置。Wind数据显示,截至2023年8月17日,中证创新药指数的市盈率为39.79倍,市净率为 3.41倍。市盈率处于5年来的39.09%分位点,市净率处于3.18%分位点,均处于指数发布以来较低分位。

(图源:Wind)

资金仍在抄底,创新药ETF(159992)年内份额翻倍

目前,场内跟踪中证创新药产业指数(931152.CSI)的共有7只ETF,其中创新药ETF (159992)是规模最大,成立时间最早的一只,体现出先发优势。(数据来源:Wind,截至2023年8月23日)

从近期创新药ETF(159992)份额变化来看,资金短期多空博弈明显,但是今年以来总体却呈现出“越跌越买”趋势。

具体来看,7月31日,创新药ETF(159992)首次突破100亿份,虽然整个板块回调,但该基金8月7日份额却增长至104.11亿,创历史新高。

(图源:Wind;注:Wind第二日更新前一日最新份额,数据来源:深交所)

拉长周期来看,今年来,受医疗板块整体影响,截至8月17日,创新药ETF(159992)跟踪的中证创新药产业指数累计累积下跌13.88%,而份额上看,年初该ETF份额仅43.21亿份,今年以来(2023年1月1日-2023年8月17日)增长137.42%。(数据来源:Wind)

(图源:Wind,数据来源:深交所)

站在当前时点,创新药后市如何?银华创新药ETF基金经理马君表示,创新药的政策底再次被确认后,市场对于创新药方向的边际利好反应非常积极,我们依旧看好创新药产业链的投资价值。进一步看,认为超跌板块的估值修复预计大概率还会继续,而创新药板块在政策底反复强调下向下有底向上可期的投资机会也许才刚开始。(观点来源:银华基金)

(图源:银华基金官方雪球账号)

值得一提的是,近期不少港股医药ETF也获得主力青睐,选择低位布局。

以港股通医药ETF(159776)为例,截至8月17日,该ETF近20交易日主力资金呈净流入。(数据来源:Wind)

港股通医药ETF(159776)跟踪中证港股通医药卫生综合指数(930965.CSI),该指数从港股通范围内选取50只流动性较好、市值较大的医疗卫生行业上市公司证券作为指数样本,以反映港股通范围内医药卫生上市公司证券的整体表现。(数据来源:中证指数有限公司)

长期向好,医药还有哪些方向可以布局?

2021年以来,医药生物行业在二级市场由高度火热转为逐步降温,估值大幅回调。

回到眼下,近期市场的讨论点除了反腐对医药板块的影响外,还包括当下到底是不是医药的大底?医药基金投资是进还是退?到底还有哪些方向还可以布局?

对于医药板块整体看法,不少机构都给予了乐观看法—短期情绪波动或有反复,长期成长逻辑不变。

兴业证券认为,近期医药板块出现较大调整,但行业长期成长逻辑不变,调整后可加强对医药板块关注。医药行业需求稳定,支付端总量稳定增长,未来产品定价机制有望温和化。长期来看,具备差异化创新品种、销售合规的公司将长期向好。在医保政策方面,继药品续约规则落地,呈现温和化趋势后,近期伤害发布《上海市进一步完善多元支付机制支持创新器械发展的若干措施》,支付端政策正持续鼓励创新。

民生证券认为,本周(2023年7月24日-2023年7月28日)CDE 连续发布《细胞和基因治疗产品临床相关沟通交流技术指导原则(征求意见稿)》、《以患者为中心的药物临床试验设计技术指导原则(试行)》、《以患者为中心的药物临床试验实施技术指导原则(试行)》、《以患者为中心的药物获益-风险评估技术指导原则(试行)》等多项技术指导原则文件,医药创新进入高质量高标准的新阶段,看好具有技术平台及出海潜力的公司:(1)国内创新药审评要求趋严,长期来看有利于优胜劣汰,改善同质化竞争格局;(2)看好具有新型技术平台公司;(3)看好具有出海潜力的公司,有望实现“借船出海”,建议关注后续潜在国产创新药对外授权带来的估值提升。

对于素有创新药“买水人”之称、不少创新药指数重仓的CXO板块,光大证券研报提到,考虑到当前CXO板块的避险属性、低估值、外围需求逐步回暖、人民币汇率处于低位等多重因素,CXO板块具备配置价值。

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

更多"黄金坑还是半山腰?反腐之下医药“短空长多” 资金借道大举加仓"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]