牵住注册制改革“牛鼻子” 绘出资本市场发展新蓝图

十年磨一剑,出鞘必锋芒。从2013年党的十八届三中全会提出推进股票发行注册制改革,至今已有近十年。十年间,注册制改革从科创板试点注册制起步,到创业板实施“存量+增量”改革,再到北京证券交易所开市并同步试点注册制,改革蹄疾步稳,成绩斐然,推动更好发挥资本市场枢纽作用,促进资本、科技与实体经济高水平循环,加快形成推动高质量发展的新动能。

“扎实推进股票发行注册制改革。下足‘绣花’功夫,做实做细全面实行股票发行注册制的各项准备。”证监会2022年系统年中监管工作会议对下一阶段的注册制改革提出了新要求,这也意味着全市场实行股票发行注册制的脚步渐行渐近。在资本市场日益成为推动实体经济转型升级和科技创新枢纽的当下,注册制改革翻开了资本市场改革发展新篇章。

立足实际

几经演变寻“最优解”

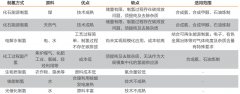

一石激起千层浪。审批制、核准制、注册制……我国资本市场股票发行制度的三次变革皆应势而动、顺势而为、乘势而上。“变”因“势”而起,“势”即我们发展的实际情况,每种制度的发展演变都与彼时的资本市场发展状况相适应。

我国资本市场创建初期,随着全国统一管理的股票发行审核机制正式确立,审批制应运而生,由行政机关推荐企业,再由证券监管机构对申请材料进行审批。这适应了资本市场初期制度不健全、运作不规范等实际情况。随着社会主义市场经济体制的建立,审批制越来越不适应我国国民经济发展和资本市场需要,2001年,核准制的出现向市场化迈进了一大步,监管理念由政府主导向市场主导转变,上市公司推荐权由行政机关转向具备资质的中介机构,这是市场经济发展到一定水平下的顺势而为。

申万宏源首席市场专家桂浩明对《证券日报》记者表示,“随着资本市场改革的持续深入和市场不断发展,带有较强行政管理色彩的核准制的不足随之暴露出来,逐渐不适应经济转型升级和高质量发展需要。”

风好正是扬帆时。最近十年,是核准制向注册制过渡的十年,也是我国资本市场历史上发展最快的十年。当前,我国股票发行核准制与注册制并行,稳步向全市场注册制过渡。沪深主板实行核准制,科创板、创业板、北交所相继试点注册制。

“随着资本市场逐步走向成熟,股票发行审核制度也在不断变化,符合市场发展规律。”中国上市公司协会学术顾问委员会主任委员黄运成对《证券日报》记者表示,注册制是成熟市场普遍采用的制度,也是高度市场化的制度。注册制改革是资本市场改革的核心内容,对于增强资本市场枢纽功能,打造一个规范、透明、开放、有活力、有韧性的资本市场具有重要意义。

“随着注册制改革稳步推进,信息披露的要求和重要性持续提升,市场化程度不断提高,有利于进一步借鉴国际市场实践,逐步构建形成既遵循国际市场惯例又具有中国特色的资本市场制度体系,以形成和维护良好的市场生态。”五矿证券资本市场部负责人吴大伟对《证券日报》记者表示。

“还权于市场、还权于投资者”理念始终贯穿于我国注册制改革之中。注册制基本特点是以信息披露为中心,通过要求股票发行人真实、准确、完整的披露公司信息,交由投资者对股票价值进行自行判断、投资决策,监管部门并不对股票价值作实质性判断。

在桂浩明看来,注册制的积极意义集中体现在三个方面:首先,充分发挥了市场在资源配置中的决定性作用,市场化程度提高;其次,坚持以信息披露为核心,理顺了政府与市场的关系,提高了上市公司质量,保护了投资者合法权益;最后,极大地提高了股票发行效率,上市条件更加宽容,由市场去选择优质企业,促进优胜劣汰,优化市场生态。

坚持稳中求进

先行先试结硕果

行而不辍,万里可期。注册制改革是资本市场“牵一发而动全身”的重大改革,必须坚持稳中求进、分步实施。

吴大伟表示,随着市场对注册制改革的认知逐渐清晰,认可度持续提高,市场各主体逐步适应,为全面推进注册制改革打下了坚实的基础。

从2013年11月份党的十八届三中全会将“推进股票发行注册制改革”写进《中共中央关于全面深化改革若干重大问题的决定》,到2018年11月5日正式提出设立科创板并试点注册制,再到2019年7月22日科创板首批企业正式上市,注册制试点正式落地。科创板“试验田”在发行、上市、交易、退市、再融资、并购重组等方面进行了一系列制度创新,形成了可复制可推广的经验,为创业板等存量市场改革提供了有益借鉴。

2020年8月24日,创业板改革并试点注册制正式落地。这是资本市场增量改革带动存量改革的探索实践,为全市场推行注册制积累经验。2021年11月15日,北交所鸣锣开市,同步试点注册制,进一步增强制度的包容性、普惠性,为打造服务创新型中小企业主阵地迈出关键一步。

先行先试的注册制试点积累了丰富的可借鉴经验,也给市场带来积极变化。

一方面,为市场注入新活力,充分发挥直接融资功能。数据显示,截至2022年8月12日,注册制下共有903家公司上市,公开发行募集资金10076亿元,总市值8.90万亿元。分板块来看,448家科创板公司募资6616亿元,350家创业板公司募资3243亿元,105家北交所公司募资216亿元。

另一方面,产业集聚效应凸显,引领创新经济发展。上述903家公司中有853家为战略性新兴产业公司,占比94%;224家为“专精特新”企业,占比25%。战略性新兴产业中,新一代信息技术产业、高端装备制造产业、生物产业等三大领域公司数量居前。

“深交所启动创业板注册制改革后,企业上市效率得到极大提升,中集车辆‘回A’迎来重大战略机遇。”中集车辆首席执行官兼总裁李贵平对《证券日报》记者表示,2020年5月份,中集车辆启动回归创业板二次上市,成为创业板注册制下第一批提交上市申请的公司,并于次年7月8日正式登陆创业板。

对于创投机构来讲,“退出难”一直是其发展中面临的一个难题。“注册制的实施为我们畅通了退出通道,缩短了投资期限,提高了创投资金的使用效率,有利于开展下一轮资金募集,推动资本的良性循环。”中科创星创始合伙人、联席CEO李浩告诉《证券日报》记者,同时,这也倒逼创投企业不断提升服务水平、拓宽资源渠道、助力产业升级。

黄运成认为,总体上看,注册制改革取得了显著成效,市场交易活跃,交易规模稳步增长。

“零容忍”执法

促资本市场优胜劣汰

稳扎稳打,砥砺前行。在扎实推进注册制改革过程中,监管部门始终坚持“稳中求进”总基调,加快建立更加成熟的基础制度体系。

中金公司研究部董事总经理、策略分析师李求索对《证券日报》记者表示,我国资本市场注册制改革扎实推进,与之相辅相成的是我国资本市场法治建设也步入快车道、迈上了新台阶。当前政策执法落实有力,资本市场违规违法成本大幅提高,投资者合法权益得到维护,坚实的法治体系护航注册制行稳致远。

据《证券日报》记者梳理,今年以来截至8月10日,证监会和地方证监局已经开出157张行政处罚决定书,合计罚没金额8.43亿元。从适用法律来看,87张适用新证券法,占比55.41%。

“严监管对我们做投资的人来说是好事,这意味着调研上市公司时得到的数据等准确度更高,对上市公司的判断会更加精准。”畅力资产管理有限公司董事长兼首席投资官宝晓辉表示。

李浩认为,注册制完善了信息披露制度,提高了违法成本,通过严格的制度对信息不透明、造假欺诈等行为起到威慑作用,较差的投资项目自然会被淘汰。

注册制改革以信息披露为核心,中介机构的勤勉尽责关系着注册制改革的稳步推进。去年以来,监管部门多次强调压实中介机构责任,相关监管细则陆续完善出台,信息披露的真实性、准确性、完整性得到进一步保障。

健全退市机制是提高上市公司质量、提升资本市场治理效能、优化市场生态、保护投资者合法权益的重要保障,同时也是全面注册制平稳实施的关键。2020年12月31日,沪深交易所分别发布退市新规,被业内称为“史上最严退市新规”。

如今,A股市场常态化退市基本形成,今年强制退市公司数量创历史新高。据《证券日报》记者统计,截至8月12日,年内已退市46家上市公司,是2021年全年数量的两倍。其中,42家被强制退市,占比91%。

“注册制下,A股市场优胜劣汰会更加明显。市场化的发行、定价和淘汰机制将加大企业分化,促进优胜劣汰,提高上市公司质量,重塑资本市场生态。”招商基金研究部首席经济学家李湛对《证券日报》记者表示。

在此背景下,如何保护投资者合法权益尤为重要。近年来,立体化投资者保护体系正加速形成。“一批大案要案的处理、特别代表人诉讼制度的实践等,表明依法从严打击证券违法活动的体制机制已经在有条不紊地运作,通过零容忍、严厉打击证券违法活动,实现资本市场高质量发展。”中航基金首席经济学家邓海清说。

包容性适应性增强

先进性不断体现

惟改革者进,惟创新者强,惟改革创新者胜。从注册制试点情况来看,市场的包容性和适应性不断增强。

以科创板为例,作为改革“试验田”,先进性已经得到体现。比如,发行上市条件由“可赚钱”转向“可发展”,综合考虑预计市值、收入、净利润、研发投入、现金流等因素,设置多套上市标准,不要求企业在上市前必须盈利,允许特殊股权结构企业、红筹企业上市。统计数据显示,截至今年6月底,已有38家未盈利企业、7家特殊股权结构企业、5家红筹企业在科创板上市。

“注册制下上市条件更加多元,增强了资本市场的包容性,放宽了企业准入,助力直接融资占比提升。”李求索表示,从金融支持实体经济的角度,对助力中国实体企业实现高质量发展、推进中国产业升级和经济结构调整、更好服务国家发展战略都具有积极意义。

同时,科创板市场流动性水平与其板块定位、投资者适当性、交易制度安排等基本适配,市场估值呈现优质优价、龙头溢价特征,促进了市场结构和生态的深刻变化。

产业集聚和品牌效应逐步显现,在多个面向科技前沿的硬科技领域,已汇聚了一批涉及各产业链环节、多应用场景的创新企业。数据显示,截至2022年6月底,科创板集成电路领域公司数量达61家,占A股集成电路上市公司的半壁江山。光伏、动力电池、工业机器人等产业链上下游企业也陆续登陆科创板,一批关键技术攻关者借力资本市场实现创新链、产业链、人才链、政策链、资金链的深度融合。

创业板亦是如此,服务高新技术企业、战略性新兴产业企业和成长性创新创业企业,呈现出“优创新、高成长”特点。统计显示,高新技术企业数量占比近九成,战略新兴产业企业数量占比超六成、市值占比超七成。

深交所日前表示,创业板改革并试点注册制以来,新增上市公司超过300家,一批科技创新能力强、市场认可度高的高新技术企业,战略新兴产业企业和成长型创新创业企业在创业板上市,市场参与各方获得感显著提升,改革整体效果良好,为经济高质量发展注入新动能。

注册制是全面深化资本市场改革的“牛鼻子”工程,是发展直接融资特别是股权融资的关键举措,是完善要素市场化配置体制机制的重大改革。2022年7月29日,中国证监会召开2022年系统年中监管工作会议暨巡视整改常态化长效化动员部署会议,提出扎实推进股票发行注册制改革。下足“绣花”功夫,做实做细全面实行股票发行注册制的各项准备。

邓海清认为,继续增强资本市场的包容性和适应性,将为更多高科技初创企业、“专精特新”企业提供更多上市机会,资本市场结构调整与中国产业结构调整相互促进。全面实行股票发行注册制,资本市场将为中国经济高质量发展发挥更大作用。

全面推进注册制改革

夯实资本市场服务实体经济发展基石

择远

作为我国资本市场的一项基础性制度改革,注册制改革一直被置于“聚光灯”下。从科创板、创业板到北交所,经过试点探索,以信息披露为核心的注册制改革,成效已经显现,对实体经济特别是科技创新的服务功能显著提升。

其一,提质。注册制的本质是把选择权交给市场,由市场对公司进行挑选和淘汰。这就需要市场各方归位尽责,落实好以信息披露为核心的理念。这有助于提升企业的自主创新意识,激发创新创业活力,让市场发现更多优秀企业。

上市公司是资本市场的基石,是中国经济的支柱力量。可以预期的是,随着注册制改革扎实推进,资本市场对优质企业的吸引力越来越大,同时,一些不再符合上市要求的公司被淘汰,通过“入口关”和“出口关”齐发力,带来资本市场的高质量发展,为实体经济发展提供支持。

其二,增效。最直观的体现是,注册制下,新股发行市场化程度、审核注册效率和可预期性大幅提升。

一方面,市场的包容性更强。多元化的上市标准,允许未盈利、特殊股权结构等符合相应要求的企业上市,满足了不同类型企业通过资本市场融资的需求。这是对资本市场有力支持实体经济转型升级和科技创新的最好诠释。

另一方面,上市审核注册效率提升。注册制下新股的发行审核,实现了审核标准公开、审核进程公开、审核意见公开和审核监管公开,并且在审核方面有具体的时限要求,比如,自受理发行上市申请文件之日起,交易所审核和中国证监会注册的时间总计不超过三个月。这让企业对上市有了预期,增添了信心和动力。

此外,“小额快速再融资”更是让企业感受到了注册制下市场化股权融资的高效率。较为典型的一个例子是,目前实施小额快速再融资的创业板企业中,从受理至注册生效,最快仅用时6个工作日。

注册制改革翻开了资本市场改革发展的新篇章,如今,下一步工作重点已经明确。随着改革不断深化,将进一步激发资本市场助力经济转型升级的效能,赋能经济高质量发展。

上一篇:A股明日风口:宁德时代计划推凝聚态电池 A股光伏巨头制氢业务先

更多"牵住注册制改革“牛鼻子” 绘出资本市场发展新蓝图"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]