“茅指数”逼空中小市值股大幅回调!

9月27日,一场性价比的切换默默上演。此前遭遇估值压力的白酒龙头再度受到外资青睐,根据陆股通数据,北上资金净流入总额14.77亿元,净买入贵州茅台9.23亿元。

然而,在“茅指数”掀起逼空行情的同时,前期风光无限的中小市值股开始大幅回调。截至午盘,中证1000指数跌3.75%,两市超300股跌超9%。“午盘中证1000指数里就几乎有30个跌停板,量化可能出现踩踏了。今天电力股大跌,也和中证1000共振,估计量化持仓也不会少。”某专注于宏观对冲策略的私募基金人士对第一财经记者表示。

早前第一财经就报道,从渠道代销产品来说,中证500的增强都开始陆续封盘,因为在市场大涨和规模扩容后根本跑不出什么超额收益,量化机构开始转战中证1000,甚至开始实行全市场选股策略,这样一来,量化在小股票中的交易占比可以很高,甚至能超过30%。同时,由于中小市值股存在更强的行业占比限制,和传统指数增强相比,波动可能更大了。

“茅指数”逼空

今年以来,各路大白马股组成的“茅指数”持续重挫,而以新能源、光伏等景气板块为首的“宁组合”由于兼具长期确定性和短期业绩而跑赢,这也体现为沪深300持续跑输中证500和中证1000,不断放量的量化策略扎堆中小市值,也起到了助涨的作用。

但似乎一场风格切换正在蓄势,9月27日市场见证了“茅指数”的报复。大小指数延续分化,截至午盘,中证1000指数跌3.75%,两市下跌个股超3800家,半日成交额超9500亿元。白酒股全线走强,截至收盘,五粮液等多股涨停,贵州茅台一度封板,收盘涨9.5%,站上1855元;化工、稀土等周期板块和前期强势的电力股大跌,个股现跌停潮。

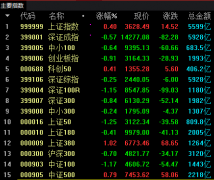

截至收盘,沪指报3582.83点,跌0.84%,成交额为6407亿元(上一交易日为6064亿元);深成指报14344.29点,跌0.09%,成交额为7250亿元(上一交易日为6766亿元);创业板指报3231.58点,涨0.74%,成交额为2601亿元(上一交易日为2373亿元)。值得一提的是,沪深300领跑,涨0.58%,而前期表现亮眼的中证500跌2.84%、中证1000跌2.96%。

目前,消费和投资是“三驾马车”中较弱的环节,7月社会消费品零售总额环比出现了罕见的负增长(一般月度消费数据很少出现负增长),同比增长也从2月、3月的30%以上降至8.5%。然而经历了8月的“白酒监管”的冲击后,目前国际投资者似乎对高端消费品的担忧仍不强烈。

国际投行Jefferies分析师Kerith Chen对记者表示,“我们与江苏的一家白酒经销商举行了一次集体电话会议。他指出,江苏疫情反弹的影响有限,目前市场需求已恢复到正常水平的90%左右。高端和中高端白酒的销售增长依然稳健。”

他称,“飞天茅台散装和原箱的一级经销商价格分别约为3000元/瓶和3700~3800元/瓶。8月20日受到政府监管会议的影响,价格一度下行至2700~2800元/瓶,但目前已经逐步恢复。目前茅台需要100%拆箱清零库存(有利于打击囤积居奇,抑制投机性需求)。”

此外,三季度开始中国传统佳节集中。随着中秋节的到来,9月白酒的需求获得有效支撑,特别是节假日需求占比高的中高端白酒。

不过,Jefferies也提及,茅台中秋供应量将高于2019年。经销商预估全国供应量为8500吨左右(包括新产品“茅台1935”和“香溢五洲”),2019年全国供应量约为7400吨。“经销商估计,基于目前对全箱包装产品的市场需求来推测,今年实际销量将低于2019年。全箱包装产品主要用于送礼和投资需求,渠道库存大约为0.5个月。”

鉴于经济增速下行、消费数据趋弱、成本压力不减,机构对于整体消费板块仍持谨慎态度。环懿董事长、投资总监高杉此前对第一财经表示,高端白酒问题不大,盈利基本面并未出现严重恶化,只是“酱酒热”不宜过度炒作,未来可能出现产能无序扩张。

瑞银证券A股策略分析师孟磊对记者表示,近期行业轮动加速,风格切换箭在弦上。随着整体盈利增速或随着下半年基数逐渐走高而放缓,具有稳定长期增长前景且估值已大幅回撤的高质量成长股可能在四季度重回市场焦点从而促成风格切换,建议投资者增持消费和医药,并减持最近涨幅较大但实际需求在秋季开工旺季后面临下行风险的材料股。

警惕量化波动加剧

鉴于9月27日茅指数逼空,沪深300/中证500、沪深300/中证1000比值大涨,机构认为这可能导致聚焦中证500、中证1000这类中小市值板块的量化陷入踩踏。

“27日小盘股暴露程度较高的量化(占大多数),尤其是中证1000指数增强(下称”指增“),很多都回撤2~3%以上。”资深全球宏观交易员袁玉玮对记者表示,“市场对于中证1000指增的追逐带来的流动性风险值得关注。股民一拥而上在高位买中证1000指增,但根本没考虑这些小票一跌,谁也跑不出来的流动性风险。”

他提及,“近半数中证500权重股受益于经济周期和财富再分配的宏观逻辑不同的是,中证1000里主要都是高估值、更具炒作性的小票,没法靠时间抹平亏损,只能期待未来新羊群的进入。”

根据记者统计,相关指数增强产品跌幅都接近3%。例如,9月27日,富国中证1000指数增强下跌2.96%,中信建投中证500指数增强下跌2.84%。

今年以来,由于中小市值股景气度提升等原因,机构发行了大量指数增强型产品(以中证500指数增强为主)。根据部分销售渠道的反馈,量化交易占比约20%,不如部分消息传的50%那么夸张,但的确占比在不断提升。此外,代销产品的渠道人士也提及,中证500的增强都开始陆续封盘,因为在市场大涨和规模扩容后根本跑不出什么超额收益,量化机构开始转战中证1000,甚至开始实行全市场选股策略,这样一来,量化在小股票中的交易占比可以很高。各界的关注点可能在于,一旦市场逆转,量化也可能导致市场回撤。

中航信托宏观策略总监吴照银也对记者表示,程序化交易要想获取超额收益,必须在行业内不断切换,所以今年从年初到现在几乎没有一个行业从头强到尾,春节前是大消费,然后到周期,再到新能源,再到军工,直到最近的低估值行业,中间还穿插了医美、稀土等板块,而这几个行业上升,另外几个行业就下降,从行业基本面能解释一部分逻辑。但是这些逻辑又似是而非,实际上背后是程序化交易驱动的结果。这与去年的消费大白马和新能源从年头强到年尾完全不同,因为驱动这种现象背后的资金发生了变化,市场的主导资金从主动管理基金变成了量化交易产品。当然,今年的行情其实也不是全由量化主导,实际是宏观交易、外资和公募共同推动的,量化向来是“助涨助跌”。

此外,多位机构人士也对记者表示,规模本身对量化而言是压力也是限制,策略容量都有天花板。目前被热捧的量化全市场选股策略,真正的内涵可能并不是实现全天候风格轮动,而是在市场大涨和规模扩容后很难再跑出超额收益。

“简而言之,纯Alpha(超额收益)已经不太好做了,如果要赚更多市场风格的钱,就需要放松风控、加大波动。但风格总有不舒服的时候,就需要拉长持有期限,等到合适的风格回归,把钱赚回来。”有几位交易员此前对记者提及,很大一部分量化基金卖的实际是Smart Beta(市场波动),是否真是Alpha,还要经过几次牛熊周期、风格轮动的考验。

上一篇:今日A股收盘播报:跌0.84% 报3582.83点(2021.9.27)

更多"“茅指数”逼空中小市值股大幅回调!"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]