科创板交易制度改革送红包 既防过度投机也要流动性

1月30日,科创板细则出炉,证监会和上证所赶在年前为市场送大红包。交易制度方面,新股上市前5日不设涨跌停、放宽涨跌幅限制至20%等令人眼前一亮。

方案既让更多的合格投资者有机会分享到科创板的投资红利,以市场化为导向,跟国际逐步接轨,同时也坚决抑制二级市场的投机冲动,打击炒作预期,还将为主板交易制度改革积累经验。

方案也体现了监管者对风险防控的重视,这次没有出台市场预期的“T+0”、做市交易等制度,并且引入50万元投资者资金门槛,诸多制度细节还将视社会反馈和市场运行情况而调整,值得期待。

交易制度迈向市场化、国际化

1月30日,证监会赶在春节前出台了科创板的细则,上海证券交易所也同步公布了科创板上市、交易等规则的征求意见稿。其中交易规则亮点频频,如新股上市前5日不设涨跌幅、放宽涨跌幅限制至20%以及设立50万元投资者资金门槛等。

“前五天不设涨跌幅是这次交易制度最大的改革亮点。”南山投资创始合伙人周运南对第一财经表示,“这给了普通二级市场投资者以较低价格买到科创板股票的机会,不会像以前那样追高进去结果被套牢。”

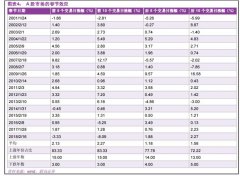

目前,A股新股上市首日都有44%的涨幅限制,而且上市前几个交易日通常都会连续拉数个涨停板,却不发生成交,一旦涨停板打开,投资者开始买入,成交放量,股价又会快速回调,令追涨投资者亏损。

证监会副主席方星海近日在公开演讲时就曾建议取消首日涨跌幅限制,指出人为限制会导致定价不合理,从而形成泡沫,影响市场稳定性。

“(科创板)放开了价格管控,把企业的定价更充分地交给市场,炒新股的套利就不奏效了。虽然前五天仍会有较大的价格波动,但会迅速实现价格的合理稳定,这个过程也更加市场化、更加理性和高效。”中国市场学会金融学术委员、东北证券研究总监付立春对第一财经表示。

要让投资人能赚到钱,又要防止过度投资,还要保障市场的流动性,一直是制度设计者面临的难题。

科创板方案保留了股票日常交易的涨跌幅限制,但从10%放宽到了20%。上证所解释称,科创企业具有投入大、迭代快等固有特点,科创板企业具有业务模式新、不确定性大等特点,股票价格波动可能高于一般上市公司。

放开涨跌停在新三板已有前期探索,新三板集合竞价股票设有100%的涨停和50%的跌停。从效果看,竞价股票异常波动的每天也就一两只,而没有涨跌停约束的做市股票的三板做市指数则比A股大盘指数走势平稳得多。

“科创板放宽涨跌幅限制能抑制投机炒作的冲动,”周运南认为,“‘打板策略’下,游资操作‘地天板’要从跌20%拉到涨20%,执行难度和资金成本都大大提高了。更宽的价格区间给了投资者足够的想象空间,能降低市场操纵概率。”

在联讯证券新三板研究负责人彭海看来,科创板目前的交易制度方案更多是立足长远,考虑到将来和国际化接轨,实现更高的市场化程度,但是放开是一个逐步的过程。

分步改革防控风险

为了防范过度投机,科创板交易方案对个人投资者设置了50万元资金门槛,要求投资者开通权限之前的20个交易日内账户里的资产日均不低于50万元。方案还鼓励个人投资者通过公募基金参与科创板。

50万元门槛低于市场预期,上证所在答记者问时表示,科创企业商业模式较新、业绩波动可能较大、经营风险较高,需要投资者具备相应的投资经验、资金实力、风险承受能力和价值判断能力。

相比而言,融资融券和金融期货都有投资者50万元资金门槛,而新三板投资者门槛达500万元。门槛更低意味着散户更多。目前,融资融券个人投资者数在477万户,而新三板个人投资者仅37万户。

“市场之前预计在50~100万元,科创板50万元是比较低的,扩大了投资者范围和资金量,能保证市场的流动性。”付立春表示,“市场流动性是否活跃,对定价、融资功能的意义,创业板和新三板各有充分的教训。”

多位分析人士告诉记者,即使设置资金门槛,科创板难以阻挡投资者的热情,科创板首批标的很有可能受到资金的集中关注和热炒。设置门槛更多的意义在于隔离抗风险能力较弱的个人投资者,形成以机构为主的市场特点。

“科创板标的比较优质,而且有一定官方背书效应,发行价就不会低,到了二级市场再出现翻倍的涨幅、百倍市盈率都有可能。但长期看,估值会下降回归理性。”彭海表示。

为了改善“单边市”等问题,科创板规定,股票自上市后首个交易日起可作为融券标的,提高单笔申报数量到不少于200股,后续还会根据市场情况,对涨跌停幅度和盘中临时停牌作出另行规定。

周运南认为,方案中通过融券做空的象征意义更多,实际还受到市场上证券数量的限制,不能绝对做空也是T+0这次没有推出的原因之一。方案的设计总体上反映了监管者对降低投资者风险的考虑。

上证所在起草说明中称,“考虑到科创板交易机制的调整市场影响面较广,全市场实施的技术复杂度较高,因此拟根据市场准备情况,分批实施差异化交易机制安排。”这些探索也会为主板交易机制改革积累经验。

做市交易值得期待

值得关注的是,周三的方案中关于交易方式只有竞价交易、盘后固定价格交易等,没有市场预期的做市交易,只提到未来视情况,引入“包括做市制度、证券公司证券借入业务等交易制度”。

做市是境外股市常用的交易方式,如纽约证券交易所、纳斯达克交易所、伦敦证券交易所都有众多做市商活跃在市场中。国内也有新三板实行做市交易。

为了解决未上市企业的流动性问题,新三板自2014年来也一直在实施做市制度试点,做市企业数量曾达1600多家,做市交易总额一度占新三板全市场三分之二,几乎所有的证券公司都加入了做市商。

一家大型券商投研负责人对第一财经表示,科创板背靠主板,应当不缺流动性,但是在注册制下,新股定价失去了审批制下的参考系,因此定价功能显得尤为重要。

“科创板引入做市商,既可以在定价上发挥专业的优势,也能弥补交易的深度、广度,使得市场更加成熟和稳定。”他表示。

华东一家券商做市部门负责人告诉第一财经,科创板可以借鉴新三板的做市交易制度,采取做市竞价混合交易制度,做市商会根据自己对企业的价值判断买卖,提供双向报价。科创板可以在做市商数量、报价时间间隔、价差等细节方面做修改。

然而,目前看,做市制度在新三板运行得并不成功。1月,东兴证券从50多家挂牌企业退出,放弃了做市业务。记者还了解到,大部分做市商都在清理库存股,少数券商甚至解散了做市部门。

过去三年里,三板做市指数持续下跌,从1400点跌到700点。由于券商主要以自有资金开展做市业务,因此市场低迷直接影响了券商的利润报表,许多做市商都亏损严重。多位市场人士告诉记者,新三板做市制度之所以不能发挥作用,与新三板投资人太少有关。

其中一位分析人士还表示,科创板与新三板不同,不必担心流动性的问题,而且如果有大市值的企业登陆科创板,还会出现对存量市场的资金分流。由于科创板的上市标准覆盖了众多创业板公司,对创业板会有较大的影响。

前述券商投研负责人认为,科创板实施做市交易能否成功,还要取决于相关的政策配套,从前期的询价制度到后期对做市商的监管和法律都要完备。而做市商自己也要提高研究、定价能力,在做市和自营业务之间做好隔离。

上一篇:商誉减值风险为何集中暴露?已有两百余家公司业绩受其影响!

更多"科创板交易制度改革送红包 既防过度投机也要流动性"...的相关新闻

每日财股

- 每日财股:快克股份(603203

投资亮点 1、本公司在研发能力、生产工艺、质量控制等多方面均具备较强行业竞争力...[详细]