全球股市暴跌过后 投资者抄底风险资产的时刻已经来临?

在美联储持续收紧流动性以及企业贷款质量逐步下降的冲击中,全球经济前景不明朗等因素不断困扰着投资者。与此同时,以科技股和金融股领跌的市场抛售,在新的一年开始后稍得喘息,经历大跌的投资者在平复心情后,也开始思索市场未来要何去何从。

美银美林认为,投资者抄底风险资产的时刻已经来临了。美银美林自制的“牛市和熊市指数”是专门用于衡量股票和债券资金流向等因素对投资者情绪的影响,而最近这个指标发出了“买入”的信号----这也是自2016年英国脱欧以来首次出现。

美银美林策略团队建议,1月份最佳投资标的包括美国和欧洲的高收益公司债、美国小盘股以及德国股票等,因为这些资产在近期市场动荡之后都出现了“超卖”的现象,而且标普500指数也有可能会从2450点反弹至2650点。同时,他们建议1月抛售国债、日元、医疗保健和公用事业股票。

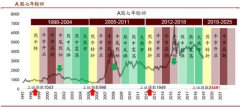

正常回调还是超卖?

去年12月,美股三大指数屡创新低,一度跌至2017年2月以来的最低点。标普500指数累跌9.18%,道指累跌8.66%,纳指累跌9.48%。在这个波动剧烈的12月,道指和标普500指数同时创下了自1931年以来最糟糕的12月份表现以及自2009年2月以来的最大月度亏损。

同时,科技股迎来近十年来最差季度表现。自10月初以来,投资者已科技股ETF中撤资50亿美元----撤资速度仅次于2016年一季度的60亿美元。仅在11月份就有大约35亿美元被撤出,第四季度的大规模撤资让2018年净流入科技股ETF的资金减少至95亿美元----科技股估值开始降温。

标普500信息技术板块连续第四个月下滑,创下自2006年以来最长的连续月度下跌。由于对估值,经济增长速度等问题的担忧加深,科技股频遭抛售。包括苹果、英伟达及Facebook等科技巨头股价均大幅下跌。

科技精选行业ETF第四季度下跌了18%,这也是十年来最糟糕的季度表现。

不仅美股,欧股也同样如此。欧洲Stoxx 600指数去年下跌逾13%,创下自2008年金融危机以来的最大年度跌幅。美银美林对主要基金经理进行的一项调查显示,投资者对欧洲股市的信心跌至6年最低点,悲观情绪蔓延,同时他们从去年12月份开始减少了欧股的资产配置比例,并将欧股列入“减持”评级。

不仅是欧股,ETF也跌得厉害。先锋富时欧洲ETF在去年亦遭受严重的撤资,超21.6亿美元资金流出,规模仅次于2016年。

基金数据公司EPFR Global的区域资金流动数据显示,欧洲股票型ETF去年已经流出约800亿美元,创下2016年以来最强抛售力度,领跌全球主要股票ETF。英国脱欧带来的政治不确定性、以及令人失望的企业盈利令投资者纷纷逃离欧洲股市。

美银美林也提醒道:近期市场的大跌并不代表着2019年的大底已经出现,因为新一季度的企业利润如果出现不及预期的表现,市场可能还会进一步下跌。

股票和信贷市场的动荡迫使投资者快速从股票和债券基金撤资,截至1月2日的当周,投资级公司债基金就遭受大量赎回,股票基金也出现类似情况。投资者纷纷抽离资金转向美国国债这样的避险资产。

NAB认为美股仍被高估14%

然而,部分机构认为美股目前还不够便宜,抄底还为时尚早。像澳大利亚国民银行(NAB)的调查数据就显示,即使经历了去年这么糟糕的市场表现,美股目前仍存在高估的现象。借助股票收益率与TIPs(与通胀相关的浮动利率债券)之间的收益率差,NAB测算出美股目前仍被高估近14% 。同时,虽然随着市场的下跌,美股越来越接近其公允价值,但目前经过周期性调整的市盈率仍高达31倍,而自1900年以来的平均值为16.93倍。而标普500指数的公允点位应该介于2109~2464点之间。

由于担心美联储今年可能会暂停加息,投资者正谨慎应对市场波动的加剧。而且对全球经济增长减缓的担忧可能还会拖累股市一段时间,但想抄底的投资者已经出现了。

更多"全球股市暴跌过后 投资者抄底风险资产的时刻已经来临?"...的相关新闻

每日财股

- 每日财股:城地股份(603887

投资亮点 1、公司作为技术推进型企业,己经从事了十多年的桩基和基坑围护施工业务,...[详细]