松绑期指或带来千亿股市增量资金

去年股灾发生后推出的股指期货限制措施,随着市场波动趋于理性,限制性政策的弊端也日益显得不合时宜,业内传出放松监管的呼声。

“自从去年6月股市下跌以来,市场整体缺乏活力,如何能跳出这个困境?唯一办法是吸引新资金进入。松绑股指期货,激活对冲基金行业,将带来2000-3000亿元的增量资金,甚至有可能更高。而市场中性策略实质上是偏多的,对市场形成做多力量大于期指的做空力量,对冲策略进入市场通常会向上推动现货市场运行。”对冲私募基金—金锝投资总经理任思泓表示。

激活停滞中的对冲行业

“由于股指期货的限制性政策,目前通过套保为客户提供券源、通过对冲为ETF提供做市服务等业务处于停顿状态。通过股指期货进行阿尔法交易、套利交易也基本不可行,因此市场投资模式重新变得单调起来,大多数投资交易者不得不通过持有敞口头寸博取差价收益,这显然削弱了市场稳定性、市场效率。”银河证券衍生产品部董事总经理丁圣元表示。

丁圣元认为,建设多层次资本市场的核心是要丰富市场投资类型,增强市场多样性,发挥统计稳定性的规律性作用,在市场不失效的大多数时间内,依靠市场力量来发现价格、配置资源、分散风险。股指期货是促进市场多样性的一个重要环节,也是适应我国金融市场改革开放发展进程的一个重要市场门类,值得爱护和培育。

任思泓表示,股指期货限制对整个对冲行业而言是灾难性的,整个行业算上私募基金、专户等预计有2000-3000亿元的资金被强迫撤离市场。做空是需要套保的机构投资者的刚性需求,而投机编码受限制后,多空不匹配,股指期货出现巨大贴水,已无法反映真实的市场预期,市场中性策略已难以战胜如此大的贴水。松绑股指期货,激活对冲基金行业,将带来2000-3000亿元的增量资金的回归,甚至有可能更高。

放开期指限制时机已成熟

“我们认为目前放松股指期货交易限制,已经具备了各方面的条件和环境。”国泰君安证券衍生品投资部董事总经理蒋玉燕表示。

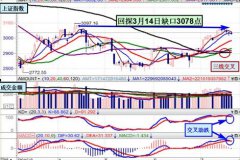

她表示,首先,股指期货的严格管控本身就是市场极端条件下的临时性措施。去年由于市场大幅波动,杠杆资金集中离场导致现货流动性缺失,同时大量个股停牌导致指数失真,股指期货作为现货指数的真实反映,呈现大幅贴水状态,导致市场上众多个人投资者或非专业人士对股指期货造成误解,而随着期指受限后指数自身的波动表现,市场对这一问题的认识已经更加深刻。而目前A股市场已经逐步走稳,融资功能正逐步得到恢复,因此逐步恢复股指期货的风险管理功能也是正逢其时。其次,机构投资者、对冲基金等长期投资人迫切需要期指市场功能的恢复。如前所述,逐步放开非套保账户的严格限制,提高市场流动性和深度,将有助于目前大量处于观望状态的长期资金重新入场,有利于市场长期发展。第三,股指期货相关账户监管经验以及对程序化交易等相关规则的逐步完善,使得放松期指限制具备了更多的技术保障。此外,自2015年下半年以来,境外多个市场上市A股相关的衍生产品,侧面反映出期指限制放松的紧迫性和必要性,因为境外相关产品的交易量提升,不利于国内资本市场定价权的控制以及监管有效性。

蒋玉燕建议,监管层在考虑限制解除时,应致力于提高期货市场流动性、增加市场深度的措施,同时应对所有投资者保持一致。此外,对于平今仓收取高额手续费的做法,也应该是特殊时期抑制过度投机的方法,事实上,平今仓的投资者不但降低了自身、期货公司甚至交易所的隔夜风险,也对改善市场流动性起到了重要作用,在期指市场逐步恢复的过程中,平今仓手续费的降低也应是可考虑放松的重要限制之一。

“市场的生命线在于坚守规则,呼吁交易所持续总结、不断推敲,但应当定期修改,不能频繁变动。同时,建议加强公共数据建设,在不影响市场公平和效率的前提下,增强信息披露,增加透明度,提升社会信任,改进社会研究基础。”丁圣元建议。

更多"松绑期指或带来千亿股市增量资金"...的相关新闻

每日财股

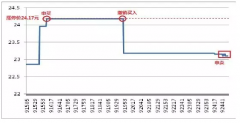

- 每日财股:盛和资源(600392)

投资亮点 1. 公司是以智能化电子产品、应用软件及网络系统集成、能源化工为主业,...[详细]