震荡整理 防守反击

编者按:在政府的强力救市下,持续暴跌的A股得到一定程度修正,虽然在不乐观的经济数据、美元加息预期、持续的资金外流、清理违规杠杆资金等诸多因素影响下,大盘指数仍有二次探底可能,但不管如何,中国经济阶段性相对平稳运行的预期已在增强,而国家队持续买入也在二级市场上发挥着基石作用,这为股市的托底打下坚实基础。预计下半年,国企改革仍将是最重要的投资主题,而大消费板块也会东山再起。

·市场篇·

市场震荡中等待杠杆增量

■本刊特约 马弋寻

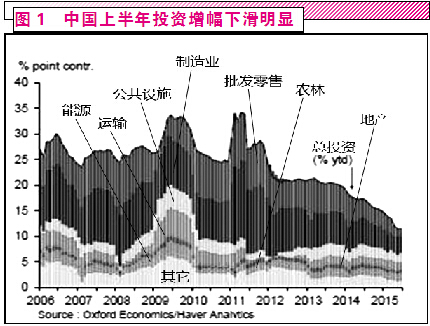

下半年经济增长新动能看花落谁家

上半年GDP数据于近期发布,7%的数据表像虽显示经济走势有所趋稳,但如剔除上半年金融证券的重要增量作用,则真实的数据或在6%左右,相较而言并不乐观。而且,在经历目前的股市大调整后,下半年金融证券的降温及增速不可持续料已成定局,未来三季度及至整个后半年GDP数据或均会受此拖累。与此同时,三驾马车“消费、出口、投资”上半年增速的大幅下滑亦令人颇为忧虑。公开的数据显示,除传统用能行业因需求大幅回落已呈现内需严重不振外,牛津经济研究院得出的重磅研究结果显示(图1),中国上半年各行业投资增长同比均呈现下滑,以制造业和销售等投资增长增幅下降最为剧烈。同样在出口上,虽然官方6月统计数据表现为同比增长0.9%,但在剔除富士康河南园区劳动密集型代工无线产品(即手持话机和集成电路等)产生的主要销售额增长后,外贸形势实质上变化并不明显。

与此同时,地方债到期还款额仍居高不下,地方融资平台解困继续面临较大压力。而且,内忧之外,外围国际力量的连续施压亦不容忽视。除美国财长近期的公开表态外,美国加息预期的“威力”数月来已持续显现。在加息预期和美元震荡反弹的影响下,中国资本外流呈现加速。摩根大通数据显示,在过去的5个季度以来,中国资本外流已达5200亿美元,而高盛的相关数据也显示过去4个季度外汇共流出7610亿美元。消息面上,周三晚间美联储公布FOMC会议结果,暂仍维持原利率不变。由于后续美国8月休会,未来9、10月仍存在加息预期,在美元的不断加息压力下,未来央行汇率调控压力亦进一步加大。

目前来看,新的经济增长点尚待确立,当下时点,十三五规划如何推出、推出政策短期会否有明显效应也尚不明朗(市场寄望“二孩”政策、京津冀等区域融合发展、制造业2025等),经济托底后仍面临再次下行的风险,这已为管理层寻找阶段经济上行动能提出了相当紧迫的要求。较为现实地,如管理层此时加大行业体量巨大的地产类的实体和虚拟投入,则可阶段性同向拉动投资和消费,当可达到适度弥补和平滑金融证券走弱后对GDP的不利影响。消息面上,近期内地二三线地产招拍挂成交的升温,以及香港多地产大佬出售地产事件来看,管理层在经济工作、政治改革方面或将有大的积极动作,虽然实体经济能否逐步启稳仍需进一步观察,但至少地产增量带来的阶段经济相对平稳运行的预期已在增强。

杠杆增量资金入市方能逐步企稳

经济若能阶段性企稳,则必会对市场产生正向提振。不过,资金型市场需要的是资金增量的政策。由于外资的持续流出,目前的证券市场(包括港股)流动性已被大大削弱。在美元的加速回流中,部分资金即来自于外资对A股的减持。公开数据显示,6月后,外资当月已减持A股近10%。其中,除Deutsche X-trackers Harvest CSI 300 China A-Shares ETF中早有2.58亿美元离场外,7月上旬前后摩根大通又减持套现3亿港元。目前,这种局面并无缓解的迹象。美国基金研究机构EPRF和澳新银行追踪资金流向的报告显示,境外投资者继续连续数周撤走投入中国股市的资金,仅上周一周内即撤离29.3亿美元。这种局面的延续,对于从高点下落、市值已蒸发数万亿美元、杠杆资金风声鹤唳、市场信心严重丧失的A股市场而言,无疑是雪上加霜。

杠杆资金的谨慎已到了闻风即逃的地步。7月27日,证监会相关人员赴上海、浙江核查铭创、同花顺场外配资线索的消息,直接成为了造就单日8年以来最大跌幅的直接导火索。WIND数据显示,7月16日融资余额在到达14186亿低点后开始回升,同期指数同步展开反弹。不过,在到达7月23日相对高点14554亿元后即因本周一主动降杠杆的行为再次引发了指数大幅回落和千股跌停的再现,技术面一度已相对转好的反弹即告夭折。截止到本周三,融资余额已撤去了6月中旬鼎盛时期的40%(最高时22666亿,目前仅13691亿),市场陷入交投清淡的“止水”阶段。

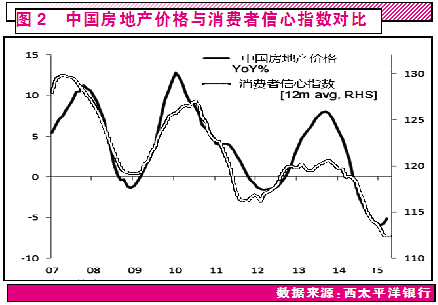

虽然此后有包括调降沪股通过户费标准等多举措并出,且又有传闻国家队借“基金”入市救场(指会于7月31日认购的涉及三基金1200亿规模的定制基金),但近期监管层不停推出的叫停多空分级基金申报、限制大户在高位卖出等“窗口”指导,无疑已导致场外资金阶段性的畏惧入场。而且,由于场外配资HOMS系统涉及的配资规模已缩减60%或以上(瑞信估算),在外资持续撤离、场外资金纷纷回避(转战猪肉市场,猪价已涨50%左右)等多向因素的叠加下,市场流动性短期或将会进一步恶化。目前来看,证金公司万亿入场资金在主动降杠杆中的对冲力度已显势微,虽然在场外资金在拉升猪价到相对高度后,向前述二三线地产、类地产等实体和虚拟市场的倾斜为大概率(地方政府土地拍卖收入已出现反弹),但在做空工具多以加杠杆,而社会融资总量下滑、消费者信心下行且已偏离房价反弹的现状下(见图2),总体资金的增量仍需等待存在倍增赚钱效应的做多杠杆型资金的入场。市场逐步回暖、恢复上涨动能也必然要以该类资金有效规模的再次放大为撬动和先导。相关监管层对杠杆资金的定调转向是后续关注的重点。

市场仍需以较长震荡期消化利空预期

当然,在经济增长乏力、市场流动性缺失、暂无新杠杆增量的现状改变前,市场确实仍存变数。目前阶段,证金公司在内的救市资金入场收集大蓝筹的3600点业已成为市场的震荡中杻区。沿袭历史上救市资金的路径来看,除完成政治使命外,取得盈利并在介入3~4年后退出是普遍的操作模式。短期上,救市资金主要以托市为主,阶段涨幅相对有限(上一波反弹普遍涨幅20%以上,部分超过50%。操作上,有利用部分仓位盘中操作降成本的要求)。不过,更明显的赚钱效应则会主要集中于可灵活操作的非救市品种上,通过不断的小仓位波段式操作逐步降低和消化市场不良心理预期的影响,达到稳定市场、重启做多信心的目地。

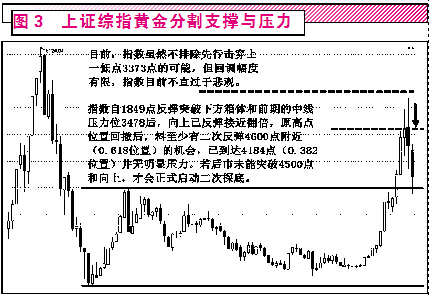

月线级别上,市场很可能以3600点为中轴延续1~2个月上下震荡反复。在日线级别上,政策面短期消息的不可控制下指数存在两种走势的可能。其一,无突发大利好出台下,指数将首先惯性下探3300~3100点一线,而后展开反弹(即使先行向下,该位置也已是阶段性低点,暂不宜看得过空);其二,突发重大利好情况下,指数将先行上试4100~4300点(若突破则上方压力位上移至4500~4600点)。目前来看,政治局会议结束,不排除会出台重大利好的可能,则第二种走势概率增大。

对于后市,月线指标量能仍处于放大中,显示未来的风险暂未解除。如果四季度初有大体量型板块能够独立或轮动式承接新增资金入场,则市场有望再启一轮新的行情。但如果无承接板块,或在未来仍缺乏新增量资金,且若经济走弱与美联储加息等因素一旦形成共振,那么市场将在目前区域箱体(4500~3200点)运行1~2月后会有再次向下二次探底的可能,3000点或将失守。目前,在方向相对不明确下,资金已变得极为谨慎,但逢反弹百余点即会有获利筹码的松动和析出。目前只宜多看少动,即使操作,也应仅以“小赌怡情”为佳。

让更多人知道事件的真相,把本文分享给好友:

更多"震荡整理 防守反击"...的相关新闻

每日财股

- 每日财股:万通地产(600246)

投资亮点 1.公司是一家主营业务为房产销售及物业出租的中等规模地产公司,主要业务...[详细]