四大上市险企上半年保费超1.1万亿

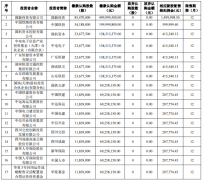

截至7月17日,中国人寿(02628)、中国平安(02318)、中国太保(02601)、新华保险(01336)悉数披露了今年上半年的保费收入(下文中“保费”均指“原保险保费”)。据《证券日报》记者梳理,这四大A股上市险企今年1月份-6月份的合计保费收入为11054.6亿元,同比增长7%。

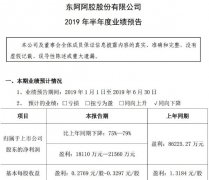

尽管保费增速较为平稳,但多家券商发布研报均认为,上市险企净利润有望出现超预期表现。“上半年中国平安、中国太保、新华保险、中国人寿的净利润同比增长预计为73.5%、70.2%、50.5%、122.7%。净利大增主要来自于投资端好于去年同期及税收政策利好。”天风证券研报认为。

申万宏源(06806)证券、中银国际证券、万联证券、中航证券等多家券商发布研报认为,多重利好有望大幅提振中报业绩及后市股价。比如,万联证券研报表示,近期保险股受减税新政落地、中报预期较好等因素影响估值持续提升,当前估值仍处于合理区间。长期来看,较好的价值成长性和有望提升的分红比例使得上市险企长期价值仍有成长空间。

四家上市险企

上半年保费收入同比增长7%

从上市险企今年上半年的保费增速来看,自今年一季度保费出现快速增长之后,二季度保费增速出现回落。整体来看,上市险企上半年合计实现保费收入约1.1万亿元,同比增长7%。

具体来看,今年上半年,中国平安共实现保费收入4462.4亿元,同比增长9%。其中,平安财险、平安人寿、平安养老及平安健康分别实现保费收入1304.7亿元、2989.1亿元、138.1亿元及30.5亿元。

中国太保共实现保费收入2070.3亿元,同比增长8%。其中,太保人寿、太保财险分别实现保费收入1384.3亿元和686亿元。中国人寿和新华保险分别实现保费收入3782亿元和739.9亿元,同比增速分别为5%、9%。

虽然今年上半年上市险企的增速较为平稳,但大型险企竞争优势进一步凸显,无论在寿险领域还是财险领域,均表现出向好迹象。

二季度以来,上市险企产品销售情况开始回归常态。寿险行业销售实现增速触底反弹,同时,高价值产能个险队伍成为寿险公司队伍建设的重心,保障型业务出现持续较快增长。

从上市险企不同业务性质来看,广发证券(01776)研报认为,寿险行业面临外部环境及自身转型的压力,行业步入实质性分化期,大型公司具备较强的竞争优势。面对人身险行业增员和保费增长的考验,预计在下半年相关公司将会继续优化队伍、提升业务人员销售能力、并注重中高端队伍的培养,同时将继续在产品方面进行改进、推动业务发展。而产险行业短期内依然是车险为主体的格局,商业车险费率市场化的深入推进带来车均保费的下降压力;大型公司规模优势明显、固定费用率低,将进一步享有竞争优势。

上半年业绩预增

估值尚处相对低位

今年以来,截至昨日收盘,从上述四大上市险企的股价来看,中国人寿、中国太保、中国平安、新华保险的累计涨幅分别为47%、34%、55%、28%。整体来看,这四大险企均实现不错的涨幅。

对于后市股价的走势,多家券商预计,受益于净利大增等利好因素,今年下半年,保险股有望再迎来一波上涨行情。

海通证券(06837)非银金融团队在7月15日发表的研究报告表示,受益于手续费及佣金税前扣除比例提升和股市上涨,保险公司上半年净利润均将大幅增长。据该团队预计,若2018年所得税调减全部转回至2019年上半年,中国平安、中国人寿、中国太保、新华保险的上半年归母净利润分别同比增长56%、108%、76%、54%;若仅一半转回,则归母净利润分别同比增长46%、93%、50%、38%。

太平洋证券的观点则更为积极,其认为,当前时点保险板块比白酒板块更具性价比。首先,保险板块具备白酒板块一样的长期确定性,且成长性更好;其次,从估值角度来说,保险板块对比白酒板块也更有优势,白酒板块当前估值处于历史顶部,而保险板块当前估值还处于历史偏低位置。

虽然有多重利好,但多家券商研究员也提到了上市险企的投资风险:外部金融环境发生重大变化带来系统性风险的传导,保险行业风险发生率发生重大变化带来的死差损风险、利率风险、巨灾风险等,以及资本市场波动对业绩影响的不确定性。同时,寿险行业还存在人力增员及保费增长不达预期,以及保费结构调整缓慢、价值提升幅度低于预期的风险;产险行业受商业车险费率市场化改革影响,存在利润下行的风险。

下一篇:从大族激光看陨落白马股的风险

更多"四大上市险企上半年保费超1.1万亿"...的相关新闻

每日财股

- 每日财股:三只松鼠(300783

投资亮点 1、三只松鼠是行业领先的以休闲食品为核心的品牌电商,公司主要通过天猫...[详细]