政策底渐行渐近 A股2400点之上能否再起舞

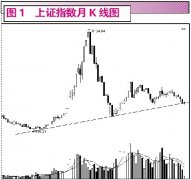

上周A股先抑后扬,在击穿前低2319点之后,A股发起反击。汇金增持、扶持小微企业的政策落地、CPI持续下行,种种迹象似乎暗示“政策底”渐行渐近。跌穿“估值底”的A股能否在“政策底”的引领下顺势摸清“市场底”?重返2400点之上的A股能否再度起舞?

三信号预示A股进新阶段 短期反弹存三大压力

在九月大跌逾8%创16个月最大跌幅后,十月市场迎来崭新一页。因汇金公司增持四大行、国务院出台支持小微企业财金政策,以及银行间资金利率显著下行等多方面因素共振,沪指在击穿2319点后拉出百点长阳开启了反弹的序幕。我们认为,目前国内的通胀、经济、政策等宏观形势已经出现了微妙变化,经过连续调整后的A股市场或已步入底部区域,短期阶段性反弹仍将延续。

三大乐观信号浮现

国内房价、物价等上涨趋势得到控制,宏观调控效果有所显现,资本市场开始酝酿新的变化。

首先,通胀拐点已现。上周国家统计局公布的数据显示,9月份通胀形势并未因节日因素而再度抬头,CPI同比涨幅为6.1%,较8月6.2%的数据再度回落。未来随着翘尾因素的进一步减弱、秋粮丰收以及欧美经济不振致大宗商品价格滞涨等共同提振,通胀下行的趋势或将确立,7月份CPI6.5%的同比涨幅成为年内高点的概率明显增大。

其次,政策或出现微调。刚刚过去的国庆长假期间,全国热点城市楼市成交大幅缩量,部分城市同比跌幅逾九成。新近公布的9月份房企销售业绩也遭遇“滑铁卢”,保利、万科等龙头企业销售面积、销售金额同比双降。同时,海关总署发布的数据显示,9月进出口增速双双回落。在上述背景下宏观调整政策继续加码的可能性微乎其微。当然,在通胀仍处高位之时期待政策明显转向也是不现实的,而针对中小企业和保障房建设的局部定向放松值得期待。

再次,M1增速回落至10%以下。在准备金连续提高的累积作用、准备金缴存基数扩大、差别准备金率动态调整以及存款增长放缓的影响下,9月新增贷款创21个月新低,其中,M2同比增长13%创2001年10月份以来新低;M1同比增长8.9%,为2009年以来首次回落至10%以下。根据历史经验,M1同比增速落至10%以下表明A股市场已接近底部,而M1增速会在10%以下持续多久和紧缩政策放松的信号得到确认将决定底部构筑时间的长短。

短期反弹的三大压力

随着市场乐观信号的不断聚集,上周沪指在击穿2319点后激发了短线做多力量,沪指出现了近期罕见的单日百点长阳,从而在一定程度上激发了投资者的参与热情,市场成交稳步放大,板块轮动较为有序,短期均线金叉,预计短期大盘反弹或将延续,但在三大压力下,后市上行空间不宜过分乐观。

一是市场扩容压力。虽然A股二级市场表现持续疲弱,但市场扩容的速度并未明显放缓。中国水电已经完成网上申购,陕西煤业、中交股份等大盘股也将陆续上市,下周A股市场又将迎来6只新股申购。

二是2600点上方平台的巨大压力。今年8月份沪指在内外因素的共同打压下一举击穿了2600点上方近一年的整理平台,而从目前情况来看,支撑市场持续上行的动力仍不明朗,主力若想突破2600点的压力仍需蓄势。而从A股市场整体估值水平等诸多因素来看,大盘继续大幅下行空间较为有限,而选择以时间换空间的蓄势方式可能性较大。因此,随着短期反弹的深入,大盘走势后期出现反复的概率将逐渐增大,投资者需做好思想准备。

三是外围经济复苏前景黯淡,黑天鹅事件仍需防范。当前世界经济增长出现明显放缓迹象,欧美等两大发达经济体债务问题严重、失业率持续高位、消费信心下滑,尤其是欧洲经济体,自2008年经济危机之后,随着救市规模的不断扩大,其债务比重也在大幅度增加,目前债务违约的风险逐渐积聚,国际三大评级机构不断下调欧洲部分国家的金融机构乃至主权信用评级,对市场做多热情形成了明显打压。在欧债危机得到妥善解决前,A股市场仍需时刻防范外围黑天鹅事件的突袭。

综上,未来A股市场或将摆脱单边下行走势而进入崭新的阶段,但在支撑A股市场持续上涨的动力得到确认前,大盘保持低位宽幅震荡的概率较大。操作上,过于激进或过于恐慌均不可取,短期可逢低关注超跌和三季报绩优股。

上一篇:大盘具有短线可操作性的反弹

下一篇:A股有望跟上外围股市

更多"政策底渐行渐近 A股2400点之上能否再起舞"...的相关新闻

| >> 多头巧做周K 攻击能否水到渠成 | >> 大盘弱势震荡概率大 |

| >> A股有望跟上外围股市 | >> 政策底渐行渐近 A股2400点之上能否再 |

| >> 大盘具有短线可操作性的反弹 | >> 大盘开始在2357点一线寻机筑底 |

| >> 多头绝地反击20日均线分高下 | >> 反弹有基础 高度取决于政策是否明朗 |

| >> 2318上的舞还将会继续跳 | >> 反弹一触即发 先战2450再看2600 |

每日财股

- 每日财股:中信海直(000099)

投资亮点 1.公司主营业务是为国内外用户提供海上石油直升机飞行服务及其他通用航...[详细]