大盘须选方向 8月A股走势如何?

本周股市三大猜想及应对策略

猜想一:A股延续震荡行情?

实现概率:90%

具体理由:沪指上周累计跌0.51%,深成指累计跌1.03%,创业板指累计跌2.44%。A股后市怎么走?

中金公司认为,A股震荡偏弱格局可能持续。7月以来在内外部市场环境影响下,A股逐渐从单边反弹过渡到双向波动、整体趋弱的态势。下半年市场取得明显绝对收益仍有一定挑战,要注意把握市场节奏和灵活性。

中金公司从国内方面观察,六月工业企业利润同比增速转正,政策基调维持宽松,坚持疫情防控,房地产坚持'房住不炒'等;海外事件性因素较多,美联储再次宣布加息75个基点,且美国GDP连续两个季度负增长。内外部环境综合影响下,市场震荡调整,日均成交额先抑后扬,上周一至上周三下降至9000亿元以下,上周四、上周五重回万亿元上方,全周平均约为9200亿元。北向资金时隔两周重回净流入,规模约为11.5亿元。风格方面,偏成长风格显现分化,科创50指数周涨0.4%,下跌2.4%;大小盘风格分化延续,中证1000指数周涨1.2%,偏大盘蓝筹的沪深300指数下跌1.6%。行业方面,地产受益于政策应对领涨市场;汽车、机械设备、煤炭板块也有不错表现;社会服务等泛消费行业表现不佳。

该券商表示:'配置上我们依然以低估值、与宏观关联度不高或有政策支持的领域为主,近期上游价格已经大幅回调,逐步开始关注中下游产业可能出现的修复。成长风格在近期连续反弹后,性价比在减弱,需要综合关注景气度与估值做结构性配置。'

浙商证券认为,8月中下旬有望逐步开启新一轮上涨行情,近期震荡是布局窗口。核心驱动在于财报季拉开帷幕,新成长子领域有望迎来戴维斯双击行情。具体到产业,新风口关注智能化,以汽车智能化和工业智能化为代表,关注汽车零部件、激光雷达、机器人、工业软件等子领域。老风口关注新变化,如储能,光伏新变化如钙钛矿、颗粒硅、异质结,半导体新变化如碳化硅,国防新变化如航空发动机和信息化。具体到板块,重视近三年上市新股,科创板是引领性板块。

浙商证券表示,当前财报季拉开帷幕,7月以来新成长个股风起云涌,景气驱动之下,建议关注新成长的戴维斯双击行情。结合今年景气预期,汽车智能化,光伏、风电、半导体、国防等子领域等呈现高景气。

应对策略:市场进入分化加速的震荡格局,8月A股市场将进一步加速分化。配置方向上,多数券商推荐稳增长稳消费的配置思路,如光伏、消费、新能源等板块以及成长股,投资者可重点关注。

猜想二:光伏概念股强势崛起?

实现概率:70%

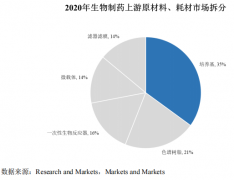

具体理由:目前,光伏概念共有351家公司,总市值超过九万亿元。我国光伏产业为全球市场提供超过70%的组件。

从二级市场上看,上周共有39股登上北上资金成交活跃榜。分行业来看,北上资金加仓多个科技板块,电子、通信等行业持股量大幅增长,其中电子行业持股量环比增幅超过5%。减仓板块中仅环保板块持股量变动较大,为4.11%,其他建筑装饰、基础化工、计算机持股量减少幅度在2%以内。统计显示,北上资金上周净买入居前的主要为光伏概念股,TCL中环、隆基绿能、通威股份获净买入5亿元以上,合计净买入21.37亿元,且均为中报业绩预增。

7月28日,光伏板块再度活跃,钧达股份盘中一度涨停,最终收涨8.76%,报162元,总市值229.3亿元。钧达股份在2020年7月到2022年7月的104个交易日内实现十倍涨幅,累计涨幅达1063%。

业内人士据记者表示,钧达股份主业本是汽车零部件供应商,2020年通过收购光伏电池片企业捷泰科技转型光伏,才实现了逆风翻盘。

从业绩上看,天合光能预计2022上半年公司扣非后归母净利润为10.47亿元至13.01亿元之间,同比增长79.29%至122.72%。天合光能表示,由于全球化品牌和渠道优势,公司2022上半年光伏组件出货量和销售收入较去年同期有较大幅度增长。报告期,210大尺寸高功率组件光伏产品销售占比相比去年同期大幅提高,使得公司经营业绩较去年同期有大幅提升。

爱旭股份上半年实现归母净利润5.96亿元,而去年同期为-2376万元,扭亏为盈。爱旭股份表示,2022上半年公司实现了PERC电池出货量16.5GW,同比增长94%,大尺寸电池出货占比持续提升,上半年大尺寸电池平均出货占比达80%以上。截至6月30日,公司原有约10GW 166mm电池产能已全部改造为182mm大尺寸电池产能,大尺寸电池产能达到公司总产能的95%以上。

晶科能源虽然没有发布中期业绩预告,但公司在7月27日一场投资者调研活动中表示,在全球需求旺盛和供应链价格上升的情况下,近期组件签单价格较年初整体呈现上升趋势;虽然二季度行业一定程度上受疫情和供应链价格影响,但公司经营基本面呈改善趋势。

在多位业内人士看来,下游需求、特别是海外市场需求旺盛以及能够将上游涨价压力传导给下游市场,是光伏中游企业取得不错中期业绩的主要原因。

应对策略:随着国内光伏产业链的自主创新降本增效,不断深化的产业链协同,实现规模化量产效应,发电成本已经接近甚至部分项目低于煤电成本,为我国光伏产业的发展提供带来一片光明前景,投资者宜适当关注光伏概念股。

猜想三:中报行情开启?

实现概率:80%

具体理由:7月以来,A股中报行情正式拉开,中报高增长的个股多数在7月有不俗表现。回顾二季度行情,一季报业绩高增长的行业涨幅也遥遥领先;随着中报业绩逐渐披露,二季度又有哪些行业增长会超预期?

截至目前已有半数上市公司披露了中报业绩预告,中报业绩增长前30的个股中有24只在7月实现上涨。复盘A股历史,中报业绩高增长的个股在7月和三季度往往有明显的超额收益。

行业方面也存在着同样的现象。从历史行情来看,业绩预告增速高的行业股价表现往往会更好,且收益率排名位于前20%的概率也越高。

银河证券认为,8月是上市公司中报业绩披露密集期,业绩驱动仍将成为市场的核心主导因素,投资者应当聚焦行业内核发展力,把握好时间价值,选择估值和价值相匹配、业绩稳定向好、具有确定性收益的高景气赛道板块。

平安证券认为在前期强势反弹、外部不确定性加大和国内流动性平稳的背景下,市场短期延续盘整。

7月欧元区制造业PMI为49.6,美国服务业PMI为47.0,下探至荣枯线以下。通胀继续攀升,见顶预期升温,后续不确定性仍存。欧美CPI续创新高,但近期大宗商品价格回落,通胀见顶预期升温,在地缘政治局势不明朗的背景下,不确定性仍存。国内经济企稳,出口维持韧性,地产仍疲弱。二季度GDP为0.4%实现正增长,6月经济数据大多企稳回升,房地产投资和销售仍疲弱,出口增速达到17.9%维持较高韧性。

权益市场资金维持相对平衡。从供给端来看,7月新成立偏股型基金393亿份,较上月进一步回升,北上资金净流出222亿元;从需求端来看,7月IPO与增发融资规模414亿元,较上月回落近七成,解禁市值规模4827亿元,较上月增长18%。

平安证券表示,8月建议关注中报业绩。短期来看,可关注中报业绩确定性强的板块,从目前披露中报业绩或业绩预告的公司来看,有色金属、电力设备及新能源、煤炭行业增速在100%以上。中长期来看,在产业趋势向上以及上游资源品价格回落的背景下,建议仍关注新能源、新能源汽车、工业机器人、汽车芯片等中下游制造业板块。

光大证券认为,整体上看,采掘、有色、化工、建材等周期性行业中报业绩有望实现高增长,同时其业绩增速也存在较大超预期可能。此外,景气度较高的电子行业中报业绩也有望实现超预期高增长。

应对策略:当前时点,中报业绩预告已相继披露完毕,建议短期重点关注二季度业绩增长快、有催化的低位低估值公司,中长期围绕高景气赛道布局。(投资快报)

下一篇:7月份大指数跌得很惨

更多"大盘须选方向 8月A股走势如何?"...的相关新闻

每日财股

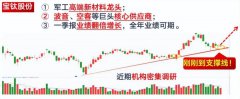

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]