大摩展望明年A股:调升沪深300目标价青睐价值周期板块

作者: 周艾琳 陈婷

近期,国际知名投行摩根士丹利发布了对2020年中国股市的策略展望。该机构调升了整体各中国指数的目标价,分别将恒生指数、恒生国企指数、MSCI中国指数和沪深300指数上调3%、9%、9%和7%至27500、11500、85和4180点。

摩根士丹利中国股票策略师王滢对记者表示,上修的主因是其对2020和2021年盈利增速仍较乐观,驱动因素包括:较前小幅上调中国2020年GDP增速预测;调升人民币预测,2020年四季度目标价6.85,此前为7.15;中国潜在的补库存周期有望开启。她也表示,就行业而言,倾向于加仓具备持续性的成长股以及价值周期股,其主要受益于周期性复苏,并减少防御性板块的配置。

值得注意的是,该机构早年(2012~2018年)坚定唱多中国新经济(消费、IT、医疗),但从2018年中开始调整了这种偏好,并认为未来可能板块领域的区分度不会再如此泾渭分明。下一阶段的城镇化将由智能科技和现代化农业带动的城市群驱动,因此各行业都可能会受益,需求则主要源于三大方面:科技/互联网渗透进工业领域;旧经济产业的转型和数字化;智慧城市生活风格的赋能者。

调升中国股市目标价

摩根士丹利普遍调升了对中国相关股指的目标价,贸易形势的好转将降低企业不确定性,这有助于提升企业的资本支出,同时宏观经济的小周期复苏也是调整预测的主要逻辑之一。

具体而言,中国经济三季度下行压力仍存,但该机构认为10月份工业企业利润增速下滑并非趋势性的,在短期内国内基建投资企稳和全球经济在明年一季度可能进入2008年以来的第三个复苏小阳春的背景下,内外需改善可能会带动PPI和工业企业利率增速温和回升,同时也有望抵消房地产投资趋弱的拖累。

此外,未来年货币政策传导效率有望提升,地方政府专项债发行提速,该机构预计未来12个月的广义信贷增速可能会维持在11%~11.5%的状态。11月28日,财政部网站消息显示,财政部提前下达了2020年部分新增专项债务限额1万亿元。

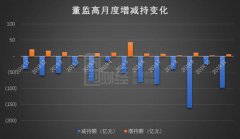

就资金配置而言,摩根士丹利提及,全球基金对中国股票的配置已经从此前的峰值下降,目前相较于MSCI 新兴市场指数低配幅度为2.1%,2019年4月时仅1.2%。因此这也为后续的增配提供了更大空间。

就外资流入而言,多家外资机构预计2020年被动流入A股的资金将有所下降,这也主要因为MSCI今年的“三步走”扩容完成,MSCI也表示下一步扩容的前提是要解决几大问题,包括——风险对冲和衍生品工具的获取、中国A股较短的结算周期、陆股通的交易假期安排、在陆股通中形成有效的综合交易机制。因此,明年的外资流入主要依靠主动型资金的加仓,且境外投资者投资中国的长期趋势不变,料未来5至10年,外资流入A股的资金将超过6000亿美元。

此外,摩根士丹利早前认为A股较H股更具估值优势,但目前该机构认为二者2020年表现将相当,这主要因为国际指数扩大纳入A股的时间表尚不明,且离岸市场的估值更低。在新兴市场的整体配置中,该机构对中国市场维持中性配置。

也鉴于近期港股的新股发行加速,且部分股票可能会被纳入相关指数(如恒生综合指数),这可能会吸引更加多的南下资金布局港股。

新、旧经济优劣将不再泾渭分明

就板块而言,摩根士丹利主要超配的行业为零售和交通运输,低配公用事业和房地产。

该机构提及,零售板块近期出现了较为强劲的盈利上修,这主要是因为电子商务增长动能攀升。而交通运输板块则受益于全球宏观经济复苏和贸易形势缓和,这会推动全球集装箱货运船的需求,空运行业也在经历结构性改善。

该机构从2018年二季度起就认为配置更为防御性的板块将是在宏观环境放缓、贸易不确定性上升背景下的有效策略。但之所以目前转为低配公用事业,则是因为该板块极具防御性,在周期性复苏时或跑输大盘。

更值得注意的是,摩根士丹利认为未来新、旧经济的优劣之分将不会再如以往那般泾渭分明。

过去,中国股票投资约被分为两个阶段及分为几个板块:第一阶段(2000~2007年)是基建投资加速阶段,以满足中国加入WTO后的制造业和出口需求; 第二阶段(2008~2017年)是国内消费和服务业加速,这主要受到科技渗透、可支配收入增加、旧经济部门产能过剩驱动。因此从2012年到2018年,新经济开始不断腾飞,过去几年众多外资坚定唱多新经济(消费、IT、医疗),但摩根士丹利从2018年中开始调整了这种偏好,因为其发现这一类概念股票的估值已较高,而加大的盈利压力和外部不确定性加之监管收紧(游戏、医疗、教育)都构成挑战。

未来,该机构认为,不论是新旧经济,都可能会受益于三大方面的需求提振——科技/互联网渗透进工业领域;旧经济产业的转型和数字化;智慧城市生活风格的赋能者。例如:

1)从消费到工业互联网的转变主要包含——中国铁塔(00788.HK):5G投资和智慧城市应用的主要受益者;阿里巴巴(BABA.NASDAQ):中国最大的云服务商,数字科技有明确的竞争优势;海康威视(002415.SZ):视频监控市场的领军企业,为智慧城市发展提供了全方位的个性化解决方案,等等;

2)旧经济产业的数字化转型主要包括——顺丰(002352.SZ):领先的快递服务提供商,致力于提升研发和IT支出来改善物流效率;国电南瑞(600406.SH):在高端智能电网/二级设备市场有稳定的竞争环境,也有强劲的研发支持;平安银行(000001.SZ):零售基础好,主要聚焦提升公司业务,受益于基建升级,等等;

3)智慧城市群的新生活风尚:中国中车(01766.HK):受益于不断增长的城际和地铁网络;海尔智家(600690.SH):智能解决方案的领跑者,也是领先的中国智能家电用品的供应商;美团点评(03690.HK)中国领先的电子商务平台,提供从食品快递、旅游预订到在店服务的一站式服务;新东方(EDU.NYSE): 中国最大的教育机构,各线级城市的学习网点广泛;恒瑞医药(600276.SH):国内肿瘤麻醉药的开发、制造和商业化领跑者,等等。

更多"大摩展望明年A股:调升沪深300目标价青睐价值周期板块"...的相关新闻

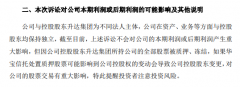

每日财股

- 每日财股:虹软科技(688088

投资亮点: 1、全球领先的视觉 AI 算法供应商,专注视觉AI 领域研发。虹软是计算...[详细]