东吴证券12日发布评论观点称,在外部因素扰动下,近期市场风险偏好大幅下降。但对权益市场而言,事件性因素是外因,短期对市场的影响存在边际递减效应。真正对权益市场起主导作用的因素是企业盈利能力和估值水平,结合这两个要素来看,当前A股投资价值凸显。就估值而言,当前A股估值水平处于历史低位。从企业盈利来看,宏观经济虽然面临短周期回落但具备很强的韧性,优质公司ROE处在历史高位,中报业绩有望驱动成长板块反弹。

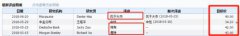

整体来看,东吴证券高级经济学家黄琳认为,目前万得全A的市盈率为15.5,接近历史最低水平。分指数来看,无论是蓝筹板块还是成长板块,当前估值水平均处历史25%分位数以下。因此,A股的估值水平吸引力大增。

“虽然我国宏观经济面临短周期回落,但仍有相当的韧性。”黄琳表示,从需求端来看,低库存背景下,地产投资进一步下行的空间有限;从供给端来看,供给受到诸多限制,如去产能、环保治理等。因此,经济的韧性表现在价格韧性上。预计未来PPI环比增速将出现2002-2005年的情景,波动不大。数据上看,6月制造业PMI为51.5,比上月回落0.4个百分点,但仍高于上半年均值0.2个百分点,连续23个月处于50以上的景气区间,制造业扩张态势持续。

与此同时,黄琳认为,经济中消费占比和传统行业市场集中度提升,这两点呈现趋势性变化,增长方式的逐步变化和市场竞争格局的优化也将进一步增强经济的韧性。当前,我国经济正从投资驱动逐步向消费驱动过渡。罗斯托在《经济增长的阶段》中从动态生产理论出发,提出增长的五个阶段,即传统社会、起飞前提条件、起飞、走向成熟和大众高消费时代。结合我国所处阶段,未来经济从投资驱动进入消费驱动呈趋势性变化。相关数据也在不断验证这个趋势,如消费对中国经济增长的贡献在增加,以及个人贷款占比逐渐提升等。

对传统行业而言,东吴证券策略分析师王杨认为,周期的力量叠加供给侧改革,大部分行业龙头市占率逐步提升。从欧美传统行业的发展历程来看,传统行业不断淘汰落后产能,企业数量减少,市场集中度提升是一种长远的结构性变化。从这个角度看,我国大部分传统行业(比如房地产行业)的市场集中度提升也是一种可持续的趋势,行业竞争格局的优化也将进一步增强经济韧性。

王杨表示,在多数行业产能逐步出清,市占率提升背景下,以沪深300为代表的龙头个股当前ROE处在历史较高水平。值得一提的是,尽管2018年社融增速有所下降,但是优质个股ROE仍然维持高位,这点与历史经验有所不同,我们认为原因在于行业竞争格局逐步优化,当前的价格水平具备持续性。

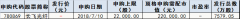

同时,王杨认为,三季度中报披露期有望驱动成长股反弹。每年7月1日至8月30日是中报披露的时间窗口,中报业绩有望成为成长板块的催化剂。根据2012年以来创业板指数的月度涨跌幅,8月实现正收益的概率达83%,9月实现正收益的概率为67%。

因此,东吴证券认为,3000点下方不宜过度悲观,A股投资价值凸显,正是低位布局优质权益资产的良机。

下一篇:再现普涨 反弹有望“更上层楼”

投资亮点 1、公司主要从事光器件的研发、生产和销售,产品主要实现光纤定位、连接...[详细]