市场风格会切换吗?如何应对?(2)

道达投资手记:市场风格会切换吗?如何应对?

上周,A股整体是一个调整的态势,5个交易日里有4天是下跌的,伴随着市场的调整,资金呈现出避高就低的特点。

领涨板块和交易热度与前期相比发生了明显变化,成长赛道大幅回落,一些近期不怎么受关注的板块反而开始走强。即便是像能源股、航运股等上周表现强势的板块,持续性也比较一般。

如何看待这种情况?市场风格切换能够延续吗?调整还要持续多久?又有哪些板块可以在调整中寻找机会?今天,牛博士与达哥就大家关心的话题展开讨论。

牛博士:达哥,您好,上周的行情实在太难了,景气赛道调整也就罢了,毕竟前面涨得多,但如果您想切换去追涨其他板块,持续性非常差,感觉现在的市场环境不是太好,不知道调整会持续多久?

达哥:上周三,A股三大指数出现大幅调整,自此之后的两个交易日,市场给人的整体感受就是比较弱势的。这种弱势不单单体现在个股的涨跌家数上,也体现在短线的强势股上,前一个交易日还大幅上涨,次日就吃瘪;前一日还是涨幅榜上的板块,隔天就出现在了跌幅榜上。面对这样的市场环境,就要减少交易频率,避免追涨。

但要说市场会有连续大幅调整风险吗?恐怕也不会。短期经济基本面的弱复苏确实上市公司业绩带来压力,但流动性方面的宽松意味着A股难有大的连续调整,叠加市场存量资金博弈,大概率依然是结构性为主,继续箱体震荡磨人为主。

如果把市场调整放在更长的周期来看,这不是风险,反而意味着机会快要来了。所以,就更要保护好资金,别轻易胡乱重仓交易,完全可以等市场作出方向选择之后再跟随,这永远是成本最低的交易方式。

再来说说市场短期的情况。上周五A股缩量调整,这是资金面对上市公司半年报谨慎的一种表现。考虑到半年报公告截止日还有两个交易日的时间,市场这种震荡调整、没有方向的格局,大概率会随着半年报的出清而变得清晰。

上周五上证指数尝试继续修复之前下跌的失地,但最终冲高回落;这种结构,一般来说后续可能还有继续冲的动能。考虑到外围市场大幅调整和A50期指下跌的影响,29日A股开盘大概率会出现低开,结合上证50等权重指数的情况,即便有短期新低,已然是处于背离的状态,上证指数想要持续下挫,有困难,本周总体可能出现探底回升走势。

至于上周末市场讨论比较多的美联储加息的影响,完全可以参考之前4月份以来A股的表现。外围市场的下跌,可以看作是对美联储加息75个基点的提前预期,而加息对北上资金的影响是短期的,这种消息就不必过于忧虑了。

牛博士:达哥,上上周咱们聊天您提到的风格切换,上周算是验证了。那么,这种风格切换是暂时的还是中长期的?在选择板块时有哪些需要注意的呢?

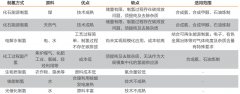

道达:从上周市场的情况来看,传统蓝筹确实走得比成长赛道股强一些,这种资金的避高就低比较符合预期。不过,目前的这种切换,都只能算是初期,是资金在面对不确定性时回避风险的表现,只能是看暂时的。

而且放在经济弱复苏和流动宽松的背景之下,中小盘成长股显然更有机会。结合中证1000指数和国证2000指数来看,短期的背离确实是阶段见顶了,但放在整体的走势中,也只是非常正常的拉回箱体震荡的结构。只要这种结构不被破坏,是有机会继续酝酿上冲动能的。

反观代表权重蓝筹的上证50指数,短期确实有见底的迹象,但要说就此能够展开一波轰轰烈烈的上涨行情,恐怕比较难,毕竟长期处于下跌趋势中,上方压力重重,每过一道坎,压力都不小,暂时只能看修复行情。

因此,目前这种“二八”之间的轮动,我认为只是短期的,周四也说得比较清楚了。那么,这种轮动过后,是否意味着成长赛道重新迎来机会?答案是,也不是。确实有机会,但景气赛道不太可能有整体性的机会了,半年报过后,机构也面临选择,半年报业绩可以说是一个优胜劣汰的过程。

景气赛道这一波走的是V型反转行情,这种走势一般不大可能再出现V回去的情况,更多是在关键支撑位展开一个大级别的箱体震荡。而在这个箱体震荡的过程中,结构性的行情会非常明显,这非常考验投资者的选股能力。至于景气赛道短期的机会,以电力设备15分钟级别为例,周四周五震荡之后再下探,出现下跌力度衰竭之后,才能说是有短线的抄底机会。

而高景气赛道的结构性机会,则意味着有资金会分流到其他板块,这会为其他板块带来机会。从上周的情况来看,港口航运表现比较强,目前处于突破箱体之后的回调过程中;如果能够在关键支撑位止跌并确认,是可以当机会的。

同样有异动的,还有粮食安全或种植业与林业板块。这个板块从周线上看是个大的箱体震荡,这种结构一旦发出力度,爆发性不错。但目前这个板块整体走得不强,不如港口航运和传统能源股,还需要等待回调。

至于传统能源方面,天然气板块主要受欧洲涨价的影响,而国内天然气价格影响不大,这种脉冲行情参与性不大。煤炭走的是中长期的趋势,达哥观察了一下,每一波煤炭板块指数涨幅在20%~30%之后,都会出现调整。目前板块指数又恰逢前高附近,很难说机会。

达哥提到的这些板块,都是从我自己的视角出发来观察的,至于市场资金会不会认可我的观点,其实没人知道。我们有自己的主观预判,但归根到底还是要尊重市场的选择,还是那句话:跟随市场的成本永远是最低的。

牛博士:周末有几个重要的消息:国家统计局公布前七个月全国规模以上工业企业利润总额数据,美联储主席鲍威尔释放非常鹰派的言论等,如何看待这些消息?

道达:国家统计局公布了全国规模以上工业企业利润最新数据。其中,7月份汽车制造业利润同比增长77.8%,增速较6月份加快30.1个百分点,是利润增长最快的行业之一;铁路船舶及其他运输设备、电气机械行业,利润均实现快速增长。不过,从1~7月累计来看,全国规模以上工业企业实现的利润总额同比下降。这个数据对股市可能有利空影响。

从结构上看,上游对中下游盈利挤压继续缓和,上游行业景气度多数回落,中游设备制造业景气度改善。

鲍威尔在上周五发表了很鹰派的言论,美股大跌,总结起来有三点:美国通胀的优先级高于就业,哪怕经济衰退,通胀也必须压下去;9月大概率加息75个基点;除非通胀显著回落,否则不会考虑降息。

其中,影响最大的就是第一点,这说明美联储不会因为经济或就业下滑而改变目标,打压通胀是最重要的任务,其结果很可能导致需求不足,引发衰退,这是市场最担忧的。

相比较来说,欧洲的情况更糟糕。根据媒体报道,法国、德国等电价大幅上涨,能源也很紧张。欧洲电价高企,影响化肥、化工和维生素等行业产能,利好粮食与相关商品。

前面提到了风格切换,无论后续的市场风格最终倒向哪一个方向,都不会在朝夕之间完成,也就意味着短期市场仍将大概率在各板块间延续轮动与反复态势。因此在市场的风险完全释放、新风格得以确立之前,控仓应对仍是上选。 (每日经济新闻 张道达)

上一篇:仍处高波动窗口 转向偏冷门行业

更多"市场风格会切换吗?如何应对?(2)"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]