关注三大“反转” 把握结构机会

核心观点

北上资金保持连续5个交易日净流入,场外资金的持续流入说明当前A股在经历此轮上涨后,仍具备投资空间,但我们也需强调的是,6月的A股应轻指数,重个股,关注三大“反转”相关板块的结构性机会。

盘面分析

上周大盘迎来5月收官之战,尽管存在节前资金风险偏好些许回落的影响,但在政策轮番出台的刺激下,大盘仍一路上涨。最终,上周大盘上涨2.32%,创业板上涨5.91%,两市总成交量较前一周增加5.1%(折算),这表明场外资金仍在入场,当前A股信心仍较为充足,但3200点上方压力仍存,情绪保持高位,大盘震荡盘升。

量能有所增加,个股活跃度增加,分化逐步加大。上周五,共有87家个股涨停,其中有8家个股为20%涨停,有131家个股涨幅在10%涨停板之上,有468家个股涨幅在5%之上,共有11家个股跌停,有15家个股跌幅在10%跌停板之上,有73家个股跌幅在5%以上。

上周市场结构行情不断深化,国企改革、新能源车等概念板块领涨。上周涨幅居前的为半导体、汽车、新能源、电工电网、锂电、动力电池等,跌幅居前的为地产、水泥、煤炭、工程机械、银行等。量能小幅增加,赚钱效应增加,亏钱效应减少,大小指数分化,结构行情深化,板块快速轮动,题材领涨两市,是上周盘面主要特征。

技术面分析

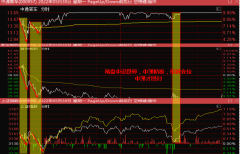

从技术上看,节前最后一周大盘高开高走,一路震荡盘升,突破3150点压力,逼近3200点关口,以最高点收盘,并呈价涨量增态势。大盘收复10周均线,并向3200点挺进,周线MACD指标即将金叉,周线SKD指标多头强化,5周均线开始拐头向上,加之价涨量增的量价关系,短线大盘盘中还将冲高,有望挑战3230点附近压力,并制约大盘盘中回落空间。

日线技术指标显示,上周五大盘低开高走,以近最高点附近收盘,并呈价涨量增态势(沪市价涨量增,深市价涨量缩)。5日线支撑,3200点附近压力较大,日线MACD指标继续多头强化,价涨量增的量价关系,短线大盘还将继续冲高,但大盘依旧运行在上涨“楔形”通道中,在没有有效突破“楔形”上轨之时,大盘回调压力仍存。

分时图技术指标显示,15分钟MACD指标顶背离,30分钟MACD指标及SKD指标顶背离,60分钟MACD指标连续顶背离,60分钟SKD指标连续顶背离,大盘盘中存在技术性回调压力。

上证50价跌量增,5日线失而复得,10日线支撑,价跌量增的量价关系,短线盘中还有回调压力,但日线MACD指标继续多头强化,盘中回调空间有限。

创业板价涨量增,5日线支撑,中短期均线多头排列,60日线反压,价涨量增的量价关系,日线MACD指标多头强化,周线MACD指标金叉,短线盘中还有冲高要求,但日线SKD指标顶背离,短线盘中震荡会加剧。

综合技术分析,我们认为,短线大盘盘中还将继续冲高,但3200点上方平台压力较大,无论大盘涨跌,量能能否有效释放,将决定后市大盘能否突破“楔形”上下轨的支撑或反压,若量能能够得到有效释放,将有望改变大盘“楔形”上涨态势,避免大盘构筑技术性阶段顶部,若量能依旧难以有效释放,则大盘继续在上升“楔形”通道中运行,当多头耗尽后,大盘将构筑技术性阶段顶部。

基本面分析

上周市场结构行情不断深化,国企改革、新能源车、大消费等板块轮番上涨,我们在此前的6月月报中曾言明,以历史规律来看,6月大盘难有系统性行情,将以结构性行情为主。而当前在上海全面复工复产的背景下,经济有望迎来修复,而从5月PMI数据来看,生产端及需求端都出现了肉眼可见的修复。

我们认为在经济有望迎来好转之际,仍应把握住6月三大“反转”主线。

1)因线下消费恢复常态而带来的餐饮旅游、酒店、零售等疫情修复板块的“预期反转”;

2)对于前期政策的“纠偏”而带来教育、平台经济等被压制的板块的“经营环境反转”;

3)受政策刺激有望实现新一轮业绩爆发的新能源车、国企改革等板块的“业绩反转”。

我们以2020年武汉封城时的数据与今年上海的疫情做对比,2020年1月23日,武汉宣布封城,整座千万级人口的城市被按下暂停键,直至4月8日才迎来解封,历时77天。而在此期间,湖北省2020年1-3月社零同比下滑-55%(前值9.8%),限额以上住宿餐饮业营业额同比下滑65.45%(前值15.76%),批发及零售业同比下滑45.46%(前值10.32%)。而在武汉封城前,湖北省1月财政收入为483亿元,封城之后,湖北省2、3月财政收入分别为3.25亿元、56.24亿元。

对比上海来看,在3月中上旬,上海市当日新增数据保持在两位数,且在实施分批静态管理后,当日新增人数有所回落,此时上海市整体的经济活动受到的影响还处于可控范围内,3月上海社零总额同比下滑18.9%(前值-0.1%),住宿及餐饮业同比下滑39.5%(前值1.1%),批发及零售业同比下滑17.2%(前值-0.2%),3月上海市财政收入为548.3亿元,同比上升11.94%。

但进入4月后,上海疫情突然开始大规模爆发,当日新增迅速破千,4月1日,上海实现全域静态管理。我们认为,尽管上海并未推行全面封城,但全域静态管理对于线下消费的打击无疑是巨大的,从数据上看,上海市4月社零总额同比下滑48.3%,住宿及餐饮业同比下滑69%,批发及零售业同比下滑46.3%。

对比武汉的数据来看,4月上海的社零数据已处于低位,已经较为明显的体现出了疫情对于消费的冲击,5月社零数据继续大幅下滑的可能性不大,但财政方面可能还将继续承压。从武汉解封后的表现来看,批发及零售业在解封当月便出现了快速修复,当月同比仅回落了10.58%,住宿及餐饮业修复的速度较慢,而其中主要是住宿业拖累较大,餐饮业在三季度便恢复了正值,年末恢复正常水平,财政收入在6月恢复往年均值,7月开始出现同比增长。

我们预计,随着上海的全面复产复工,批发及零售行业将出现快速的增长,4月上海市批发及零售额为680.24亿元,而去年6月批发及零售额为1485亿元,若以武汉解封后的消费复苏力度来粗略测算,6月上海市的零售及批发业将较4月出现约600亿的增长,消费端将有望出现明显提振。

而我们在此就上海疫情与武汉疫情做对比,并对上海未来在社零层面可能将出现的复苏程度进行测算的意义不仅仅是在数值上及微观层面上的预测,更多的,武汉的财政数据在2020年6月左右恢复往年政策水平,社零数据在四季度回升至正值,而全国消费信心指数在2020年疫情爆发后一路下滑,至6月到达低点后开始回升,此后一路上行直至今年2月;全国社零数据也于2020年四季度回升至正值。

作为受疫情冲击最为严重的区域,其经济形势的变化往往能代表整个宏观环境变化的趋势。而当前,我们再一次经历了社零数据的大幅下滑,消费者信心指数降至历史最低水平,在上海即将重启经济之际,以武汉疫情的经验来看,消费者信心指数有望在今年四季度之前迎来企稳回升,社零数据在在四季度有望回升正值。

特别需要注意的是,武汉迎来解封之后,政策的重点聚焦于复产复工,对于消费端的刺激力度并不大,但从近期轮番推出的政策来看,无论是新能源车的大力补贴,还是新一轮的“家电下乡”,都可以很明显的体会出当前政策对于消费的刺激力度在不断加码,因此此轮消费端的复苏相较于2020年,进程还将大大加快。

我们认为,线下消费的恢复常态带来的“预期反转”,叠加政策加码所带来的“业绩反转”,两相结合,双管齐下,也将共同对消费端形成新一轮刺激。随着上海的全面复工,基本面底部已然探明,经济将迎来重启,而在经济数据有望迎来回升反转之际,建议关注与三大“反转”相关的板块。

操作策略

尽管外盘震荡走弱,但受上海全面复工叠加政策频出的影响,大盘上周震荡盘升,但3200点上方压力仍存,能否突破3200整数关口并继续冲高,量能仍是关键,若量能能够得到有效释放,将有望改变大盘“楔形”上涨态势,避免大盘构筑技术性阶段顶部,若量能依旧难以有效释放,则大盘继续在上升“楔形”通道中运行,当多头耗尽后,大盘将构筑技术性阶段顶部。

上周北上资金共净流入253.44亿,其中沪市净流入127.5亿,深市净流入125.94亿,北上资金保持连续5个交易日净流入,场外资金的持续流入说明当前A股在经历此轮上涨后,仍具备投资空间,但我们也需强调的是,6月的A股应轻指数,重个股,关注三大“反转”相关板块的结构性机会。操作上,切忌追高,轻仓者先观望为主,耐心等待跌出来的机会,重仓者调整持仓结构,逢高减持近期涨幅过高股,逢低关注“三低”股。

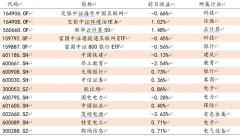

择时模拟股票组合

图表1:2022模拟股票组合

下一篇:十大券商策略:成长领军风格继续!

更多"关注三大“反转” 把握结构机会"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]