券商“张望”四季度:结构性机会窗口期来临

A股市场的规律显示,当中石油表现之际,调整可能就要来了。三季度市场先高后低,最近也的确有较大调整,但与中石油无关,和一些地方“拉闸限电”带来的预期改变有关。部分券商在接受记者采访时表示,限电让投资者预期出现分化,并对四季度结构性行情产生影响。

在三季度行情收官、四季度行情即将开启之际,市场的重要“变量”出现,就是当前一些地方的“拉闸限电”之于上市公司业绩的影响。其中至少存在受益和受损两个“阵营”,比如一些能源消耗大户,预计经营压力不小,相对的,一些能源生产企业不排除涨价的可能,以及一些在当前情况下仍保持业务高景气度的行业及板块。

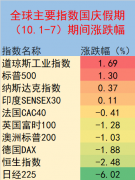

对此,接受《红周刊》记者采访的券商机构人士认为,当前节点,股市作为大类资产的吸引力在进一步提升,供应链体系逐步恢复,投资者的“有效性”将使得高景气度行情进一步明朗。至于能源供给的影响,还需要继续观察后续演绎情况。他们认为,四季度是机构资金布局明年机会的窗口期,结构性机会预计会出现,其中高景气度的能源、“硬科技”等,以及出现一定“拐点”的消费白马,都将受到资金关注。

四季度迎来结构性机会窗口期

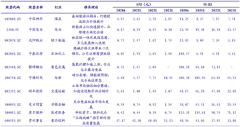

三季度的市场维持万亿成交氛围,但指数整体表现平庸。据Wind数据统计显示,在三季度64个交易日中,62个交易日的成交金额突破了万亿元,而上证指数、深证指数与创业板则分别以-0.64%、-5.62%、-6.69%的表现收官,“量升价跌”现象明显。

在《红周刊》记者采访的金信深圳成长基金经理黄飙看来,出现这种现象的重要原因体现在市场、行业等多个层面的“分化”,“首先从基本面看,经济同比增速放缓,疫情反复之下消费复苏缓慢,上游价格推动通胀压力上升,经济总体处于存量博弈格局,中下游上市公司三季报存在一定放缓压力。从板块轮动看,不同行业受到的利多及扰动因素差异较大,市场解读也存在较多分歧。此外,由于前三季度板块表现与机构之间的业绩差异较大,都会对四季度乃至明年的布局上产生较大影响,因此,当前指数总体处于震荡格局,结构性行情的特征较为突出,这样的特征可能仍将持续。”

相比压制行情的因素,推动行情发展的积极因素也在累积。黄飙认为,“从基本面看,疫情对全球经济的影响在逐步弱化,供应链在逐步恢复正常,经济各方面将逐步回到正轨。其次,成长性资产调整已较为充分,比如TMT、医药、大消费等板块估值已回到2019年以来的中枢以下位置。此外,当前处于诸多技术创新集中爆发的阶段,科技对经济的引领作用日益明显。”

而且,股市对资金的吸引力也有望进一步增强。银河证券策略分析师曾万平向记者表示,“如果从资产对比的角度来看,地产被抑制、理财利率下降,股市的价值就得到很好的凸显,这些是支撑四季度市场行情的重要有利因素。”

因此,三季度市场的表现更像是为四季度行情做预演。天风证券首席策略分析师刘晨明在接受《红周刊》记者采访时表示,“四季度是一个布局结构性机会比较好的窗口期,因为四季度的市场资金往往是比较有效的,投资人会提前在四季度布局来年的高景气度方向,这是一个很重要的主线。”

对于当前备受市场关注的一些地方的“拉闸限电”现象,曾万平表示,“对于市场来讲,如果‘限电’是‘一刀切’的,那么就会是市场最大的潜在风险之一。从背后原因来看,煤炭价格上涨,电价不跟随上调,导致电厂的发电动力严重缺失,这是当前这种现象的最核心问题。所以现在最需要的对策就是提高电价,如果不提高电价,无法保障电力的正常供应和企业正常运转。”

市场对于限电问题有一定担心,《红周刊》记者注意到,近期有多家公司均公告澄清“双控”对公司产生的负面影响,但股价仍受到较大影响。以化工行业为例,申万化工板块近半个月内下跌近10%,钢铁、有色跌幅均超过15%。从上市公司来看,更有多家公司跌幅超过30%。

“激进者”聚焦能源、“硬科技”

鉴于以上情况,券商对四季度市场的判断仍较为积极,并将投资机会分为“激进”和“保守”两大主要策略。所谓的激进是指投资者谋求在年底阶段收获超额收益,对此,券商们的建议是围绕“高景气”做文章。

对于偏进攻的方向,刘晨明向记者表示,“我们主要聚焦高景气度行业。比如以新能源汽车为代表的产业链主线、光伏、军工以及部分半导体设备材料等领域,在今年维持高景气度的领域,在四季度仍有可能呈现比较明显的投资机会。”

而在曾万平看来,“双碳”时代最大机会聚焦能源化工。“比如与电力、能源相关的领域,我认为是重点的关注领域。全球的资源都在涨价,比如煤炭、石油、天然气,国外很多国家的一度电在1元~2元钱之间,而中国是0.5元一度电,如果我们从成本压力以及与海外对比来看,上提电价的预期是存在的。”

曾万平进一步表示,“从大的宏观背景来看,主要逻辑是在‘双碳’时代,能源化工的价值含量大幅提升。以前这些领域长期被低估,包括电力等被看成夕阳产业、落后产能,但事实并非如此,在‘双碳’时代,这类能源的供给增速越来越慢,但需求在不断提升,所以会出现供不应求,价格上涨。而‘双碳’时代最大机会主要集中在能源化工和新型电力系统建设。”

受限电影响,近期能源股表现强势,《红周刊》记者注意到,申万电力设备板块三季度累计上涨高达28.74%,而截至9月30日收盘两市10余只电力股均出现涨停。

“保守者”注意消费白马

与“激进者”相对,“保守者”可以积极关注低估值蓝筹以及超跌的食品饮料。刘晨明指出,“‘保守’策略主要体现在这类低估值的蓝筹板块,比如白色家电、水泥、工程机械等,这类投资往往需要比较乐观的经济预期或者比较强的经济刺激力度,但就今年而言,经济预期并不乐观,并且缺乏强有力的经济刺激,所以,这类低估值蓝筹在四季度创造超额收益的难度很大,但长期布局的角度来说是可以的。”

在估值水平方面,消费白马今年以来经历了大幅调整,估值水平接近历史中位数。以食品饮料为例,据《红周刊》记者统计显示,截至9月30日收盘,申万食品饮料年内下跌2.2%,居于申万28个大类行业跌幅榜单第8位,目前整体估值为43倍,较年初下降超过两成。在机构人士来看,消费板块已经具备相对估值优势。黄飙认为,“大消费的长期逻辑仍然坚实,龙头公司地位较为稳固,很多标的的估值已经回到历史中枢下方。”

刘晨明表示,“食品饮料目前估值已经处于一个相对合理的位置,叠加一些提价预期的催化,板块整体出现了阶段性的超跌反弹。但我们认为大的趋势性机会还有待观察,仍需要等待估值足够便宜,基本面出现向好的拐点,消费行业才会出现比较大的机会。”

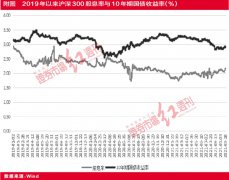

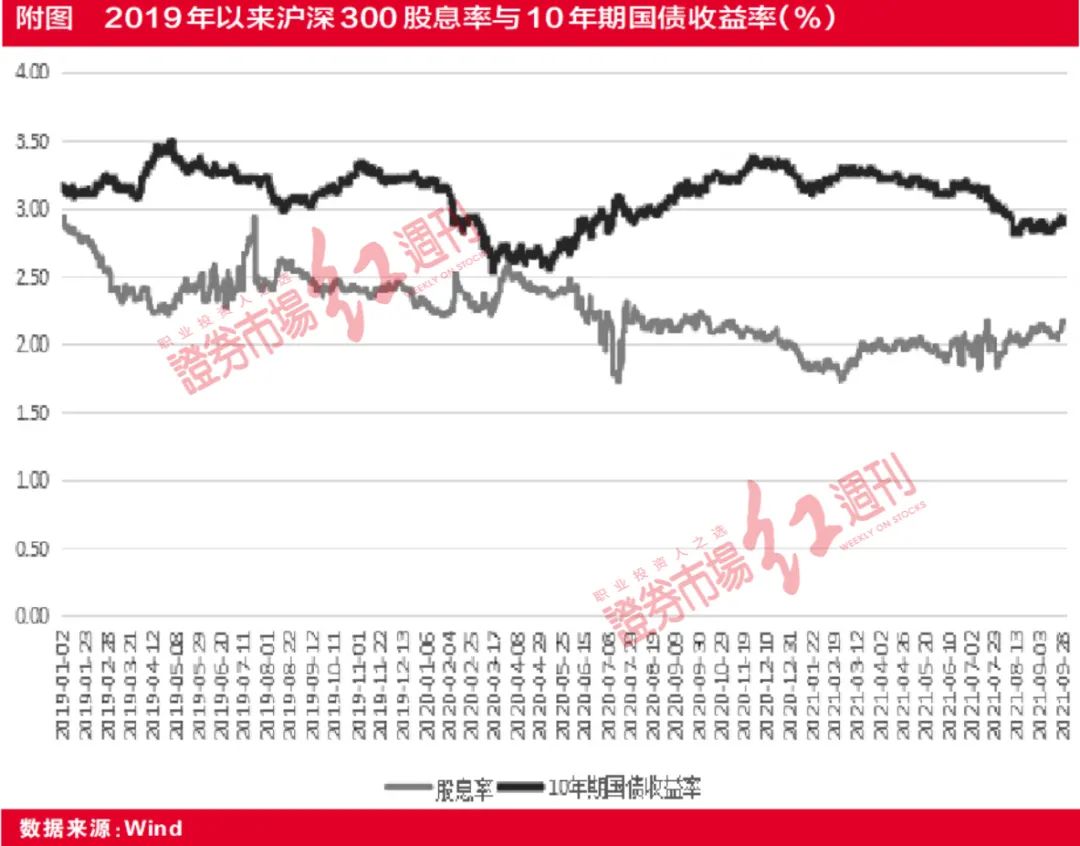

刘晨明指出,“我们会重点参考一个投资指标,就是10年期国债收益率减去沪深300的股息率,这个指标代表了沪深300的相对吸引力,而沪深300第一大权重就是大消费。今年春节前,10年期国债收益率减去沪深300股息率达到了两倍标准差,两倍标准差是极贵的位置。而目前的最新位置大概在平均值附近。所以,我们并不认为这是一个合理位置。当该数值达到-2倍标准差时,消费的大级别上涨行业或许就会到来。”

更多"券商“张望”四季度:结构性机会窗口期来临"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]