欧美放水提振股市 外资增配A股成大趋势(4)

全球央行宽松不断加码 牛市主升浪即将展开

刚刚过去的周末,除了欧洲中央银行降息,资本市场虽然没有进一步的重要消息出来,但针对近期的资金流向及宽松不断加码的消息动向,不少机构却罕见密集的发布了后市策略报告,风向几乎无一不乐观向上。国盛策略认为,四期叠加,做多窗口继续;天风策略认为,不必急于兑现,反弹窗口期仍将延续;海通策略的荀玉根、李影团队更是发布了《加速前的热身》策略报告认为借鉴历史,上证综指2733点附近可能是牛市第二波上涨起点,对应波浪理论的3浪,即牛市主升浪。

前海开源基金首席经济学家杨德龙分析认为,随着我国逆周期政策的实施,预计年底之前经济有望回暖。这次降准也不是一次性的政策,可能开启了宽松周期,未来央行还会采取包括降准以及公开市场操作,甚至不排除降息的可能性。相对而言,我国股市和债市的吸引力大增,加上外汇管理局放开QFII和RQFII投资额度限制,外资将加速流入中国资本市场。

北上资金连续11日净流入

近日,A股国际化再提速,前有标普道琼斯指数纳入A股,后有QFII、RQFII取消投资额度限制。在各种消息刺激下,素有“聪明外资”的北上资金近期也备受关注。自8月29日至今,北上资金连续11日净流入,连续流入天数创年内新高。

值得注意的是,数据统计显示,近11个交易日以来,24个申万一级行业的持股数量有所加仓,其中16个行业持股数量增超5%,占比近六成。具体来看,采掘行业最新持股数量合计12.69亿元,增幅居首,超过19%;其次是机械设备、电气设备行业,加仓幅度均超过15%;另外,银行、有色金属及建筑材料等4行业持股数量均增加10%以上。与此同时,休闲服务、农林牧渔及综合、计算机行业最新持股数量较8月28日下滑。其中,休闲服务行业减仓幅度较大,超2%。不难发现,传统行业近期受资金关注度较高。这主要与这些行业的估值水平较低,且前期一直未有过较大涨幅有关。

全球央行奔跑货币宽松大道 杨德龙:中国股债吸引力大增

随着美联储宣布降息,全球多国央行进入到降息周期。欧洲中央银行12日召开货币政策会议,宣布下调欧元区隔夜存款利率至负0.5%,同时维持欧元区主导利率为零、隔夜贷款利率为0.25%不变。这是欧洲央行自2016年3月以来首次调降欧元区关键利率。欧洲央行还调整了前瞻性指引,预期欧元区关键利率将“保持或低于当前水平”,直到欧元区通胀前景有力地趋向且足够接近政策目标。

在非常规货币政策方面,欧洲央行决定从11月起重启资产购买计划,每月购债规模为200亿欧元。为增强利率政策宽松效果,购债将持续足够长时间,预期在欧洲央行首次加息前结束。欧洲央行行长德拉吉当天表示,通过新的宽松政策,欧洲央行向欧元区加大了货币刺激力度,以确保欧元区有利的融资条件,支持欧元区经济扩张。

德拉吉表示,7月货币政策会议以来的一系列数据表明,欧元区经济持续疲软,国际贸易等方面下行风险突出且通胀回升乏力。面对当前欧元区经济形势,财政政策应该发挥主要作用。他呼吁有财政空间的欧元区国家政府应及时有效地采取行动。

中国央行没有跟随降息,而是决定9月16日全面下调金融机构存款准备金率0.5个百分点,据测算此次降准释放长期资金约9000亿元。中国经济增长具有韧性,我国经济增长的潜力依然巨大,中国拥有世界上最大的消费市场,消费现在已经成为推动GDP增长最重要的引擎。国务院出台了一系列刺激消费的政策,包括推动一些城市,取消或者放开汽车限购、推动绿色家电的使用等等。

前海开源基金首席经济学家杨德龙分析认为,随着我国逆周期政策的实施,预计年底之前经济有望回暖。这次降准不是一次性的政策,可能开启了宽松周期,未来央行还会采取包括降准以及公开市场操作,甚至不排除降息的可能性。现在美联储已经实施了一次降息,将来如果连续实施多次降息,中国银行有可能会跟随降息,从而有利于推动经济企稳。在美国经济可能陷入到衰退的情况之下,中国经济的增长相对平稳,欧洲经济在近期也显示出陷入衰退的风险,特别是英国脱欧和德国发行30年负利率债券来看,欧洲经济也有可能陷入到衰退。相对而言,我国股市和债市的吸引力大增,加上外汇管理局放开QFII和RQFII投资额度限制,外资将加速流入中国资本市场。

四期叠加做多窗口继续 机构继续看好券商板块

国盛策略认为,四期叠加,做多窗口继续。此前该机构的多份报告中反复强调珍惜这段“四期叠加”窗口(经济尚未大幅回落、政策宽松已经到来、外部风险缓释钝化、外资在三大指数同步纳入扩容下持续增配)。当前“四期叠加”持续被验证,做多窗口将继续。

首先,政策宽松持续加码,资本市场改革开放加速推进。9月9日至10日证监会座谈会定下“12项重点任务”为深化资本市场改革指明方向。同时金融数据继续改善,8月M1、M2同比增速回升,新增社融1.98万亿也超市场预期,显示政策宽松持续推进,效果已在释放。其次,外部风险也在不断缓解、钝化。8月起贸易摩擦升级、海外接连大跌、汇率破“7”等外部风险接连暴露,对市场冲击不断。但近期外部风险已在缓释:1、9月12日欧央行下调存款便利利率10BP至-0.5%,同时宣布11月1日起以每月200亿欧元的规模重启QE。“降息+QE”组合下,全球货币宽松再进一步。2、美元兑人民币大幅回落,当前离岸与在岸汇率已形成倒挂,显示市场对于人民币汇率持续贬值的担忧逐渐缓解。3、10年期美债利率大幅回升,同时黄金、日元等避险资产回落,显示海外市场风险偏好修复。此外,近期外资大幅流入,也对行情形成支撑。9月以来陆股通北上资金已大幅流入近400亿,随着QFII额度限制放开,以及9月23日富时罗素扩容及标普道琼斯指数纳入生效日临近,外资流入窗口有望继续。

展望后市,国盛策略认为继续看好券商板块的理由有两个:1、短期内券商直接受益市场风险偏好提升且此前涨幅相对落后,基本面业绩同比显著改善、股权质押风险缓解。2、长期随着资本市场改革深化,政策红利将持续释放,券商板块最为受益。根据“12项重点任务”要求,后续配套政策有望加速落地,行业有望持续健康稳健发展。

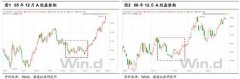

海通策略:牛市第二波加速前热身

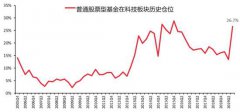

海通策略的荀玉根、李影研究团队发布研报认为,拉长时间看未来,上证综指2733点附近可能是牛市第二波上涨的起点,即牛市主升浪,对应波浪理论中的3浪。历史上,主升浪加速上涨前都有个热身阶段,初期行情往往有所反复。牛市第二波上涨行业分化源于盈利弹性差异,着眼中期,继续看好科技和券商。

天风策略也表示,目前市场构建的“四信号”体系仍在改善中,尤其是其中最重要的信号——宽松的加码带来经济改善的预期。历史上每一轮信用扩张的阶段,都使得A股整体估值水平出现抬升。因此,反弹窗口期大概率将延续,不建议当前就减仓或兑现收益。配置策略:长期坚守消费和科技龙头。中短期建议关注三个维度:(1)中报ROE底部改善且有望延续的,比如券商、光伏。(2)中报ROE仍然恶化但有望很快见底的,比如风电、汽车。(3)受益于房地产竣工加快的产业链行业,比如家具、厨电、装饰材料。(财富动力网)

更多"欧美放水提振股市 外资增配A股成大趋势(4)"...的相关新闻

每日财股

- 每日财股:昊华科技(600378

投资亮点 1、天科股份完成股东方资产收购,更名昊华科技再出发。2018年底,天科股份...[详细]