����ȯ�̷���ʦ����Щ���ؽ��ɡ������ʮ���Ĵ�����

�����ոչ�ȥ��8��A���г�“һ������”����������ָ��2653�㷴����ǧ�㣬����ͨ���н�����MSCI�������ӷ����������������г����������á�����9�¿��֣�A�ɵ�ĥ��·���ж����Щ���ؿ��ܳ�Ϊ“�����ʮ”�Ĵ�����Ͷ���߸���ΰ���Ǯ��������Щ�ȵ㣬�й�֤ȯ������������㷢֤ȯ��ϯ���Է���ʦ�����������Դ֤ȯ���Ը�����ʦ�����Ρ�����֤ȯ��ϯ���Է���ʦ���Ľ���̽�֡�

����������������������

�����й�֤ȯ�������ڻ���ָ��2653�㷴����ǧ�㣬����г��ɽ����ʽ�������������Ⲩ���������ʣ�

������������ǰ�г�����������ů��������ҪԴ�ڲ����������м����ͷ����ÿ��ɵ������źš����в�ȡ��ʩ�ȶ����ʣ����г�����ƫ�ô���������

�����ӳɽ����������η���ȱ��һ���Ķ��ܣ��Աȼ���A���߳��ȵ����ǣ���A�ɳɽ���/������ͨ��ֵ��Ϊָ�꣬2008��10�º�2013��6�µĵײ���������ָ����2%���ң�2016��1����2.6%������ǰ��ָ����1.2%-1.7%�����䣬����ʷ�ײ���תʱ�ijɽ���Ҫ�͡�

�����ع�A�ɼ����߳������û����е͵��·������“���ߵ�→���е�→���õ�”��������ǰ“���ߵ�”�Ѻ�ʵ����“�г���”�����γ��У���Ҫ�����г������������Ĵ���Ч���в�ȷ������ʷ���ֿɱȽε�“�г���”���ͺ���“���ߵ�”��2018��Ҳ�������⡣�������������ӵĴ�����Ҫʱ�䣬7�µ������������ɵ����г�Ԥ�ڣ�ʹͶ���߶Ա������ÿ��ɵ���֤�����������ǡ���ǰ�Σ�������ΪA���д����������Ĺ����С�

���������Σ�2653�������ķ���������ԭ���ǻ�����Ԥ�ڵıʸ��ƣ��г���ӳ�ʸ�����������Ϊ����Ӫ���˻����Ļ�����

������һ�ܣ�������Ԥ�ڳ�����������ıʸ��ƣ����ʡ�ͨ��ѹ���Ļ��������������խ��������м�������������������Դ���������ұ�ֵ��ͨ���߸ߵ�Ԥ�ڣ���֮��������������Ԥ�ڻ�������ļ�ϢԤ�ڻ��䣬���ǹ۲쵽���������Ѿ��ڿ������������⣬���ڹ�����������û�����Ŭ�����յ�Ч����

����ͬʱ���г���ӳ�ʸ��Ƶ�����Ҳ��ͬ�����������Խṹ��ì�ܻ�������Ϊǰ��ġ���ȥ��һ���У��к�����Ԥ����ǿ�ijɳ����(����������з����)��5Gȡ�����������Ƿ���ǮЧӦ���������ԡ�

�������ģ�����ʷ���������������A�ɳɽ�������µͺ��ж�ӭ�����������У���2008���2014�괥��������͵���г������ǵ�ʱ��ȽϾ����Ƿ��ϴ��ʽ�ĽǶ�������һ�����г��������������ʽ�ȴ���������룬4-8��ƽ��ÿ�¾������350��Ԫ����������½��ͨ�������ʽ�2141��Ԫ����һ�����ڴ�ҵ��һ·���µ͵�����£���С��ETF�ݶ��������ȴ�������¸ߡ�

�����Ⲩ�г������ı���һ�������ڳ��������߳�̨Ťת�г�����Ԥ�ڣ��������ȥ�ܸ˽���ı仯������֧�ֹ�Ȩ���ʵ�һϵ�����ߡ�������С��ҵ��ʵ����֧�ִ�ʩ�ı�̬����˰�ĸ����߳�̨������ܶ��ڹ�Ʊ�г��µ��Ĺ�ע�ȣ���һ���棬ǰ�ڶ����г�ѹ�Ƶ�����Ҳ�������⣬�������������������Ӻ�����һ���Ԥ�����ȡ�

���������������г������Ѿ�������ů������������A���г���ֵ�Ѿ�������ʷ��λ��ֻҪ�г�������ҵӯ���ͺ�۾���û��̫�����۵�Ԥ�ڣ������λ�Լ۱��Ѿ��൱�ߣ���Ȼ�ȡ���ھ����е����ߵ����ȣ������Ƿ����ʵ������ҵ��˰���߳�̨���Լ���������������ߴ�������Ч�ԡ�

��������������ǹؼ�����

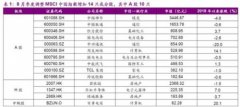

�����й�֤ȯ����������Щ���ؿ��ܴ�“�����ʮ”���飿

����������“���ߵ�”��“�г���”�������γɰ��������ศ��ɵ�ʱ�����죬��һʱ���ȴ��г��µ�β��“ǿ�ƹɲ���”����Ȼ���壬�ڶ�ʱ���ȴ�����Ч����ʵ���䶨�����������ݹ���ʷ��“ǿ�ƹɲ���”�������������г��������һ��“��������”���������Ľ��ַ��������г�������������ĺ��̣���˾����г��Ľ��Եײ�������Զ��

��������������ó��ֶ��ݵ�“����”���֣����ܻ�����“���ߵ�”��“�г���”�Ĵ����ڣ���2012����ɵĻ���δ���������ã���������ͨ�����У�����г�����Ѱ�ס�����������Ϊ��ǰ�������͵ĸ��ʲ���

���������Σ��ڳ�������δ�õ�����������ж���ҵ������ѹ���۴��ڵ�����£�����A����ǿ������������9-10������ת�����֮��Ч��������֤���Լ�9-10�¿Ƽ��������������ء���ʱ��ҵ�Ŵ������ڡ�����֧��������Ͷ�����ٵ��źŵij����Ǵ�����¼����Ƽ����·�ֲ���ߺ��п��ܳ�Ϊ��Ԥ�ڵ㡣A������Զ�ǣ������ǣ����ڻ���������Լ�������֤��Ϊ“�����ʮ”�����ṩ��ǿ������

�������ģ���Ŀǰ�ĵ�λ�������г����ϵĿ�����Զ�������µķ��ա����ܴ�“�����ʮ”��������������¼��㣺����Ҷ���Ԫӭ��һ����ֵ����������ֵ����ô���ڹ�Ʊ�г���˵ǰ�ڵ�����ֵ�IJ������ز�����ת�����⣬������7�¿�ʼ��ȥ�ܸ˽�������Լ����������룬���ܹ�˳��������9�¡�10�¸�Ƶ�������ݣ���ô�г������Ľ���һ����ǿ��

�����������սṹ�Ի���

�����й�֤ȯ�������γɽ�����µͺ�A�ɶ�ӭ����������Щ���������ǮЧӦ���ͻ����Ͷ���߸���ΰ��պýṹ�Ի��

������������2005�ꡢ2008�ꡢ2012�꾭�鿴����“���ߵ�”��“�г���”�����̱����������ɶ����궯����ȴ���������������ҵ�������ռ�ŵ��ǽ��ڡ����������ڹɣ������ѳ���“�ȱ��պ�”��̬�ơ�������߹յ㣬������������һ�ֶ��ڵ�“�궯��”���ٴ��µ�Ѱ�ף���˶���“���Ϻ���”�����ơ�

����2018��“���ߵ�”�����ʣ�����ʷ���鿴��ǰʱ��“�г���”��ʱ�����أ�ʱ��֮һ��“���ѹɲ���”��ʱ��Ϳռ俴�ѽӽ�β�����ȴ�ʱ��֮����“����Ч�����䶨�ź�”��δ����������ǰհ��������һЩ���ݹ۲�ָ�������������������ÿ��ɵĴ���Ч������ʷ����������ڡ�����Ͷ�ʵ������������ͺ�“���ߵ�”3-4���£��������ݵĻ��ȸ���Ҳ��ӿ�“���ߵ�”��“�г���”�Ĵ����ٶȡ�

���������Σ�“����”֮��۸�ײ�δ�����ϳ��֣�����Χ�Ƶ����г��ڲ��ֵ���������ʷ���൱�ɹۡ��������ǵĻز�����2005��������֤��ָ�����ʵ���8��22��ˮƽ֮���120��ƽ������ﵽ8.32%��ʤ��75%��ӯ����12.87�����س�������7%���ڡ����У��������ز�����ó�������������豸���ҵ硢��֯��װ�ͽ��ĵ�120��ƽ�����������20%������������ҵ���г������ü�ֵ�Ѿ�����ˮ�档

�������ģ�վ�ڵ��£��м�������������ȷ����Ͷ�ʻ��ᣬһ�������Ǵ������ѣ���Ȼ���ڹ�������������һ�㣬����ƫ����Ʒ�������Ʒ������ά����Ը�λ�������������ٵ���Ҫ���������Լ��ز������ڰ�顣������ʷ������ÿ��8�¿�ʼ�������پ�����ּ����Ի�����ƫ���������������»��в������֡������MSCI����������Ҳ�Ƚ�ƫ������Ʒ�����б�ҵ��Ԥ��������������Ѹ�ϸ���������پ��Ƚ�����ֵˮƽ�ϵͣ��°��꿪ʼ����ӭ����ֵ�л���

������һ�������ǿƼ���飬���г��ڽǶȿ�����“���ܸ���”Ϊ�����ĿƼ���������꿪ʼ����ӭ��“����Ƽ���������”�����꼼���������ڣ����������Ƽ�����Ͷ�����ڣ�����δ������IJ����������ڡ���ǰ���г��ĵ���ǡ�ø����˲�������㣬�Ƽ��㡢�����ݡ��˹����ܡ����������뵼��ȶ����ص㲼�ֵ�����

��һƪ���������µ�����������������ʷ�Եײ�����Σ���к�ʵ

��һƪ��Դ�A�ɾ����ܷ�����ꡰ������

����"����ȯ�̷���ʦ����Щ���ؽ��ɡ������ʮ���Ĵ�����"...���������

ÿ�ղƹ�

- ÿ�ղƹɣ�����ͨ(600998)

Ͷ������ 1����˾����2018���걨,�ϰ���ʵ��Ӫ��424.49��Ԫ,ͬ������17.17%;ʵ��...[��ϸ]