资金布局跨年行情 核心资产仍是“主旋律”

近期各路资金分化态势加剧,表现在盘面上就是A股陷入了回调整固和成交缩量的困局当中,这一情况在周二后的市场中表现得尤为明显,如何布局跨年行情再度成为市场关心的热点话题。

根据行业指数轮动的年度效应,申万宏源表示,当前市场依然青睐基本面,而ROE仍是核心。从A股整体市场的月度效应来看,11月、12月市场风格易切换至大市值标的,低估值将大概率跑赢高估值行业。因此,就当前而言,业绩改善确定性高,估值仍相对较低的大金融板块已极具性价比。近日,新兴市场之父莫比乌斯也指出,包括中国在内的新兴市场,牛市多于熊市,牛市比熊市的周期更长,其增幅也比熊市跌幅更高。因此,当前包括中国在内的新兴市场国家依然具备投资吸引力,而如果说投资的话,最好的时机就是现在。

回调中不乏机会

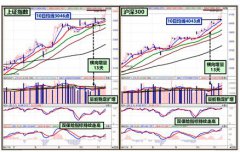

上周,沪深两市回调,上证综指全周跌幅1.45%,深证成指全周跌幅为3.02%,创业板指跌幅达3.51%。在市场乏力资金分化的背景下,上周盘面呈现出了先扬后抑的走势,沪指再度失守3400点。截至收盘,沪指报3382.91点。在此背景下,“谨慎”和“观望”似乎再度成为了市场的关键词。3400点关口俨然已成为了多头们心中的“梦魇”,既能引发投资者对后市无限的遐想,也随时提示着投资者盘面回调的警讯,资金也在此“心结”困扰之中始终显露出焦躁与谨慎相交织的复杂情绪。

自9月以来,略显纠结的盘面显然仍未因盘面数度上破3400点后出现回落而出现根本性转折。缺乏清晰投资主线以及热点方面的后继乏力,也使得当前投资者感到既无奈又焦躁。无奈的是由于场内外资金在当前点位仍未形成一致,一边是场内主力资金离场的现象仍未“止血”,另一边则是以杠杆资金为代表的场外资金入场步伐的提速,截至11月16日两融余额报10402.06亿元,再度刷新阶段新高。

在此市况中,因资金未能围绕热点形成良好轮动,“赚钱效应”仍然较弱。焦躁的则是,虽然当前热点间虽未能形成持续的赚钱效应以及良好的轮动格局,但从板块来看,部分板块估值仍未高企,显然也已具备了一定的投资价值。然而,由于市场过于在乎3400点关口的得失,追涨杀跌的非理性因素也使得资金参与的意愿有些迟疑。而上述的种种“纠结”其实都一致指向当前投资者仍未清晰把握住当前市场的投资主线。

针对当前市场,中信证券表示,方向上市场仍偏向乐观。对于市场方向的把握,尽管场外资金环境不支持短期出现全市场增量资金行情,但既有活跃投资者进入市场的增量资金却仍在持续,即说明行情在场内投资者层面是展开的。而风险偏好指数显示的情绪状态,三季度正处于乐观环境中,支持中短期维持既有方向。板块活跃度方面,存量博弈格局下,行业轮动速度呈上升态势,市场主题行情尚处于进一步演绎过程中,预期未来方向上仍偏积极。在基金的行业配置行为上,仓位净变化持续呈现反转状态,行业板块机会主要通过新的仓位布局来捕捉,这种配置行为特征也支持后市行情状况偏乐观。

核心资产仍是“主旋律”

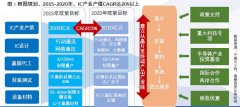

根据行业指数轮动的年度效应,申万宏源总结了以下特点即“事不过三”原则,没有哪个申万一级行业可以连续三年涨幅排名前五,除了2001-2003年的汽车和2004-2006年的白酒(细化到三级),这两次例外均看到了ROE改善;“前五后五”原则:如果连续两年涨幅均为前五的申万一级行业,第三年行业涨幅大概率在后五名。当前2016、2017年连续两年涨幅在前五的行业是家电和食品饮料;“差可以再差”原则,能否反转取决ROE是否改善:历史上有30次连续2年及以上表现后10名的申万一级行业,只有8次下一年出现反转,涨幅在前五名;这8次例外在于ROE能够改善。2016-2017年涨幅连续两年在排在后10年的行业:传媒、军工、公用事业、机械设备,以上这些行业2018年ROE能否改善是判断关键。由此来看,当前市场依然青睐基本面,ROE仍是核心。

分析人士表示,随着世界经济步入“低增长、低通胀、低货币扩张”为特征的时代,资产配置大方向需要从大宽松大泡沫转向精选核心资产。国内也面对相似的经济环境,研究优质公司竞争力的重要性远胜于研究短期择时和风格轮动,各个行业中竞争力提升的龙头公司将会成为核心资产。

当前针对核心资产是否“泡沫化”的问题,机构间存有分歧。

国开证券表示,中国版“漂亮50”在结构行情下形成估值泡沫的可能性,目前正以机构投资者追捧核心资产的模式演化成型。蓝筹泡沫依赖于机构入市资金的节奏和较低的利率水平,明年机构资金入市趋势延续或将继续支持蓝筹泡沫,但利率水平仍有提升可能,因此蓝筹泡沫路径可能还会出现很多波折。

而中金公司则认为,强势板块估值有所恢复,但并未“泡沫化”。中金公司强调在A股市场开放的背景下,估值标准将越来越国际化。今年符合中国消费升级和产业升级趋势的大消费和科技硬件等板块涨幅较高,部分股票估值修复幅度较为明显,投资者对这些强势板块的可持续性有所担心。但从历史和国际角度对这些板块估值与盈利等方面的横纵比较来看,在盈利和估值方面相对全球同业仍具备相当的吸引力,而部分蓝筹股虽然持续上涨,目前也还具备基本面支持。而在海外资金加大对A股配置力度的背景下,这些板块仍然有望成为投资者重点关注的领域。总体上看,尽管这些个股短线表现强势后波动有可能加大,但中期向好趋势并未改变。

大金融性价比有优势

从A股整体市场的月度效应来看,11、12月市场风格易切换至大市值标的,低估值大概率跑赢高估值行业。分析人士表示,现在的操作不是做仓位管理,投资逻辑是精选价廉物美的优质公司,长线持有。而纵观当下,大金融板块已极具性价比。

总体来看,天风证券表示,目前,银行、券商的估值和公募持仓均处于底部位置。对于银行来说债转股的大规模推进是提升估值的重要因素,但目前市场并没有给予太多预期,目前0.93X的PB至少应当逐步回归到历史中位数1.2X的PB附近。对于券商来说,龙头公司ROE/PB计算的回报率接近6%,具有配置价值,叠加两融破万亿、11月日均交易额再次站上5000亿,估值处于底部的券商具备弹性。而对于保险来说,利率是核心变量,在看到金融监管靴子落地和总需求快速走弱之前,利率环境将使得保险公司的利润和价值持续改善。

细分来看,多数机构显然对银行和保险板块更加青睐。

针对11月以来,银行板块呈连续走弱态势,中信证券表示,这主要反映出当前市场的两点担忧:首先是银行三季报资产质量下行超预期;其次则是对是否将加速金融去杠杆存有疑虑。该机构认为,三季度银行资产质量下行主要是加大不良处置力度的同时加大存量风险暴露,行业整体信用风险仍呈现稳步向好格局。而当前货币政策更多是配合巩固前期成果,边际进一步紧缩可能性较低。针对板块后市,该机构表示,继续看好息差、资产质量改善带来的行业ROE企稳回升,板块估值也仍有20%-30%以上的提升空间。因此,当前市场的调整正是配置银行板块的上佳窗口期。

海通证券表示,受益于投资收益提升和准备金补提减少等因素,保险公司三季度单季同比大幅增长90%,远超市场预期。随着750天移动平均国债收益率曲线拐头向上,2018年和2019年保险公司利润仍有望持续大幅增长,“开门红”预期乐观。而当前板块股价对应2018E PEV仅1.1-1.3倍,该机构预计有望提升至1.5-2倍,继续看好板块后市。

从大金融整体来看,天风证券指出,从市场结构上来说,今年以来市场最大的特点是大类板块的轮动和结构性机会。1-2月的周期,3-4月的消费,5月的大金融,6月的消费,7-8月的周期,9-10月的消费。不管期间指数如何,都有一个绝对占优的大类风格出现。展望最后一个多月,作为上证50中最滞涨的板块,再结合经济、利率、流动性环境的情况,大金融有望成为年底占优的大类风格。

更多"资金布局跨年行情 核心资产仍是“主旋律”"...的相关新闻

| >> 行情分化愈演愈烈 确定性成选股核心 | >> 资金布局跨年行情 核心资产仍是“主 |

| >> 业绩超预期叠加 低库存周期板块还有 | >> 必读:今日盘前参考与市场分析(11.2 |

| >> 指数不是很理想 寻找下一个热点 | >> 市场调整到位后逢低关注“成长蓝筹” |

| >> 积极心态把握未来投资机会 | >> 再度分化 防守为主 |

| >> 低位板块有优势 个股选择选最强 | >> 继续深挖优质趋势白马股 |

每日财股

- 每日财股:风华高科(000636)

投资亮点 12017年6月7日公告,于2017年6月5日收到大股东一致行动人广东省广晟金融...[详细]