挖掘“碳中和”里的隐藏赛道

约好有时和大家聊聊行业。一周前聊了半导体,这次聊聊风电。仔细回想,历史上风电似乎都没有给投资者赚过大钱,这个行业也没有出过几家大公司。

同样是“碳中和”相关,为什么新能源车、光伏、储能都迎来了波澜壮阔的行情,而风电却一直略显平淡?

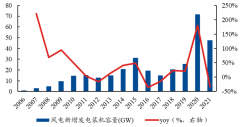

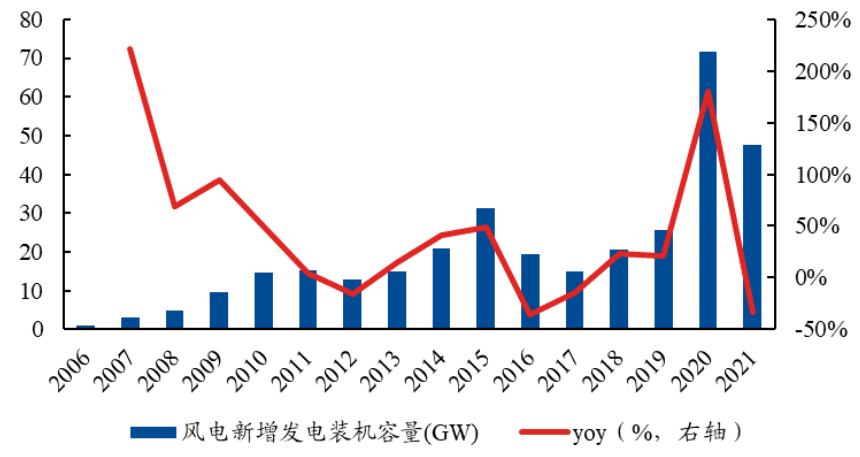

这个问题会有很多答案,但归根结底还是增速,具体核心限制因素就在于风电装机规模增速。相比电动车销量和光伏装机高增长,风电装机数量波动较大,估值中枢就一直给不高。

特别是,在2020 年“陆风”抢装潮后,2021年风电装机量增速是同比下滑的,更让大家望而却步。

关于未来:

首先看总量角度,以国内装机量为研究对象,空间还是比较明确。

根据各省份“十四五”规划,全国26个省市都明确了5年风电装机目标,累加起来,大概是280GW“陆风”及50GW“海风”,合计装机量330GW左右。由于2021年全国风电新增并网装机是47.6GW,那么算下来2022-2025年平均每年新增装机就是70GW左右,这个数字和2021年抢装后规模不相上下,相当于是有托底作用。

简单说明下,“陆风”就是装在陆地,“海风”就是装在海里,显然装在海里难度更高。因此,目前“海风”规模远低于“陆风”,但未来随着降本增效,相信“海风”比例会慢慢增长。

同时,除了各省市规划需求外,还会有些以大换小或以旧换新的存量项目,如果按照2MW门槛计算,大概有200GW存量。但其中部分风机年限其实不够,因此真正具备改造潜力的大概有50GW。

增量+存量,国内这几年每年平均装机容量至少要接近70GW,甚至有可能够到80GW量级。

今年的话,整个上半年,全国新增风电为12.9GW,挺惨的,主要是二季度受疫情影响比较大;但从三季度排产情况看,7-8月份都处于非常饱满状态,像主轴承企业出货量环比都有大幅提升。全年来看,预计装机量是60-65GW左右。

于是就能得到,2021年47GW,2022年60-65GW,2023-2025年都在70-80GW甚至更高,风电装机正呈现出很明显的递增状态。

风电行业在2010年到2019年是周期性行业,但从2021年“十四五”往后,已经逐渐变成了偏成长性赛道,年复合增速有望达到15%以上。

其次看价格角度,如果量升价跌,那其实就差不多相互抵消,唯有价格能逐步企稳,才能真正能走得长远。

从单价来看,2021年是最近10年内风机价格下跌速度最快的一年。2020年“陆风”主机价格从4000元/KW跌到年底3200元/KW,降幅大概是20%;而2021年,全年价格直接降到2200元/KW,降幅超过30%。

究其原因,最主要就是大型化及技术优化两条路径,差不多分别贡献降价幅度的40%和60%。

说到大型化,这是风电比较大的发展趋势,稍微补充一点内容。

大家肯定都听说“平价上网”,而平价最主要就是看LCOE(平准化度电成本),即全部成本和最终发电量比值。想要实现平价,要么减小成本,要么增加发电量。

从长期看,大型化本质就是尽快实现平价。一方面是降本,大型化风机单位功率设备重量降低,摊薄风机制造成本,同时在相同装机规模下台数明显减少,对应的土地、建设、运维成本就减少;另一方面是发电,大型化对应高塔筒和长叶片,明显风能捕获能力就会增强。

从短期看,大型化风机在初始安装时确实整体会更贵,因此整个风电就是基于“大型化-降本-放量-更大型化”这个路径在不断升级。

还记得去年时候,大部分陆上风机还是以3MW为主流机型,但今年陆上风机就正式进入到了5MW大机型时代,甚至最近很多项目都进入了6-7MW级别招标。可以说,整个风力发电已经进入到了大兆瓦时代。

言归正传,我们对于未来风电价格走势需要有大致判断。

关于“陆风”价格,大概率会出现企稳,甚至略微回升。原因有两个方面,一是项目回报率IRR本身比较高,不需要通过降价来提升招标,二是6-7MW机型已经和海外先进水平差不多,后面大型化趋势会放缓。

关于“海风”价格,由于普遍比较贵,可能还会进一步下跌。原因有三个方面,一是项目回报率比较低,不降价没有吸引力;二是产业链各环节毛利率很高,仍有降价空间;三是主机厂有打价格战趋势。

总体而言,“陆风”价格平稳向上,“海风”价格还有下跌空间。但由于“陆风”规模远大于“海风”,且6月份部分机型价格已经开始小幅回升,因此乐观些看,可以认为价格处于相对底部区间。

最后,在量升价稳背景下,进一步寻找优质细分环节。

风电行业是比较清晰的,整个结构就是叶片+风机+塔筒+电缆(“海风”还有海缆)。

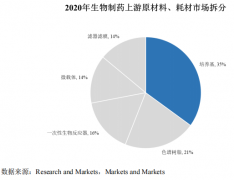

从产业链角度看,上游主要是各种原材料,中游就是所有零部件,下游则是风机整装及投资运营。具体就不再依次介绍,主要聊聊我们长期更看好的环节。

最值得投资的,应该是竞争格局好、进入壁垒高、盈利能力强的环节,而这些优势最终都会体现在价值量上涨。重点关注的是轴承和海缆两大环节。

这2个环节都有共同的底层逻辑。

第一是大型化趋势背景下,技术壁垒较高环节有更高议价权。

主轴承生产难度会随着体型和容量扩大而大幅上升,目前,“海风”轴承或7MW以上轴承基本以外资为主,国内厂商能够量产就有替代空间。海缆也是类似,主要是高压化和大截面化趋势,同时开始向柔性直流方向延伸。

第二是大兆瓦生产能力稀缺,造成了短期供需失衡。

供需失衡就会导致价格提升明显,比如主轴承5MW以上国产化品牌比较少,大部分国内厂商集中在3-4MW级别的小型产品,再比如海缆相较于陆上电缆技术更复杂,其工艺流程相较陆风电缆更多,能够提供稳定产品的厂商比较少。

第三是沿着行业发展路径上,用量会逐渐增加。

一方面,随着大兆瓦和双馈式机型普及,轴承从球面轴承往两个单列圆锥滚子组成,用量在往上走;另一方面,随着深远海化开发,海缆需求用量会越来越多,海缆一般是按照长度来进行收费,自然价值量就会提升。

因此,上面三重逻辑,共同导致了轴承和海缆拥有高价值属性。

具体看国内龙头企业的话,轴承龙头主要是新强联、洛轴和瓦轴,法兰龙头恒润股份近期也在切入轴承业务,海缆龙头主要是东方电缆、中天科技和亨通光电。

当然,其他环节肯定也有结构性机会,包括下半年可能有边际改善的塔筒、法兰、整机等环节。但从长远来看,我们认为轴承(国产替代)和海缆(海风势起)确定性会比较强,因此给予重点关注。

“碳中和”是全球性话题,所有绿电相关赛道都是长期趋势,风电虽然稍有落后,但应该也不会迟到太久。

上一篇:被严重低估的5大数字货币龙头,翻倍空间大,谁会是最后赢家?

下一篇:华为独有“光电混合缆”,下一个新蓝海,6只潜力股,未来10倍空

更多"挖掘“碳中和”里的隐藏赛道"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]