今日最具爆发力的六大牛股(4.4)

浙江龙盛:间苯二胺-间苯二酚-染料涨价增厚业绩

类别:公司研究 机构:太平洋证券股份有限公司 研究员:杨伟 日期:2019-04-03

事件:3月21日14:48左右,位于响水县生态化工园区的天嘉宜化工有限公司发生爆炸,目前已经造成78人死亡,响水化工园区已经全面停产。本次特别重大事故性质恶劣,影响重大,叠加今年为建国70周年,目前多省已经陆续开展环保安全大检查。

间苯二胺供需紧张,价格大涨。天嘉宜化工核心产品为间苯二胺,产能1.7万吨。间苯二胺供应结构:浙江龙盛6.5万吨(50%自用,生产二酚、分散染料),天嘉宜1.0万吨(环评批复1.7),四川红光1.0万吨(环保压力大,实际约0.2)。国内企业产能占比全球80%以上,爆炸后行业供需紧张,间苯二胺价格短短两周之内从4.5万/吨拉升至14万元/吨。

间苯二酚有望继续上涨。间苯二酚全球供应商为浙江龙盛和住友化学两家,产能分别为3万吨,主要原材料为间苯二胺。商务部2019年3月23日发布公告,对于原产于日本和美国的进口间苯二酚继续征收反倾销税,实施期限5年,有助于进一步推涨间苯二酚。受原材料涨价和反倾销的影响,两周之内间苯二酚从9.2万元/吨上涨至10.5万元/吨。

染料价格逐步上涨。响水园区内有多家染料企业:江苏吴中(5000吨),陈氏染料(1万吨),华盛化工(5000吨),航龙化工(1500吨),虹艳化工(4000吨),目前处于全部停产状态,染料行业供需紧张。今年以来,染料价格逐步上涨,目前分散黑报价5.2万元/吨,成交价4.5万元/吨,同比18年上涨近13000元/吨。间苯二胺为多款染料(分散黑、分散蓝、活性黑等)的重要中间体,供应短缺有望进一步催化染料价格进一步上涨。环保安全生产是大势所趋。近期,除3月21日苏北响水园区爆炸以外,3月25日山东招远金恒化工发生爆裂着火事故,造成1人死亡、4人受伤;3月31日昆山汉鼎精密发生燃爆,造成7人死亡、5人受伤。江苏省委常委召开会议,强调持续抓好安全生产风险排查工作,开展化工园与和化工企业专项整治,以壮士断腕的决心,把安全风险降下来,把安全事故遏制住。环保安全生产是大势所趋。

重点推荐浙江龙盛。浙江龙盛作为染料中间体一体化龙头,注重环保安全生产,具备分散染料14万吨、活性染料6万吨、间苯二胺6.5万吨,间苯二酚3万吨,公司主要产品陆续上涨,增厚公司业绩。

浙江龙盛业绩弹性测算。我们判断,间苯二胺和间苯二酚价格率先大涨,分散染料和活性染料价格有望后续跟进,我们按照分步测算的方式对于核心受益标的浙江龙盛的业绩弹性进行测算。

(1)分散染料维持4万/吨,活性染料维持3万/吨的情况下,测算间苯二胺和间苯二酚弹性产品价格均为(万元/吨)

(2)乐观情况下,假定间苯二胺涨到20万/吨,间苯二酚涨到13万/吨,测算分散染料和活性染料弹性产品价格均为(万元/吨)

风险提示:下游需求不及预期,产品价格回落。

海油工程:Q4业绩回升显著 新签重大合同 利润增长可期

类别:公司研究 机构:光大证券股份有限公司 研究员:裘孝锋,赵乃迪 日期:2019-04-03

事件:3月25日,公司发布2018年年度报告,实现营业收入110.52亿元,同比增长7.8%;实现净利润0.8亿元,同比下降83.75%。

点评:

(1)Q4业绩回升显著,毛利率初现增长趋势 公司2018年Q4实现营业收入44亿元,归母净利润2.2亿元,单季度业绩增长显著,触底回升。2018年来自海洋工程业务营业收入为103.36亿元,同比+61.35%,毛利率近五年来首次出现增长,但仅提高了2.27个百分点,主要是由于公司在建项目签订时尚处于低油价时期。非海洋工程业务收入为6.43亿元,同比-83%,且毛利率较上年大幅下降,主要系YamalLNG 模块项目于2017年完工所致。随着公司在手订单逐步执行,预计2019年公司将迎来营收和毛利的同步增长。

(2)新签50亿陆地模块建造合同,在手订单量充裕 公司2018年承揽金额大幅提升,实现承揽额175.54 亿元,其中国内新签订单额为164.29亿元,同比增长76%。公司年末在手未完成订单额约185 亿元,为2019年的营业收入提供了保障。公司也积极开拓海外市场,2018年与沙特阿美签订海洋工程长期协议成为其LTA 承包商,2019年与日挥福陆合资公司签订50亿元陆地模块建造合同,有望实现海外业务的突破发展。

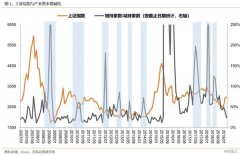

(3)上游资本支出增加,利润增长可期 公司营收增速与中海油资本支出增速高度相关。2019年中海油资本支出预算总额为700-800亿元,勘探、开发、生产资本支出约占预算总额的20%、59%、。海油工程作为其子公司,有望在此次资本支出的提升中充分受益。

盈利预测及投资建议 鉴于2018年公司业绩未达预期,我们预计行业景气度恢复节奏有所减缓,但总体趋势不变,因此下调对19-20年的盈利预测,并新增2021年的盈利预测,预计公司2019-2021年的归母净利润为6.60、12.23、16.86亿元,EPS为0.15、0.28、0.38元。考虑到公司三、四季度业绩回升显著,并新签亿大合同,在手订单充裕,同时近期油服行业估值回暖,我们参照可比公司平均PB水平,给予公司2019年1.38倍PB,对应目标价7.15元/股,维持"增持"评级。

风险因素:国际原油价格下降风险、国际市场运营风险、汇率波动风险、工程项目实施风险、突发自然灾害和恶劣天气风险。

天地科技:2018年新签订单增长20% 预计盈利能力迎来提升

类别:公司研究 机构:新时代证券股份有限公司 研究员:郭泰,陈皓,何宇超 日期:2019-04-03

煤机复苏趋势持续,公司盈利能力迎来提升,维持推荐评级

预计2019-2020年国内煤机行业将继续复苏,下游煤企资金改善,公司盈利能力将提升。我们预计,2019-2021年公司归母净利润13.01(-2.56)、15.71(-3.15)和18.61亿元、同比增35.3%、20.8%和18.5%,维持推荐评级。

3家研究院净利润下降致2018年公司归母净利润仅增长2.1% 2018年公司收入179.4亿元、同比增长16.65%,归母净利润9.61亿元、同比增长2.08%;其中西安研究院净利润1.28亿元,重庆研究院净利润7984万元,北京华宇亏损1.07亿元,上述3家公司合计归母净利润1亿元、同比减少约3亿元;煤机制造业务归母净利润5.06亿元、同比增长134%,王坡煤矿及煤科院合计归母净利润2.4亿元、同比增长30%。

2018年新签订单255亿元、增长20%,Q4毛利率升至33.8%2018年公司新签订单255亿元、同比增长20%,2017年新签订单212亿元、同比增长56%,新签订单增速连续两年高于收入增长。2018年公司整体毛利率31.22%、同比下降1.87个百分点;主要因安全装备业务毛利率下降7.5个百分点。2018Q4公司整体毛利率33.76%,单季度同比和环比分别提升1.24和6.5个百分点,毛利率进入回升趋势。

2018年应收账款同比下降14%,经营活动现金流增至18.6亿元

2018年下游煤企资金状况继续改善、同时公司加大催款力度,2018年底公司应收账款99亿元、同比下降14%,连续两年在收入连续增长时应收账款下降,回款加速趋势成立。2018年经营活动现金净流入18.6亿元、大幅好于2017年的12亿元,其中2018Q4为15.2亿元、同比增78%。 预计2019年煤机行业复苏仍将持续,公司新签订单或增长15% 我们统计,2017年3月至2019年1月国家发改委、能源局核准36座新建及改扩建煤矿,产能合计1.5亿吨,总投资1066亿元,预计2019年新建及改扩建煤矿将对煤机需求提供边际增量,天地科技新签订单有望增长15%。

风险提示:煤价低于合理区间的风险、煤企利润回升传导至煤机滞后。

万年青:q4盈利高位维持 市占率继续提升

类别:公司研究 机构:国泰君安证券股份有限公司 研究员:鲍雁辛,黄涛 日期:2019-04-03

维持"增持"评级。18年实现收入102.08亿,同比增长43.89%;归母净利润11.38亿元,同比增长145.89%,EPS1.85元,符合预期。我们维持2019-2020年EPS2.29、2.62元,新增2021年EPS2.99元,根据可比公司2019年平均8倍PE,上调目标价至18.32(+1.82)元,维持"增持"评级。

各产业板块量质齐升,市占率继续扩张。18年实现熟料水泥销售约2430万吨,同比增长7%,同期江西省水泥产量增速4.7%,公司市占率继续扩张。销售商品混凝土574万方,同比增长21.67%;销售新型墙材5.56亿标块,同比增长28.26%;产量销量均创历史新高。

Q4盈利高位维持。我们估算18年出厂均价309元/吨,同增81元/吨,吨毛利101元/吨,同增40元/吨,吨净利为61元/吨,同增33元/吨。其中Q4基本维持了Q3的历史最高盈利水平,出厂均价340元/吨,同比环比分别增长78、21元/吨;吨毛利为105元/吨,同比环比分别增长16、7元/吨;吨净利为59元/吨,同比增长16元/吨。

新增产能有望2019-2020年投放,进一步完善布局。公司目前在建3条生产线,万年厂异地搬迁新增2*5100t/d熟料生产线及德安县6600t/d熟料生产线,按照公司规划有望2019-2020年逐步投产。我们认为随着新产能投放,公司有望进一步优化产能布局,生产经营指标有望进一步提升。

风险提示:宏观经济下行,原材料成本上涨。

赢合科技:业绩符合预期 受益新一轮锂电产能扩张

类别:公司研究 机构:华金证券股份有限公司 研究员:范益民 日期:2019-04-03

业绩符合预期,新签订单良好:公司2018年实现营收20.87亿元,同比增长31.6%;实现归母净利润3.25亿元,同比增长46.9%;实现扣非归母净利润3.02亿元,同比增长61.1%;综合毛利率32.8%,同比微升;经营性现金流净流入0.78亿元。公司2018年新签订单28.5亿元,同比增长27%,保持良好的节奏。

涂布机竞争力提升,卷绕机毛利率下滑:东莞雅康实现收入5.93亿元,净利润1.24亿元,远超2018年利润承诺;涂布机产品实现收入4.6亿元,同比增长27.8%;毛利率上升6.4pct至45.1%,竞争力显著增强;卷绕机实现收入2.36亿元,同比下滑15%;毛利率下滑10.3pct至27.2%。公司已研制出涂辊分一体机、激光卷绕一体机、切叠一体机等,继续保持较好的市场竞争力和技术优势。

日韩产能扩张加速落地,锂电设备迎来新一轮增长期:全球电池厂商竞争格局相对稳定,一线厂商主要为韩国三星和LG、日本松下、我国CATL和比亚迪。国内新能源汽车补贴加速退坡,2021年进入无补贴时代,2019-2020年是日韩锂电巨头在我国产能布局的重要窗口期,国产锂电设备将进入新一轮增长期。公司去年三季度公告获得LG南京19台卷绕和下料设备订单,进入LG动力电池配套体系意义重大。除此之外,公司与CATL、ATL、比亚迪、孚能等优质客户订单占比持续提升,客户结构明显优化,将显著受益此轮日韩锂电产能扩张。

投资建议:我们维持此前盈利预测,预计公司2019-2021年营业收入分别为27.5亿元、36.4亿元、47.2亿元;归母净利润分别为4.37亿元、5.78亿元、7.49亿元;对应2019年动态PE为22倍,维持"增持-A"评级。

风险提示:锂电池厂商扩产计划实施进度未达预期,电池降价压力传导至设备端致毛利率下滑,我国的新能源汽车政策变化风险等。

万科A:销售稳健 继续深耕一二线城市

类别:公司研究 机构:东吴证券股份有限公司 研究员:齐东 日期:2019-04-03

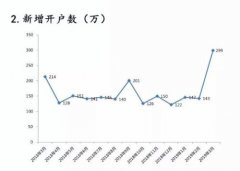

万科公告2019年3月经营数据:2019年3月份公司实现合同销售金额573.7亿元,同比增长13%;销售面积360.4万平方米,同比减少1%。2019年1-3月,累计销售金额1494.4亿元,同比减少3%;累计销售面积924.8万平方米,同比减少12%。 点评 3月销售规模保持稳健增长。万科2019年3月份公司实现合同销售金额573.7亿元,同比增长13%;销售面积360.4万平方米,同比减少1%;销售均价为15918元/平米,同比增长14%。2019年1-3月,累计销售金额1494.4亿元,同比减少3%;累计销售面积924.8万平方米,同比减少12%。根据CRIC公布的房企销售金额排行榜,公司位列行业第二位。

投资力度有所加强,继续深耕一二线城市。万科3月份共获取13个新项目,其中11个为住宅开发类地产项目,2个为物流地产项目。公司单月新增土地项目建筑面积达289.2万平米,同比增长44%;拿地总成本149亿元,同比增加16%(不包括物流项目),拿地金额平均权益比例为66.6%(不包括物流项目)。3月公司拿地均价仅5137元/平米,拿地成本维持低位;从各线城市分布看,公司在一、二、三线拿地金额分别占比45%、40%、15%。从累计数据来看,公司1-3月累计拿地成本411亿元,同比减少9%;新增建面达748万平米,同比减少15%;公司稳控拿地节奏,确保土地储备规模持续提升。

投资建议:万科作为行业龙头,坚持"三大都市圈+中西部重点城市"城市布局,销售规模持续扩张,拿地力度持续提升。同时在多元化业务方面,万科在物流地产、物业管理、长租公寓、商业地产等方面进行了前瞻布局,现在已逐渐成熟。预计公司2019-2021 年EPS 分别为3.99、4.81、5.77元,对应PE分别是8.0、6.7、5.6倍,维持"买入"评级。

风险提示:行业销售波动;政策调整导致经营风险(棚改、调控、税收政策等);融资环境变动(按揭、开发贷、利率调整等);企业运营风险(人员变动、施工、拿地等);汇率波动风险;棚改货币化不达预期。

更多"今日最具爆发力的六大牛股(4.4)"...的相关新闻

每日财股

- 每日财股:海翔药业(002099

投资亮点 1、2019年2月17日发布公告,董事会同意公司全资子公司台州前进与生力集团...[详细]