随着信用债市场频繁违约,在部分基金严控风险投资高等级债券的同时,也有一些基金公司瞄准了垃圾债的投资机会,积极布局相关产品。

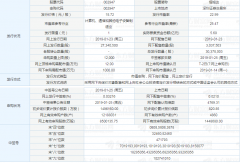

基金业协会显示,南方基金自去年5月以来备案了4只高收益债产品,分别为:南方基金高收益债券精选配置1号资产管理计划、南方基金高收益债券精选配置2号资产管理计划、南方基金高收益债券精选配置3号资产管理计划、南方基金高收益债券精选配置4号资产管理计划。这4只产品总额超过了8亿元。

据了解,多家基金公司也在积极筹备高收益债产品。一家合资公司市场部人士表示,公司专户有意开发高收益债产品。

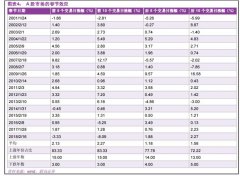

基金公司涉足相关产品,主要是由于信用债违约频发而出现了投资机会。自2018年以来信用债违约事件增多,数据显示,2019年年初以来已有11只债券出现实质性违约。整体来看,2019年全部非金融类信用债总到期量超过6万亿,较去年增加10%~15%,同时还有接近2万亿债券进入回售期,企业面临资金周转压力更大。

融通易支付基金经理黄浩荣表示,在金融去杠杆持续推进和资管新规出台的背景下,民企融资难明显加大,而2018年权益市场大幅下跌,股权质押比例较高的民营上市企业存在强制平仓风险,违约风险激增,企业面临的外部融资环境有所恶化。

“今年信用风险事件发生的频率仍可能偏高。”他认为,2018年上市公司营收和利润增速从高增长区间下滑至中等增速区间,营收增速平稳,利润增速下滑幅度较大,上市公司虽然内部的经营性现金流出现改善,但是,外部融资性现金流萎缩明显,部分企业在2015年、2016年融资环境相对宽松环境下大量融资,负债扩张较为激进,而项目投资周期往往较长,在债务到期时内部现金回流有限。

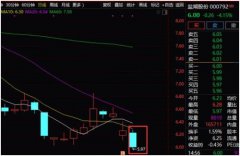

相较于传统的以资产类别、久期、杠杆为主要驱动因素的债券投资,高收益债产品投资策略则有较大的差异。据悉,基金公司高收益债产品往往是介入已出现实质违约的债券,在市场跌到低价合理位置买进赚取市场差价,或者等待兑付。

“这和权益组合管理有点类似。”华南一家基金公司固收总监表示,高收益债产品需要做好分散投资、组合配置,降低组合过度集中的风险,同时,要对债券发行人基本面进行深入研究,包括行业景气度、公司治理、财务表现、融资体系等。

此外,业内人士也谈到,随着市场逐步成熟,国外高收益债通用的分析框架和定价模式也可引用进来。

值得注意的是,基金公司布局高收益债组合这种创新产品,对监管沟通、风控体系、客户开拓、投研团队等体系提出了更高要求。事实上,公募基金在风控体系方面的建设一直较为严格和完善,内控部门对信用风险暴露,组合流动性管理等均有详细的规定。

从营销来看,一家合资基金公司市场部人士表示,债券基金传统客户可能大都来自银行、保险等机构资金,目前对高收益债产品的接受度比较有限。

上述基金公司固收总监也表示,要用大类资产配置的思维看待这类产品,更重要的是,高收益债产品对基金公司投研团队体系提出了更高要求。“相较于权益投资偏重于研究公司的成长性,高收益债更注重研究公司运营的安全边际,甚至很多时候要去研究公司的清算价值,这确实是不小的挑战。”

投资亮点 1、本公司在研发能力、生产工艺、质量控制等多方面均具备较强行业竞争力...[详细]