中小银行合并潮来袭:徐州农商行挂牌 陕西两家农商行重组

从全国范围来看,农商行合并重组的趋势正愈演愈烈。

7月30日,徐州市区农商银行风险处置化解及改革工作总结会议召开,会上相关领导为徐州农商行(筹)换牌,这也意味着由铜山农商行、淮海农商行、彭城农商行三家合并而成的银行正式挂牌成立。

无独有偶,在最近一周内,还有两个省份的农商行被同业合并或入股。7月29日,陕西银保监局公布批复称,同意陕西榆林榆阳农商行、横山农商行以新设合并的方式发起设立陕西榆林农商行,新行继承原来银行的债权和债务;7月28日,银保监会官网披露,广东银保监局同意广东台山农商行参股广东阳春农商行,投资金额为3694.86万元。

近来,中小银行合并重组进程提速,在经营压力下,此举似乎成为中小银行的一条“破局之路”。业内人士表示,中小银行合并重组可以避免资源内耗,减少恶性竞争,实现降本增效,资源的整合也可以增强中小银行的竞争力。

三行合并的“徐州农商行”诞生

7月29日,江苏银保监局正式批复徐州农商行筹建,标志着历时两年的徐州市区农商行风险处置化解及改革工作基本完成。

工商资料显示,淮海农商行、彭城农商行、铜山农商行分别成立于2012年、2013年、2016年,农信社改制农商行本来是改善经营,甩掉历史包袱的好机会,不过成立数年来,三家银行的经营管理情况并不乐观,特别是不良贷款压力不小。

以彭城农商行为例,2016年该行不良贷款率达到4.99%,已经非常接近监管红线,而同期的拨备覆盖率同样如此。

(彭城农商行的2016年财务数据)

大概两年前,徐州市将农商行不良贷款压降作为重点工作。2018年7月,徐州市委、市政府召开市区农商行不良贷款清收调度会,调度市区农商行不良贷款清收压降进展情况,并指出淮海、铜山、彭城3家农商行要落实好不良清收压降的主体责任。

2019年12月12日,徐州市政府新闻办公室官方微信公众号“徐州发布”披露,为进一步推进徐州淮海农商行、徐州铜山农商行、徐州彭城农商行高质量转型,完善公司治理结构,将在市区三家农商行基础上,新设合并组建徐州农村商业银行。

今年7月30日,徐州市区农商行风险处置化解及改革工作总结会议召开。徐州市市长庄兆林提出,加大工作推进力度,确保徐州农商行三季度正式开业运营。

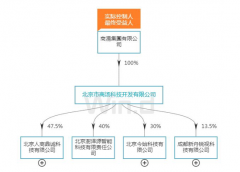

此外,无锡银行、江阴银行预计持股徐州农商行10.95%、4.73%。

6月23日,江苏省内两家上市银行,无锡银行和江阴银行发布公告,宣布拟出资筹办徐州农商行,无锡银行拟出资7.82亿元,预计持有成立后的徐州农商行总股本的10.95%;江阴银行拟出资3.38亿元,预计持有成立后的徐州农商行总股本的4.73%。

值得注意的是,徐州市国资委2019年工作总结中提到,根据省、市加快金融风险化解工作推进市区农商行改革重组精神以及《徐州市区三家农商行风险化解处置及改革工作方案》,抽调业务骨干力量负责不良资产清收处置。其中由市级国有公司承接处置任务共48笔9.26亿元,目前已将不良贷款分配国投集团、国盛集团处置。

3个月内8家农商行“抱团取暖”

今年5月以来,农商行之间合并重组的情况较为频繁。既有资产规模较大的农商行入股或者收购资产规模较小的农商行,也有同等资产规模的农商行合并重组。

7月29日,陕西银保监局公布批复称,同意陕西榆林榆阳农商行、横山农商行以新设合并的方式发起设立陕西榆林农商行,并承继陕西榆林榆阳农商行和陕西横山农商行的债权、债务。

从全国范围来看,农商行之间合并重组的事情变得越来越频繁。

同样是在陕西,6月29日,秦农银行2019年度股东大会召开。会议表决通过了《关于陕西秦农农村商业银行股份有限公司收购西安市长安区农村信用合作联社的议案》《关于陕西秦农农村商业银行股份有限公司收购西安市长安区农村信用合作联社相关授权事项的议案》。

6月26日,四川攀枝花市商业银行、凉山州商业银行发布公告,拟通过新设合并方式共同组建四川银行。

5月15日,河南省三门峡市委、市政府印发《关于抓好“三农”领域重点工作确保如期实现全面小康的实施意见》提出,以建立现代银行制度为目标,合并三门峡湖滨农村商业银行、三门峡陕州农村商业银行,组建市级农商银行。

除了同等规模的农商行合并重组,资产规模较大的农商行入股资产规模较小的农商行也时有发生。

7月28日,银保监会官网披露,广东银保监局同意广东台山农商行参股广东阳春农商行,投资金额为3694.86万元,受让广东金世纪实业公司持有的广东阳春农商行2052.7万股,受让后持有股本总额比例为4.02%。

6月15日,银保监会官网披露,保定银保监分局同意河北涿州农商行、河北高碑店农商行分别受让河北定州农商行某企业股东持有的股权。

6月3日,常熟银行发布对外投资公告称,拟出资10.5亿元认购镇江农商行非公开发行股份5亿股,占镇江农商行非公开发行后总股本的33.33%,成为其第一大股东。

加上近期正式挂牌成立的徐州农商行,今年5月份以来,已经有8家农商行通过合并重组或参股入股的方式进行“抱团取暖”,以实现高质量转型。

中小银行合并重组警惕“拉郎配”

根据央行发布的《中国金融稳定报告(2019)》显示,2018年四季度央行评级覆盖4379家银行业金融机构,包括24家大型银行、4355家中小机构。中小机构中,评级结果为高风险的587家,占比13.5%,主要集中在农村中小金融机构。

合并重组也是中小银行深化改革的具体方式之一。今年4月,银保监会副主席曹宇在国新办发布会上表示,今年中小银行的改革重组工作力度比较大。包括针对中小银行的再贷款、定向降准以及差异化的监管政策等,都将为中小银行的改革重组创造有利的条件。

事实上,银行机构的合并重组,从上世纪90年代就已开始。为化解城市信用社积聚的风险,1995年9月,国务院正式下发《关于组建城市合作银行的通知》,开启了城市信用社合并重组工作。当时对城市信用社的处置主要有,组建单一法人社或城市合作银行合并一批、归并到农信社消化一批、停业关闭撤销一批。

中国人民银行研究局局长王信在第二届小微经济发展论坛上表示,近年来,受经济下行影响,一些地区农村合作金融机构资产质量下降,疫情的冲击更加剧了不良贷款上升的问题。一些地方政府在缺乏足够财力的情况下,为了处置风险,简单化地“并大堆”,搞“拉郎配”,试图借助好的农信社来解决差的农信社的风险。

王信认为,这样做可能会产生一些负面影响。例如破坏金融机构体系的完整性,立足本土、小而精的农信社受到打击,出现越来越多大型农村金融机构,转而追求大项目、大客户和跨区经营,不利于农信社下沉重心进行更好的‘三农’和小微金融服务。

中国地方金融研究院研究员莫开伟表示,银行机构在合并重组工作中必须坚持市场化、法制化的原则,要把权力更多的交给市场,让市场在资源配置中真正起决定性作用,实现优胜劣汰。同时各地要因地制宜,因事、因时、因机构而变,“一行一策”,不搞“一刀切”,避免行政干预和“拉郎配”现象,防止产生新的风险。通过合并重组,不仅有效化解区域金融风险、增强区域金融稳健性,而且还要让银行机构换出发新的生机和活力,更好的服务经济社会发展。

上一篇:同业存单放量发行 中低评级认购率不足:中小银行难题来了?

更多"中小银行合并潮来袭:徐州农商行挂牌 陕西两家农商行重组"...的相关新闻

每日财股

- 每日财股:华阳国际(002949)

投资亮点 1.筑设计和研发 建筑设计、造价咨询、工程总承包、全过程工程咨询等业务...[详细]