银行加速出清不良:上半年贷款核销4463亿 ABS发行规模创新高

近日,央行公布了今年6月末社会融资规模统计数据报告。

数据显示,今年1月至6月,贷款核销规模合计4463亿元,同比上升6.1%;仅从二季度来看,贷款核销合计2917亿元,同比上升13.82%,这是银行业正在加速出清不良资产的一个缩影。

事实上,除了贷款核销之外,今年以来银行业在不良资产的处置方式上也是各出奇招,包括与资产管理公司达成债权转让协议、加快发行不良资产支持证券(ABS)等,甚至有中小银行打算借助定增计划清理不良贷款存量。

据券商中国记者梳理相关数据发现,今年上半年银行不良资产ABS发行数量以及金额均是2016年试点重启以来的同期最高。

种种迹象表明,在当前银行业不良贷款逐渐暴露的背景下,不良资产的处置已经日益成为银行的重点工作之一。

上半年不良资产ABS发行创新高

受新冠肺炎疫情等因素影响,银行业保险业信用风险有所上升。今年上半年,各机构报告的不良贷款余额和不良贷款率总体有所上升。

由于资产质量承压,今年上半年我国银行业不良资产ABS发行量明显上升。据券商中国记者梳理中国资产证券化分析网(CNABS)数据,今年上半年商业银行共发行15笔不良资产ABS,涉及金额67.05亿元,发行人主要为浦发银行(11.62 +0.69%,诊股)、兴业银行(16.28 -0.43%,诊股)、招商银行(36.44 -1.09%,诊股)、工行以及农行等大型银行。

一位银行相关业务人士表示,不良资产ABS作为一种创新型工具,是以不同风险类别、期限、贷款条件的银行贷款为基础资产,通过结构化设计包装转化成标准化证券类产品,在交易所或银行间市场供投资者交易。

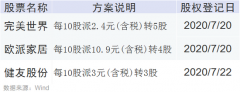

券商中国记者统计发现,今年上半年银行不良资产ABS发行数量以及金额均是2016年试点重启以来的同期最高。2016年~2019年上半年共发行5笔、6笔、11笔以及9笔,涉及金额分别为47.7亿元、51.65亿元、44.60亿元以及31.82亿元,可以看出今年上半年同比去年而言大幅上升。

中债资信近期研究报告指出,自2016年首批试点启动至今,不良资产ABS试点名单历经三次扩围至20余家金融机构,市场规模不断扩大。分资产类型看,对公不良发行规模逐年走弱,个贷不良发行规模保持平稳,信用卡不良发行规模逐年活跃。

从今年上半年的发行情况来看,可以发现今年上半年15笔不良资产ABS中,有11笔产品细分为信用卡消费贷款,涉及金额23.22亿元,2笔产品细分为一般消费贷款,1笔未归类,1笔住房抵押贷款。

此外,不良资产ABS的发行利率波动较大。6月23日,建设银行(6.34 -0.47%,诊股)发行的“建鑫2020年第三期不良资产ABS”涉及金额最高为34.5亿元,发行利率为3.9%,比其他产品利率高出100BP;6月17日,建鑫2020年第二期发行,利率为2.89%;5月12日,建鑫2020年第一期发行,利率为2.50%。

兴业研究金融监管分析师陈昊表示,下半年不良ABS发行量还可能继续上升,不过由于延期还本付息使坏账暴露延后,2021年上半年的压力可能会更大,届时发行量或达到峰值。

银保监会的数据显示,截至6月末,我国银行业境内总资产301.5万亿元,同比增长9.8%,不良贷款余额3.6万亿元,比年初增加4004亿元,不良贷款率2.10%,比年初上升0.08个百分点。

中国改革发展研究院博士后郝志运指出,“不良贷款增长的直接原因是疫情冲击导致了企业贷款逾期,居民收入下滑,银行信贷资产面临劣变压力,导致了不良贷款上升,将直接影响到银行的利润增长,但目前总体风险可控。”

加大核销力度腾挪信贷空间

央行数据显示,今年1月至6月,贷款核销规模合计4463亿元,同比上升6.1%;仅从二季度来看,贷款核销合计2917亿元,同比上升13.82%,这是银行业正在加速出清不良资产的一个缩影。

银保监会有关部门负责人近期表示,2020年第一季度,商业银行处置不良贷款4055亿元,同比多处置726亿元。其中,核销不良贷款1921亿元;处置收现1855亿元;综合运用以物抵债、资产证券化、债转股等方式,合计处置不良279亿元。

为了腾挪信贷空间服务民营企业、小微企业,有效盘活信贷存量、增加信贷供给,我国银行业正在持续加大不良资产的核销力度。

“不良贷款核销并不是放弃债权,只是通过银行财务账面的处理方式将银行坏账从表内划转到表外,腾出可用信贷资金的空间。”中南财经政法大学数字经济研究院执行院长盘和林表示,如果将坏账核销转到表外后,资产不良率会下降,那么可用的信贷资金会对应增加,也就有了新的放贷空间。

华泰证券(21.91 +0.74%,诊股)研报显示,2018年至2019年不良贷款核销力度持续加大。但2020年以来,疫情对不良处置的客观条件形成限制,预计下半年不良贷款核销力度将加强。

不良资产暴露问题在今后一段时期会陆续呈现。银保监会表示,今年初以来账面不良贷款余额虽然增加不明显,但由于经济下行在金融领域反映有一定时滞,加之宏观政策短期对冲效应等,违约风险暂时被延缓暴露,预计在今后一段时期不良贷款会陆续呈现和上升。

对于商业银行不良贷款上升幅度,盘和林预计,“未来三四季度,甚至明年一二季度,商业银行不良贷款率都可能会有所上升,因为疫情导致了不少企业出现经营困难,信贷风险暴露最终变成不良贷款。”但他也指出,现在商业银行风控能力基本比较强,行业整体不良贷款率还是会在有效控制范围内。

银保监会新闻发言人近日表示,做好不良贷款可能大幅反弹的应对准备,要继续加大处置力度。今年不良资产处置金额要在去年基础上合理增加,此外要拓宽不良资产处置渠道,综合使用核销、清收、批量转让、债转股等手段。

银行为何要加速处置不良贷款?郝志运向记者分析,“一方面是面临疫情冲击带来经济下行压力,银行加速处置不良,可盘活存量贷款,为新增信贷投放腾出空间,进一步满足实体经济的融资需求;另一方面是为了更加有效地防范金融风险,及时化解信用风险隐患,避免风险集聚而产生系统性风险。”

多管齐下探索新型处置方式

坏账核销仅是商业银行处置不良资产的方式之一,需要用银行利润支持,对银行的当期利润影响较大,但其突出优点是能够快速降低银行不良贷款率,释放信贷空间。

中国地方金融研究院研究员莫开伟指出,“银行不良资产如果仅靠自身盈利能力来逐步消化,速度慢,跟不上不良贷款增长的幅度,得不到及时有效的处置,将制约商业银行经营,还可能因不良贷款不断累积而加大经营风险,诱发系统性金融风险。”

中国东方资产管理股份有限公司发布的《2019年度中国金融不良资产市场调查报告》指出,2019年我国商业银行不良贷款余额、不良贷款率出现“双升”态势,未来3-5年银行业不良资产缓慢上升将是大概率事件。

对于商业银行来说,处置不良资产主要有4种常用方式,即坏账核销、自主清收、债务重组、不良资产转让,以及近年来开始重启的两种方式——不良资产证券化、债转股。

银保监会相关负责人曾表示,处置方式中自主清收最为直接有效,但往往受制于借款人的经营状况、信用状况、司法机关执行力度等多重因素;债务重组的优点是处置成本相对较低、回收率高,缺点是交易复杂程度高、操作较难、处置周期长,债转股实际上就属于债务重组的一种形式。

银行选择何种处置方式考虑哪些因素?郝志运向记者表示,“一是经济性,根据银行规模、利润等实际情况选择费用较优的处置方式;二是时效性,不良资产很多是在经济下行期形成,如经济形势持续向好,可采取债转股等战略处置方式;三是社会性,很多处置方案在经济上是可行的,但操作上不可行;四是合规性,即监管要求,不良资产收益权转让可促成银行不良资产出表,但是由于存在监管套利,为监管机构所限制。”

今年6月中旬,银保监会向相关机构下发了《关于开展不良贷款转让试点工作的通知(征求意见稿)》和《银行不良贷款转让试点实施方案》,拟进行单户对公不良贷款和批量个人不良贷款转让试点。

此次政策的最大亮点在于,银行可以向金融资产管理公司(AMC)、地方资产管理公司转让单户对公不良贷款和批量转让个人不良贷款。后续地方金融资产管理公司受让不良贷款的区域限制会逐步放开。

“国有商业银行的不良资产虽然一直有与资管公司合作,但往往是小数额,规模有限,受到许多因素制约。”莫开伟表示,此次政策打破了商业银行单独核销贷款的旧格局,放松不良资产处置条件,意味着商业银行有更多的不良贷款转让给资产管理公司,也意味着二者之间将有更多的合作。

上一篇:银行一员工偷看客户密码 撤单理财产品后挪用资金超千万

下一篇:中行“原油宝”事件最新进展!

更多"银行加速出清不良:上半年贷款核销4463亿 ABS发行规模创新高"...的相关新闻

每日财股

- 每日财股:盘江股份(600395)

投资亮点 1.贵州盘江精煤股份有限公司全部承接了盘江煤电集团公司的主体业务,成...[详细]