银行间通用质押券业务即将起航 或降低交易摩擦成本

日前,全国银行间同业拆借中心(以下简称“交易中心”)联合银行间市场清算所股份有限公司(以下简称“上海清算所”)发布通知指出,于2019年8月22日起正式推出通用质押式回购交易清算业务(以下简称“通用质押券业务”)。

业内人士表示,通用质押券业务是借鉴国际回购市场主流模式经验,对银行间债券市场现行回购制度的优化和创新。开展通用质押券业务,将显著提升回购交易便利性,提高交易效率,降低交易成本,并切实防范业务风险,在回购违约情况下由中央对手方处置质押券,完全切断了逆回购方与质押券之间的关系。同时,解决了回购交易中信用债接受度低的问题,盘活机构信用债资产,提高市场流动性,降低市场发行成本,服务实体经济。

通用质押券业务即将起航

2018年10月,中国人民银行发布公告〔2018〕第18号,就开展银行间市场三方回购交易有关事项作出规定。其目的就是为更好地满足银行间债券市场投资者流动性管理需求,加强风险防范,促进银行间债券市场平稳健康发展。

本次交易中心与上海清算所共同制定《银行间债券市场通用质押式回购交易清算业务规则(试行)》并发布通知,就是对人民银行公告〔2018〕第18号文的具体落实,标志着银行间三方回购交易制度正式建立。通知中对通用质押式回购业务定义、业务流程、参与机构资格账户设置、合格债券与折扣率、额度管理、质押券出入库管理以及违约后处置安排等方面进行了详细规定。

华泰证券固定收益分析师张继强表示,本次推出的通用质押式回购具体要点如下:上清所作为第三方机构和中央对手机构;全部成交均为匿名成交,正逆回购方的对手方均显示为上清所;质押券由上海清算所自动选取、质押并进行存续期管理;合格质押券范围和折扣率由上清所制定及及时调整,上清所有权根据违约处理相关规则处置该专户;会员可申请直接参与通用质押券业务;非会员需签订代理清算协议。

据悉,通用质押券业务是采用集中清算的三方回购交易业务。业务参与者将符合上海清算所要求的债券提交质押专户,上海清算所对质押专户的债券按照估值和折扣率计算相关额度并发送交易中心,业务参与者在额度范围内开展回购交易。开展通用质押式回购交易时,业务参与者仅需确定回购金额、期限和利率,对应的质押券由上海清算所自动选取、质押并进行存续期管理,包括估值盯市和质押券替换等。上海清算所按集中清算方式对通用质押式回购交易进行清算结算。

“银行间通用质押式回购比交易所市场的准入门槛低,覆盖范围广,折算率高,分类也相对精细。”中信证券研究所副所长明明分析表示,从现有文件看,相比于交易所市场,银行间通用质押式回购的准入门槛较低,对主体评级和债项评级均没有要求,可质押的债券信用资质较广,折扣系数也相对较高。同时,银行间市场的A、B类主体分类,三种剩余期限分类等分类方式也能够更好地区分主体风险和期限风险。

《金融时报》记者了解到,签订《中国银行间市场债券回购交易主协议》,符合上海清算所相关资质要求的银行间市场债券回购业务参与者,包括法人机构及非法人产品,可申请通过直接(仅适用于法人机构)或者间接的方式参与通用质押券业务。

或将降低交易摩擦成本

近年来,我国银行间债券市场回购交易参与主体日益多元化,风险与成本效率意识不断提升,对于回购交易担保品精细化管理的需求十分迫切,与此同时,回购市场的风险防控也有待强化。

业内人士表示,银行间债券市场三方回购交易的推出,有利于市场参与者更加便利地开展回购业务,降低结算失败等风险,也有利于保证回购交易存续期间风险敞口得到有效覆盖,提升风险防控能力。

“中央对手方模式有助于缓解回购市场的诸多痛点。” 张继强表示,第一,有助于降低对手方风险。通用质押回购采用中央对手方清算制度,不需要经过漫长的交易对手授信名单审核,降低最终的风险暴露头寸,从制度上减少流动性梗阻;第二,传统的双边回购存在可质押债券标准不一、折扣率不一、交易结算效率低等不足之处。上清所的质押券范围和折扣率均会根据市场情况适时调整,交易成本和债券估值难度均会有所下降,从而提高银行间交易效率;第三,此次推出的通用质押式回购的三方模式是传统双边模式的补充,两者可以互相促进。

明明认为,新规或将缓解信用分层及结构化发行的冲击,具体对一二级市场参与者带来三项机遇:在银行间市场设立中央对手方,可以缓和突发事件发生时二级市场的流动性;二级市场的流动性充裕,将降低结构化发行债券的持仓机构爆仓风险;机构投资者爆仓风险降低,转而将减轻一级市场中低评级债券发行人的压力,缓解实体企业融资难问题。

值得注意的是,本次通用质押券业务,解决了回购交易中信用债接受度低的问题,有助于盘活机构信用债资产,提高市场流动性,降低市场发行成本,服务实体经济。

对此,中金公司固收分析师许艳认为,该业务的推出,有助于银行间资金市场交易标准化,降低交易摩擦成本。对于资金融入方,增加了融资渠道,有助于缓解当前信用债质押融资难的问题。对于资金融出方,降低交易对手方风险,也减少了对手方风险和质押券风险管理成本。银行出资方还可能降低信用债质押回购业务的资本占用。

对于各方关注的通用质押式回购交易到期违约问题,上海清算所相关负责人表示,通用质押式回购业务中,清算会员发生到期结算违约的,上海清算所将该清算会员及未履约非清算会员(客户)当日到期交易对应的质押券以及其他上海清算所有权处置的债券转入违约处置债券账户,暂停该清算会员通用质押券业务权限,并逐日对该清算会员计收违约金。非清算会员(客户)发生违约的,综合清算会员应积极履行担保交收责任。同时,上海清算所根据综合清算会员申请,协助其执行对客户的违约处置,包括暂停客户的清算业务权限、对违约客户的担保品进行转移等。

上一篇:银信农贷上半年净利润900万 不良率上升至5.26%

下一篇:网贷圈刷屏!欠款50亿的P2P“甩锅” 银行:这锅我不背

更多"银行间通用质押券业务即将起航 或降低交易摩擦成本"...的相关新闻

每日财股

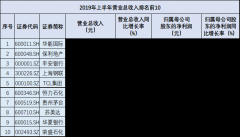

- 每日财股:良信电器(002706

投资亮点 1、公司是国内低压电器行业高端市场的领先公司之一,长期专注于高端市场...[详细]