晋商银行上市首日股价收平 “两高一剩”行业集中风险仍待化解

作为山西省首家上市银行,晋商银行今日在香港联交所主板登陆。晋商银行上市首日高开3.4%,报3.95港元,之后股价开始走低,截止收盘晋商银行股价收平,报3.82港元。估值偏低、活跃度不如A股的港股市场,到底能否助力晋商银行的发展?晋商银行不良率高于同行业、风险事件频频曝光、高管贪腐事件频发也令其后期在资本市场的表现打上一个问号?

两度折戟A股后 转战港股

公开资料显示,晋商银行是以原太原市商业银行股份有限公司为基础组建而来,后于2008年12月,由原中国银监会批准更名为晋商银行股份有限公司,是山西省唯一省级法人城市商业银行。

晋商银行此前多年一直在冲击A股。早在2012年,晋商银行开始筹备A股上市,还提出“2015年IPO”的上市目标,但在2014年,晋商银行宣布停止上市筹备工作。到了2017年11月,晋商银行再次启动A股上市计划,之后还在临时股东大会上讨论关于首次公开发行A股并上市方案的议案。

在多方关注下,晋商银行仍未能完成A股辅导备案。据《山西晚报》报道,为了加快推进晋商银行A股上市步伐,相关监管部门在2018年中期曾成立专门工作小组,对其进行辅导验收,但其在公司治理方面存在问题较多,监管部门无法提交验收报告。

不过,在2018年底,晋商银行将上市计划从A股调整至港股,并于今年2月底向港交所递交IPO材料。

对于更改的原因,在6月27日召开的新闻发布会上,晋商银行副行长郝强表示,香港是一个非常成熟、开放的资本市场,长期以来得到投资者的广泛认可,有理由相信选择上市能提升晋商银行整体形象。

“对银行而言,尤其是小银行,财务压力和资本充足率压力都非常大,所以银行都希望能获得融资,只有获得融资才能发展。”国开证券首席投资顾问李世彤向中新经纬客户端指出,国内银行业最近二三十年一直有不停地补充核心资本的现象,一方面是因为经济高速发展,另一方面是因为社会融资规模和货币发行量在不断膨胀,在这种膨胀之中银行必须马上跟上盈利补充到核心资本里,如果不能跟上就必须去做融资,只有补充了核心资本,吸引了更多存款,才能去更多地放贷款。随着一些企业破产倒闭或者处于“暴雷”,银行的不良贷款率会增长,这时去补充核心资本的压力或者需求会更加突出。

著名经济学家宋清辉对中新经纬客户端分析道,晋商银行转去港股上市的原因可能是为了尽快实现上市,相较于A股,H股上市的门槛要低很多,上市的进度较快,效率较高。H股相对于A股有诸多便利,首先是上市周期短(8-9个月)、门槛低、审批较为宽松;其次是再融资便利。港股市场采用备案制,发行人一般可于上市后6个月采用“一般授权”发行及配售股票,并且只要董事会决议通过即可;最后是发行和维护费用较低。

而关于港股上市后晋商银行是否会在A股上市,郝强表示,如果有下一步计划,会按照监管程序通过公告披露,目前暂时还没有这个计划。

不良贷高于行业均值 钢铁煤炭特色存风险

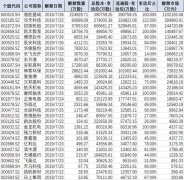

招股书显示,截至2016年、2017年及2018年12月31日止三个年度,晋商银行的总资产分别约为人民币1733.86亿元、2068.70亿元及2272.48亿元,逐年攀升。在业绩方面,截至2016年、2017年及2018年12月31日止三个年度,晋商银行净利润分别为10.329亿元、12.305亿元及13.136亿元。

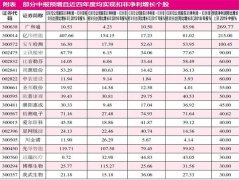

值得注意的是,2016年至2018年,晋商银行不良贷款率分别约为1.87%、1.64%及1.87%,2018年该行不良贷款率高于银保监会公布的2018年末全国城市商业银行的平均水平1.83%。对于2018年不良贷款率“抬头”的原因,晋商银行在招股书中解释称,2018年不良贷款率增加主要由于部分制造业和批发零售业的公司借款人经营困难及还款能力减弱,尤其是从事批发零售业的小微企业。

晋商银行不良贷款率情况 来源:晋商银行招股书

此外,晋商银行的不良贷款风险体现在对部分行业和客户的依赖。在招股书中提到,该行面临向若干行业、借款人及地区信贷投放集中的风险。

从贷款投向上看,截至2018年末,在晋商银行公司贷款客户中名列前五名的行业为制造业、采矿业、房地产业、批发零售业以及租赁及商务服务业,该行向其提供的贷款分别占该行公司贷款总额的30.1%、21.9%、18.3%、9.4%及5.8%。上述五大行业的公司借款人的不良贷款率分别为2.6%、1.82%、0.45%、8.32%及0.48%。

晋商银行按行业划分的公司贷款分布情况 来源:晋商银行招股书

作为山西省内唯一省级法人城市商业银行,晋商银行的贷款业务也有着地域特点。晋商银行在招股书中写道,于往绩记录期间,大部分的公司贷款发放予制造业及采矿业的借款人,其中包括部分在钢铁行业及炼焦行业运营的企业,而这些行业在中国通常被归于,“两高一剩”的范畴。

评级机构联合资信在其评级报告中称,贷款及非标类投资资产资金投向集中于制造业、房地产业和采矿业,存在一定的行业集中风险;较大的非标类投资资产规模给其信用风险及流动性风险管理带来一定压力。

高管被调查 内控存隐忧

2018年的晋商银行过得并不太平,晋商银行总行及分支行因业务违规问题屡接罚单。

招股书披露,2018年4月10日,因未按照“穿透”原则,对基础资产准确计量风险,计提相应资本与拨备;发放流动资金贷款购买不良资产包;向客户收取公开承诺减免费用,山西银保监局对晋商银行责令改正,罚款70.69万元,没收违法所得20.69万元。2018年9月28日,晋商银行长治分行因违规开展存贷款业务被长治银监分局罚款30万元。2018年10月11日,晋城银监分局向晋商银行晋城分行开具一张罚单,因“以贷款资金做存单质押担保进行再贷款”,罚款30万元。2018年12月17日,因违反了人民币账户及票据管理相关法律制度规定,中国人民银行太原中心支行对晋商银行给予警告,没收违法所得3500元,并罚款人民币4.85万元。

晋商银行还陷入9亿元银行票据纠纷,目前案件还未最终判决。晋商银行称,此案败诉可能性低。

此外,晋商消费金融旗下的晋商消费金融也是麻烦不断。晋商消费金融成立于2016年,由晋商银行发起并占股40%。近年来,晋商消费金融曾多次被曝踩雷租金贷和汽车消费金融分期业务,被指对消费场景的风控能力把控不足。

今年6月,山西银保监局否决了晋商消费金融董事长李文莉的任职资格。而在尚未获得山西银保监局核准的情况下,晋商消费金融的工商登记信息已经发生了变更。中新经纬客户端此前曾联系晋商消费金融询问其是否存在违规提前上任的问题,该公司至今未与回复。

宋清辉认为,晋商银行2018年屡次收到当地银保监局的罚单,旗下晋商消费金融也屡屡陷入舆论风波,暴露出该行在内控方面存在一定问题。

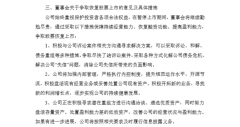

值得留意的是,晋商银行的两名高管还在接受调查。2018年9月,晋商银行原党委委员、副行长栗建强因涉嫌严重违纪违法问题受到山西省纪委监委的调查,2018年12月,栗建强被开除公职,其副行长职务在2019年1月被正式解除。山西纪委监委指出,经查,栗建强严重违反中央八项规定精神,在干部选拔任用方面,为他人谋取利益并收受财物,为谋取人事利益,给予他人财物;利用职务上的便利,在干部选拔任用、贷款审批等方面,为他人谋取利益并收受财物,涉嫌犯受贿罪;为谋取不正当利益,给予他人财物,涉嫌犯行贿罪。

晋商银行原董事长上官永清于2014年离开晋商银行赴任山西国信投资集团有限公司董事长,2016年6月,上官永清因涉嫌职务侵占受到刑事调查。晋商银行招股书提到,目前两个案件还在调查中,案件均系上官永清和栗建强的个人不当行为导致,目前晋商银行暂未受到相关案件的处罚。

宋清辉表示,当前,在整个外部经济形势不明朗、融资环境欠佳的背景下,对于在H股上市的银行来说,当下并不是一个好的时节。更重要的是,港股投资者对于赴港银行股持续经营能力、核心竞争力及行业前景的担忧。

中新经纬客户端针对贷款投放、公司风控和未来转型等问题致函晋商银行,截至发稿尚未收到回复。

上一篇:北京一个月停业20家!咱家门口的“银行”为啥消失了?

更多"晋商银行上市首日股价收平 “两高一剩”行业集中风险仍待化解"...的相关新闻

每日财股

- 每日财股:乐鑫科技(688018

投资要点: 1、乐鑫科技成立于2008年,自成立起便深耕于WiFiMCU领域,产品覆盖物联...[详细]