已获两张“入场券” 城商行系理财子公司将加入战局

近日,杭州银行、宁波银行先后发布理财子公司获批筹建的公告,成为首批拿到理财子公司“入场券”的城商行。

“理财子公司对于银行及资管市场的发展具有重要意义,特别是比较优质的城商行获批设立理财子公司值得关注。这一方面意味着监管层充分肯定了两家城商行在资管业务上取得的成绩;另一方面也是支持中小银行发展的一种实质性举措。”中国人民大学重阳金融研究院副院长董希淼在接受《金融时报》记者采访时表示。

城商行系即将入场。在首轮比拼中,城商行系理财子公司将如何立足?未来是否会有更多的中小银行入局?

首批两家花落浙江

7月1日,杭州银行发布公告称,近日收到银保监会批复,获准筹建杭银理财有限责任公司。筹建工作完成后,该行将按照有关规定和程序向银保监会浙江监管局提出开业申请。

次日,宁波银行也发布公告称,近日收到银保监会批复,获准筹建宁银理财有限责任公司。筹建工作完成后,将按照有关规定和程序向银保监会宁波监管局提出开业申请。

“浙江地区的城商行整体经营比较规范,盈利、资产质量都相对较好,首批拿到这个牌照也在意料之中。”东方金诚首席分析师徐承远对《金融时报》记者表示。

从今年一季报数据来看,两家银行业绩的确不俗,盈利指标都实现了两位数高速增长,同时,资产质量表现突出。

杭州银行一季度实现营业收入52.94亿元,同比增长26.64%;归属于上市公司股东的净利润18.15亿元,比上年同期增长19.25%。同时,该行资产质量继续企稳向好,截至一季度末,不良贷款率为1.40%,较上年末又下降0.05个百分点。

宁波银行一季度实现营业收入81.24亿元,同比增长23.4%;实现归属于公司股东的净利润33.9亿元,同比增长20.1%;不良贷款率环比持平为0.78%。

在整体经营稳健向好的基础上,两家银行理财业务卓有成效的转型成果也是其拿到首批“入场券”的催化剂。

数据显示,杭州银行近两年来实现了向净值化产品的飞速转型。截至去年年末,该行存续理财产品规模1931.90亿元,其中非保本理财规模为1874.80亿元,较年初增加101.74亿元。净值型理财产品占比从年初的5.15%提高至年末的31.32%;同时,零售理财产品占比进一步提升,从年初的72.77%提高至年末的86.75%。

宁波银行非保本理财规模则已占城商行鳌头。截至2018年年末,宁波银行理财产品规模2594亿元,增长7.1%,净值型产品规模536亿元。该行非保本理财产品规模2347.05亿元,比2017年年末增加17.7%。

城商行系的独特优势

“对于理财子公司的设立,监管部门多次明确按照‘成熟一家,批准一家’的原则给予支持。可以期待,未来会有更多中小银行系理财子公司获批。”董希淼认为。

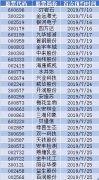

据《金融时报》记者统计,截至目前,工行、建行、交行的理财子公司已相继开业,中行也于近日发布公告称其理财子公司获准开业。另外,加上新公告的杭州银行、宁波银行,目前已有7家银行在获批筹建中。除此之外,至今还有20家宣布设立理财子公司的银行尚待监管层批复,其中包括北京银行、江苏银行、徽商银行、青岛银行等10余家城商行。

自去年年末银保监会下发《商业银行理财子公司管理办法》(以下简称《管理办法》)以来,设立理财子公司的重要意图已十分明确。这既能够让理财产品与其他产品站在一条接近“统一”的起跑线上,同时还能解决多重嵌套、刚性兑付问题,提高信息透明度和监管有效性,有利于金融监管和资管行业长远发展。

站在中小银行业自身发展的角度来看,设立理财子公司也为其整体经营转型打开了另一扇窗。杭州银行在此前拟发起设立理财子公司的公告中称,“设立资产管理公司对未来发展能产生积极正面的影响,是顺应监管要求、完善表内外风险隔离机制、提升资管业务能力的重要举措,有利于资管业务实现专业化经营和推进转型发展,也有利于拓宽盈利空间并推动公司整体经营发展转型。”

不过,在首轮设立浪潮之下,城商行系如何立足值得关注。

“尽管理财子公司是独立的子公司,但仍是在母行体系内。城商行扎根本地,对当地市场更为熟识,有其自己独特的客户群体,这或是其理财子公司发展的优势之一。与此同时,城商行管理半径相对较短,决策机制比较灵活,更有利于理财产品的创新设计。”董希淼认为。

除此之外,专家认为,城商行可以更加灵活地引入外部投资者来增强子公司资本实力,引入更灵活的市场机制。事实上,两家城商行都在公告中提及,其理财子公司将在监管批准的前提下,根据业务发展需要在适当的时机引进战略投资者。

“参战”与否需多方考量

两家城商行的获批筹建带来了很好的示范效应,但专家同时认为,并不是任意一家城商行都适合成立理财子公司,这需要从业务规模、资本实力、经营管理能力等方面进行多方考量。

“设立理财子公司可能带来增量的资本要求,在如今资本补充压力较大的情况下,会给银行带来一定的挑战。”董希淼认为。

成立理财子公司首先要面对的是资本问题。根据《管理办法》,成立理财子公司最低注册资本要求是10亿元。这直接消耗商业银行核心一级资本,对资本充足率带来影响,同时还可能削弱银行其他业务拓展能力。

董希淼分析,在理财子公司投入资本10亿元,就意味着银行可能在其他业务上收缩规模。在极端情况下,银行将不得不收缩100亿元至120亿元信贷规模。而随着对实体经济服务力度加大、表外业务“回表”以及资本约束加强,商业银行资本补充压力越来越大,中小银行面临的这方面问题更突出。

据测算,如果参照信托公司监管标准,理财子公司10亿元净资本约能支持1000亿元至1500亿元的理财规模。所以,如果银行理财规模小于1000亿元,那意味着成立理财子公司之后其业务不够饱和,影响资本使用效率。

此外,《管理办法》虽然放松了对理财子公司非标资产投资要求,但如果理财产品总净值规模低于银行总资产规模的11.4%,成立子公司并不能帮助银行提升理财投资非标资产能力。

上一篇:花式营销线上线下同步展开:扎堆布局ETC 银行为哪般

更多"已获两张“入场券” 城商行系理财子公司将加入战局"...的相关新闻

每日财股

- 每日财股:中衡设计(603017

投资亮点 1、公司是国内领先的建筑工程技术服务供应商之一,主营国内外各类民用建...[详细]