五大指标拆解“慢牛股”:高股息并非唯一特征!高股息+高ROE的绩

在低迷的市场行情中,总有部分公司能够脱颖而出。

7月23日,沪深300指数跌2.14%,长江电力涨0.95%;5月24日,沪深300指数跌1.11%,长江电力涨0.57%。拉长时间轴发现,截至7月26日,自2023年以来的379个交易日中,沪深300指数有42个交易日跌幅超过1%,长江电力39次跑赢沪深300指数,其中18个交易日股价逆势上涨。

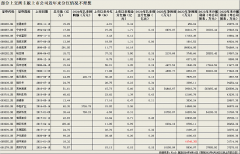

长江电力出众表现并非个例。据证券时报·数据宝统计,以月度进行计算,截至7月26日,自2023年8月以来,10个月及以上(10次及以上)跑赢沪深300指数的公司共计39家,长江电力包含在内。

具体来看,11次跑赢沪深300指数的公司仅有6家,银行公司2家、公用事业、医药生物均有1家,分别为黔源电力、新和成,另外2家分别为汽车行业双林股份及环保行业的洪城环境。10次跑赢沪深300指数的公司有33家,主要分布于电子、电力设备、公用事业行业。

长江电力仅在今年2月和3月跑输沪深300指数,近12个月的月均涨幅约3%;新和成仅在今年3月跑输沪深300指数,近12个月的月均涨幅约2%。10次以上跑赢沪深300指数的正丹股份、神宇股份及沃尔核材同期月均股价涨幅位居前3名,其中正丹股份月均股价涨幅超过30%,同期沪深300指数月均下跌超1%。整体来看,这些公司股价多为缓慢增长状态,短期表现或不及题材股,但长期来看,跑赢市场概率较大,属于典型的慢牛股。

39股具备五大显著优势

记者在此前多次分析中发现,低迷行情中抗跌的公司主要以高股息、防御板块为主。数据显示,上述39股过去5年的期末股息率均值明显超过其余个股,且个股市值规模也相对较高。

然而,并非所有的高股息且市值规模较大的个股都能跑赢市场,上述39股是否具备其它方面的优势?

通过对估值、成长性、盈利性、流动性以及成本控制方面综合分析发现,39股基本上全面碾压其余个股(取可比个股,数据不全者剔除,2023年以前上市)。

从估值来看,39股最新平均市盈率在30倍左右,其余个股超过50倍。

从成长性来看,截至2023年,过去3年净利润复合增速方面,39股平均值为8.74%,其余个股平均-33.9%;过去5年净利润复合增速方面,39股平均值为16.81%,其余个股平均-33.48%。

从盈利性来看,自2019年至2023年,39股平均加权净资产收益率(ROE)持续超过10%,其余公司平均加权ROE波动较大,且均低于39股。2023年39股加权ROE均值10.63%,其余公司平均-3.17%。

从流动性来看,自2019年至2023年,39股平均存货流动资产比例均低于16%,其余个股均值均超过20%;2023年39股平均存货流动资产比例不足15%,其余个股接近21%。此外,39股现金流明显更加充裕,且波动较小。

从成本控制来看,自2019年至2023年,39股平均三费(销售、管理、财务)费率更低,2023年、2024年一季度平均仅13%左右,其余个股持续超过35%。

可见,39股无论是在股息率、估值,还是成长性、盈利性、流动性以及成本控制方面,均更具备优势,39股估值更低,成长性、盈利性、流动性更优,成本控制良好。

高股息并非潜力股筛选唯一标准

自去年末以来,高股息股可谓风光无限,但近期却出现分歧,部分高股息股有所回调。比如7月26日,大盘迎来本周首个反弹日,以中国广核、深高速为主的高股息股跌幅均超过2%,而长虹华意、万和电气等高股息股大涨超6.5%。

可见,高股息或许能成为低迷行情下的“保护伞”,也可能走出慢牛行情,但绝非筛选潜力股的唯一指标。

据数据宝统计,继续对近12个月的月均涨跌幅与过去5年股息率均值、过去5年ROE均值进行相关性分析显示,11次、8次跑赢沪深300指数的个股市场表现与股息率相关性较高,其中跑赢11次的个股市场表现与净利润复合增速高度相关;10次、9次跑赢沪深300指数的个股市场表现与ROE的相关性也较高。与此同时,跑赢沪深300指数次数较低的个股与股息率等指标的相关性不大。

14只高股息绩优股具备“慢牛”潜质

综上分析看出,个股股价的表现不仅与股息率有关,兼具高成长性、高盈利性的个股既可以在熊市中少亏,也有可能在牛市中跑赢大盘。哪些个股具备“慢牛”的特征?

据数据宝统计,2021年至2023年股息率持续超过3%,截至2023年过去3年净利润复合增速超过20%,2021年至2023年加权ROE持续超过15%(剔除2024年上半年业绩“预减”的个股)仅有14只个股。

14股2021年至2023年平均股息率均超过4%,兖矿能源、淮北矿业、蓝天燃气等9股平均股息率均超过5%;神火股份、晋控煤业2021年至2023年加权ROE均值均超过30%,其中神火股份过去3年(截至2023年)净利润复合增速位居14家公司之首,高达154.48%,晋控煤业、梅花生物等4股净利润复合增速均超过40%。

从机构一致预测来看,14股2024年净利润均有望实现增长,视声智能、羚锐制药等6股获机构预测2024年净利润增幅均超过10%。

从市场表现来看,上述14股年内表现两极分化,成都银行、蓝天燃气、电投能源涨幅超过30%,葵花药业、淮北矿业跌幅超过9%。

上一篇:“3D扫描第一股”上会冲刺科创板,从盈利透视思看科技

更多"五大指标拆解“慢牛股”:高股息并非唯一特征!高股息+高ROE的绩"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]