◎记者 张琼斯 常佩琦

四日之内,五大关键利率接连下调,不仅为稳固宏观经济大盘,营造出良好的货币金融环境,更通过多个创新性制度安排,推动利率市场化改革步入深水区。未来,货币政策传导效率将更高效,金融资源配置会更合理,现代货币政策框架也有望进一步完善。

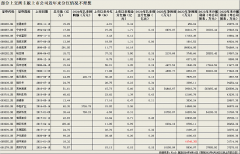

主要政策利率,牵一发而动全身。7月22日,作为未来利率调控之“锚”,7天期逆回购操作利率率先下调10个基点,带动贷款市场报价利率(LPR)、常备借贷便利(SLF)利率同幅度下调。25日,为应对LPR下调后的息差压力,六大行下调存款利率。中期借贷便利(MLF)则“加场”操作并降息20个基点,以呵护市场流动性、弥合与市场利率之间的偏差。这套“降息”组合拳,释放出三个方面的重要信号。

首先,站在全年经济“承上启下”的重要节点,稳健的货币政策以“时不我待”的积极姿态,应对宏观经济中的困难挑战。多个关键利率下调,表明货币政策采取支持性立场,发挥政策托举作用,呵护经营主体信心与预期,巩固和增强经济回升向好态势。

回望二季度,尽管出口、工业等领域不乏亮点,但经济复苏依然受到有效需求不足等掣肘,增长动能有所放缓。通过政策利率下调,引导市场利率下行,可以推动实体经济综合融资成本压降,有利于提振居民消费和企业投资需求。LPR下调后,部分城市房贷利率步入“2时代”,一些企业贷款利率维持在“3字头”,实际利率也将随着物价回升趋于下行。

其次,立足于货币政策框架转型的新起点,新的利率传导机制在本轮“降息”中雏形渐显。作为资金的价格、宏观调控的重要变量,利率的市场化是经济金融领域的一项核心改革。近年来,我国推进利率市场化改革,已基本形成了“政策利率—市场基准利率—市场利率”的利率体系。

未来,进一步健全市场化的利率调控机制,是我国货币政策框架转型的重要一步。就此,央行已经明确了目标:7天期逆回购操作利率的政策利率地位要进一步彰显,MLF利率的政策色彩则要有所弱化。这主要是考虑到,短期政策利率的引导效果更好,而作为中期政策利率的MLF利率,时常与同期限市场利率走势出现偏差。

近期的一系列利率政策调整,已经体现出上述转型思路。LPR报价开始与MLF利率“脱钩”,与7天期逆回购操作利率“挂钩”。7天期逆回购操作采用固定利率、数量招标,政策利率属性进一步强化。两大利率的政策属性强弱变化,符合利率调控转型方向,有利于理顺货币政策工具由短及长的利率传导机制。

最后,着眼于货币政策支持高质量发展的未来,货币政策正逐步淡化对数量目标的关注,更加注重发挥利率调控等价格型调控的作用。近期密集的利率政策调整,正凸显价格型调控的重要性。

向外看,当前,主要发达经济体央行大多以价格型调控为主。今年,全球掀起货币政策转型浪潮,日本央行设定了新的短期利率目标,欧洲央行也调整了货币政策框架,以确保政策执行有效、强劲、灵活和高效。

向内看,适应我国经济高质量发展需求,也应摒弃“规模情结”,淡化对“量”的追求。目前,我国广义货币(M2)超300万亿元、人民币贷款余额突破250万亿元。在经济转型背景下,过度追求金融总量增长会导致资金空转套利等问题。与数量型调控相比,价格型调控更有利于引导资金供求和资源配置方向,提升金融支持高质量发展的能力。

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]