央行打响稳增长第一枪 专家:年内降准或逾三次

[摘要] 1月4日17时20分,央行官网发布公告称,决定下调金融机构存款准备金1个百分点。其中,1月15日和1月25日分别下调0.5个百分点。此次降准将释放资金约1.5万亿元,净释放长期资金约8000亿元。

周末的傍晚,不同寻常。

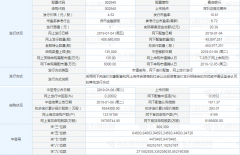

1月4日17时20分,央行官网发布公告称,为进一步支持实体经济,优化流动性结构,降低融资成本,决定下调金融机构存款准备金1个百分点。其中,1月15日和1月25日分别下调0.5个百分点;2019年一季度到期的中期借贷便利不再续作。

2019年,第一次降准的靴子终于落地。

此次降准将释放资金约1.5万亿元,净释放长期资金约8000亿元。申万宏源(港股00218)证券固定收益总部副总经理范为向时代周报记者指出,从短期看,本次降准是为缓解元旦后春节前的资金紧张局面,“元旦前后,国债逆回购收益率一直处于高位,峰值达到约20%。”而据华创证券团队分析,综合央行货币政策工具到期情况、1月份缴税大潮、春节取现需求、法定存款准备金上缴和地方债提前发行这五个因素来看,预计2019年春节前存在4万亿-4.5万亿元的流动性缺口。

从更为深远的目的来看,此次降准意在对抗经济下行压力,实现稳增长。

2018年底召开的中央经济工作会议明确指出,2019年中国经济运行“稳中有变、变中有忧,外部环境复杂严峻,经济依然面临下行压力”。会议提出,宏观政策要强化逆周期调节,继续实施“积极的财政政策”和“稳健的货币政策”—此次央行降准已经打响了2019年稳增长的第一枪。

“目前整个实体经济较为脆弱,风险性有所加剧。作为国内宏观经济调控的两大核心部门,央行和财政部势必有所动作。”对外经济贸易大学教授丁建臣在接受时代周报记者采访时指出,“财政政策和货币政策的双扩张实属必然,而年内多次降准则是大势所趋。我认为今年降准至少在三次以上。”

降准为何要分两步走?

对此次降准,市场预测已久。实际上,2018年下半年以来,关于降准、降息的讨论从没停止过。彼时,市场对降息尚有不同意见,但对降准基本已达成共识,只是无法预计具体时间。

新年伊始,降准信号愈发明显。

1月2日,央行发布公告称,自2019年起,将惠普金融定向降准小型和微型企业贷款考核标准由“单户授信小于500万元”调整为“单户授信小于1000万元”;1月4日上午,国务院总理李克强接连考察了中国银行(港股03988)、工商银行(港股01398)和建设银行(港股00939)惠普金融部,并在银保监会主持召开座谈会时强调,要加大宏观政策逆周期调节的力度,进一步采取减税降费措施,运用好全面降准、定向降准工具,支持民营企业和小微企业融资;当天下午,央行就发布消息,决定降准。

与以往相比,央行此次降准分两步进行的操作较为少见。对此,央行相关负责人表示,降准政策分两次实施,和春节前现金投放的节奏相适应,有利于银行体系流动性总量保持合理充裕;同时也兼顾了内外均衡,有助于保持人民币汇率在合理均衡水平上的基本稳定。

央行相关负责人在解释此次全面降准时表示,此次降准属于定向调控,并非大水漫灌,稳健的货币政策取向没有改变,并着重强调“(降准)有利于金融机构继续加大对小微企业、民营企业的支持力度”。

当前,经济下行压力进一步凸显。2018年12月末连续公布的两大数据再度说明这一压力:11月规模以上工业企业利润同比下降1.8%,为3年来首次;12月PMI数据自2016年7月以来首次跌破荣枯线,反映制造业景气程度堪忧。多位专家在接受时代周报记者采访时均指出,此次降准的最终指向仍是实体经济。

“从中长期来看,此次降准更多还是为了稳定2019年的实体经济。”范为向时代周报记者表示:“从后续预期的经济数据来看,制造业投资、房地产投资、进出口都有一定的下行压力。此时,下调存款准备金率,对于释放金融市场流动性、放松信贷(特别是民营企业信贷)、增强市场对经济增长的信心都很有必要。”

“真正把钱用出去”

回顾2018年,央行共实施四次降准,“小微企业”和“实体经济”一直都是关键词。此外,自去年以来,央行还创立多种货币工具配合传统工具使用,如2018年6月份扩大MLF担保品范围及定向支持“债转股”、10月份设立民营企业债券融资工具、11月份设立股权融资支持工具以及去年年底创立定向中期借贷便利(TMLF)等。种种措施,都意在为民企和小微企业雪中送炭,解决其融资难、融资贵问题。但从实际效果来看,宏观目标与微观感受之间的差距仍然不小。

中国国际经济交流中心副总经济师徐洪才在接受时代周报记者采访时认为,在经济下行压力加大和去杠杆溢出效应等因素的影响下,结合宏观数据分析,市场、金融机构和企业仍感觉货币流动性偏紧。“狭义货币M1,代表着企业单位的活期存款和流通中的现金等,这是活钱,而去年11月份的M1增速创下历史新低,仅为1.5%;备受关注的M2增速为8%,也低于名义GDP增速0.7个百分点。”

“通过逆回购、SLF、MLF等工具,提供的都是短期资金,期限短、利息高。降准提供的则是利息低、期限长的资金,所以降准势在必行。”徐洪才进一步解释认为,“此外,降准也有利于改善央行资产负债表的结构性失衡问题。去年4月17日,央行决定定向降准一个百分点,释放基础货币1.3万亿元,对冲到期的9000亿元,实际上净投放4000亿元,这就是在调整存量结构。”

中国人民大学财政金融学院副院长赵锡军则对时代周报记者强调,降准实施后最关键的一步,在于如何使合理充裕的流动性传递到微观层面,“中央经济工作会议提出要‘改善’货币传导机制,而此前的表述为‘疏通’。这意味着要真正把钱用出去,但传导过程必须通过商业银行或金融机构。所以对金融机构来讲,要改善传导机制;对金融市场来讲,要直接提高融资比例,这也是央行定向调控的最终目的:支持小微企业,服务实体经济。从这个角度来说,此次降准属于结构性的,不可能是全面放水。”

货币政策扩张VS汇率、房价

2019年将是中国经济以稳增长为主要目标的一年。业内多位人士预计,上半年将会有众多逆周期政策的密集出台,后续组合拳可能涉及货币、财政、产业政策等。

但如同硬币的两面,实施宽松的货币政策是否会引起人民币汇率贬值?

去年12月13日晚间,央行行长易纲出席《新浪·长安讲坛》发表演讲时表示,当前中国经济处于下行周期,需要一个相对宽松的货币条件,但也不能太宽松了,“要在内部均衡和外部均衡找到一个平衡点”。

平衡点究竟在哪里?其实易纲心中早有答案。在当天的论坛上,他进一步表示:当内部均衡和外部均衡产生矛盾时,就要以内部均衡为主,兼顾外部均衡,找到一个最优的平衡点。也就是说,当“稳经济”和“稳汇率”无法统筹兼顾时,首先要以“稳经济”为主,其次才考虑“稳汇率”。

因此,有关央行降准最完美的逻辑链,是宽松的货币政策推动经济增长、生产率提高、真实汇率升值,人民币汇率因而得以稳住。但央行有选择降准的决定权,却没有能力决定将钱贷给谁,更没有办法要求资金流入高生产率的实体经济之中—能否真正改善货币传导机制成为个中关键。

赵锡军向时代周报记者指出,从降准对汇率的直接影响来看,尽管目前美联储的收紧力度低于预期,但美元仍处于加息通道,人民币的贬值压力依旧存在;但从间接影响和心理因素来看,此次降准符合市场预期,如果能够真正刺激消费、投资和外贸,通过经济的稳定增长支撑国内对人民币汇率的信心,也就能对冲前述的直接影响,“所以最终结果还是取决于三者的复杂角力。”

另外赵锡军强调,改善货币传导机制需要从多方面着手,“大型金融机构是否主动服务实体经济,降低融资成本;市场是否愿意承接优质企业的债券和股票;从金融机构和市场到企业的投融资通道是否畅通高效?这些都是需要考虑的关键。”

针对降准对房价的影响,同策咨询研究中心总监张宏伟对时代周报记者分析表示,对于房地产行业来说,2019年,楼市调控仍是大基调,政策面已经对房企融资渠道设置了重重防火墙,“房企的资金面仍然会很紧张,楼市降价大趋势不会改变。这从当前房企融资仍旧趋于紧张、并未受到太多利好就看得出来。

“业界预测未来可能还要降准三到四次,存在2%的降准空间。”丁建臣同时强调,“刺激经济措施或需设置一个底线,也要防范新的风险,至少要观察财政政策和货币政策到底是能真正带来强劲支持还是只缓解一时之困。”

上一篇:现在我国外汇储备有多少?2018年末中国外汇储备30727.12亿美元

更多"央行打响稳增长第一枪 专家:年内降准或逾三次"...的相关新闻

每日财股

- 每日财股:城地股份(603887

投资亮点 1、公司作为技术推进型企业,己经从事了十多年的桩基和基坑围护施工业务,...[详细]