“限购+限售+限贷”剪刀差:8月龙头房企销售劲爆

与7月销售环比普遍下滑相比,8月中国龙头房企销售再现劲爆。

克而瑞数据显示,中国TOP20房企经历7月低谷后,8月销售业绩增幅较大,高达10.6%。

万科8月实现销售面积273.9万平方米,同比增加68.97%;销售金额为370.4亿元,同比上升85.11%。

多家券商研报皆认为,龙头房企的市场集中度提升趋势日渐显著,在调控长周期的背景下,龙头房企销售不必担忧。

数据表明,从 2017 年公布销售目标的龙头房企来看,1-8月大部分目标完成率已超 70%。这意味着2017年龙头房企的销售金额与销售面积将双双再创历史纪录。

“今年以来,地产调控政策日渐严厉,一度引起市场对房地产长期环境的悲观。但是,8月龙头房企销售数据增长,再度突破了这一局面,不排除金九银十龙头房企还能保持较好的销售态势。”一位券商分析师告诉华尔街见闻。

需要指出的是,中国龙头房企未来5年的发展空间仍然巨大。虽然楼市调控面临重压,但市场表现乐观,预计未来几年中国龙头房企的市场集中度还将上升,龙头房企的优势正在凸显。

8月房企销售仍处“历史高位”

在“限购+限售+限贷”的组合拳下,虽然热点城市房价快速上涨的势头得到遏制,但是上市房企高涨的业绩却与调控形成反差。

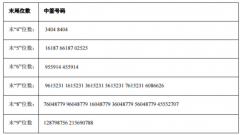

截至9月7日,已有26家上市房企公布销售业绩,其前8月合计销售达到20147.68亿元,同比增长44.16%。融创中国以110.78%的同比增幅,一举成为上市房企销售总额增幅最高的公司。

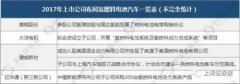

整体来看,前8月销售总额破千亿元的上市房企已达6家,销售额同比增幅超过50%的上市房企也有6家。虽然全国多地房产信贷收紧,但是多家上市房企依然上调年度销售目标。良好的业绩表现,让融创中国将今年的销售目标由2100亿元上调为3000亿元。碧桂园总裁莫斌在业绩发布会上宣布,将全年销售目标上调至5000亿元,较去年实际销售额高出62%。

叠加2016年末的结转,大部分房企收获了历史上最丰盛的2017年上半年。从市场看,虽然政策调控抑制了一二线城市的房价,但从全国看,整体市场销售依然同比上涨。2017年,中国房地产市场销售有望继续刷新2016年创造的纪录。

今年前8月,万科累计实现销售面积2391.6万平方米,同比上升34.46%;销售金额为人民币3497.8亿元,同比上升47.26%。值得注意的是,万科前8月的销售金额已经接近2016年全年3647.7亿元的规模。

融创中国8月实现合同销售305.4亿元,同比增长237%;合同销售面积约183.2万平方米。前8月,融创实现合同销售1614.3亿元,同比增长111%。目前,融创中国已将全年销售目标从2100亿元上调至3000亿元。

中国恒大8月合约销售为334.3亿元,合约销售面积为332.1万平方米;虽然8月同比和环比均明显下滑,但是公司前8月累计销售金额达3216.8亿元,累计合约销售面积为3246.7万平方米,这一成绩并不俗。

龙湖地产日前对外宣布将全年销售目标从1100亿元上调36.36%至1500亿元。旭辉控股集团则将公司2017年全年合同销售目标由650亿元调高至800亿元,增幅为23%。世茂房地产调高年度销售目标10%至880亿元。

方正证券地产研报指出,美国房地产市场已进入成熟阶段,而我国房地产市场还处于增量房阶段,市场集中度至少还有1倍提升空间。

2017年1-5月份,房地产行业市占率跳升,TOP5、TOP10、TOP20的市占率分别为12.9%、18.5%、24.2%。假设全年维持该比例,按照此前的行业规模预测,2017年TOP5、TOP10和TOP20销售规模分别为2万亿、2.7万亿、3.4万亿,完全能够满足龙头房企定下的销售增长目标。

假设龙头市占率增速维持前3年平均水平,按照此前估算市场规模,到2020年,TOP5、TOP10和TOP20销售规模将分别达到2.78万亿、3.77万亿和4.66万亿,4年年复合增速分别为16.4%、14.6%和13.0%(未考虑房价增长因素)。

安信证券指出,对比来看,7月房企销售数据环比普遍下滑。一手房与二手房7月成交环比降幅在13%左右,同比降幅超过25%。由于政策端所谓房地产长效调控机制不断出台政策,引起市场对长期环境的悲观,因此7月在销售和政策双重冲击下,房地产板块表现相对弱势。

但是,安信证券认为,一二线-40%的销售量下滑已经接近底部,三四线整体销售因高基数导致增速继续下滑,销售下滑已经在预期之内,政策端依旧以呵护市场、防止过快上涨为基调。

“我们依旧坚持年报和五月中的观点,地产股估值应摆脱政策博弈的思维,从ROE的三面向去选股;行业销量因政策严厉调控向下在预期之内,但龙头房企销售将明显好于行业,且市占率提升还将继续。下半年,地产新政的政策红利可以产生较好的投资机会。

Top5未来4年复合增速预计16.4%

伴随着国内龙头企业销售金额增长,行业集中度进一步提升态势明显,龙头房企估值水平仍有较大的上涨空间。

另外一个比较明显的现象正在凸显,近期多家龙头房企表示,将放慢对规模增速的需求,同时提升利润水平。

融创中国董事会主席孙宏斌在中期业绩会上表示,下半年少拿地,将开始降负债、增利润。中国恒大总裁夏海钧在中期业绩会中同样提及,恒大将放缓土地及规模发展,始终把利润水平作为第一目标,在控制成本的同时努力提高产品售价。

与此同时,华尔街见闻注意到,多家券商纷纷发布研报,看好龙头房企的未来销售,并提升上市房企的估值。

兴业地产阎常铭表示,展望下半年,地产最重要的主题就是龙头地产股。房企龙头行业集中度提升非常明显,参照美国,这是一个长期趋势。同时,对于地产基本面的担忧也大可不必。

“我们认为,地产周期波动将持续降低,本轮周期货币政策边际收紧带来的负面影响将小于市场此前预期,而之前市场对于基本面的过分担忧带来的估值压制将得到缓解。”

龙头房企凭借在融资能力、拿地能力、并购能力、城市布局四大方面优势,将持续提升其市场份额。这一迹象在2017年尤为明显,我国房企TOP10市场份额由2016年末的18.7%,大幅跳升至2017年Q1的31.5%,同比提升9.7个pct。

TOP20市场份额由2016年末的25.2%,大幅跳升至2017年Q1的41.8%,同比提升12.9个pct。从年度数据看,2016年,我国TOP10和TOP20市场份额与美国分别相差10.7和12.2个pct。整体而言,我国市场集中度仍有提升空间,龙头房企将成最大赢家。

对比美国,2017年将成为中国龙头房企集中度快速追赶之年。从估值角度看,美国龙头房企平均PS为1.2,而国内仅有1.0,相较美国低了20%左右。

比较中美龙头公司估值水平,PE角度美国龙头较国内龙头有一定溢价,2016年美国龙头房企平均PE为15.6倍,中国龙头房企平均PE为11.8倍。同时,从PS角度看,中国龙头企业的市销率普遍大幅低于美国龙头房地产企业,2016年美国龙头房企平均PS为1.2而国内仅有1.0,相较美国低了20%左右。

安信证券陈天诚指出,美国房企TOP5的市占率约为20.7%,而中国为12.9%,中国前五名市占率仍有近翻倍空间。

随着行业整合加速,龙头房企竞争进入白热化,挤进TOP5或者TOP10的公司将基业长青,其市占率持续提升和ROE相对稳定,使得其估值能维持在16-20X区间内。

“不过,需要注意的是,2017年前4个月,中国房企TOP10的市占率有一个非常极速的飙升,显示行业在今年整合有加速的迹象。”陈天诚说。

从估值角度,美国TOP5公司的PE估值为13.4X,TOP10公司的PE估值为20.1X;如果去除异常高的HOVNP,则TOP10的平均估值为16X。也就是说,穿越周期之后,尽管销售规模不再高增长,龙头房企得益于市占率的持续提升以及ROE水平的稳定,其PE估值能保持高位相对稳定在16-20X区间。

“就算看空房地产行业,也不需要全面看空地产龙头。”陈天诚表示,地产龙头随着市占率持续提升,部分优质的地产龙头可以维持稳定的ROE且穿越经济周期,经历消除RNAV过度折价、结束大小倒挂和穿越周期接轨国际三个估值阶段,分别对应10X、13X和18X的市盈率估值,持续看好地产龙头,尤其是能进入TO5-10的公司。

中国房地产大周期远未见顶?

兴业证券一份地产研报指出,货币政策边际收紧和房地产政策调控带来的负面影响将小于预期。而这其中,房地产大周期向上是重要前提,兴业证券在研报中指出了几个方面的原因:

1)几乎所有国家案例研究表明,在利率市场化和金融自由化大背景下,商业银行持续加大对住房按揭贷款的配置,并由此带来房地产基本面大周期向上。而中国绝不例外,并且正在持续验证。正如我们三年来一直强调的,利率市场化和金融自由化导致的银行中长期加大按揭配置是不可逆大趋势,在此背景下中国房地产大周期远未见顶。

2)从余额角度看,2016年12月末我国个人购房贷款余额19.14万亿元,同比增长35%;占金融机构各项贷款余额比重为18.0%,比2015年年底的15.1%提升了2.9个百分点,但距国外主流国家40%-50%的占比仍有较大提升空间。

3)银行资产荒背景下持续配置按揭,引导居民资产配置带来房地产超级大周期。对于居民来讲,房地产是最有吸引力的资产,过去十多年房地产股票债券这些大类资产中,房地产是风险收益比最好的资产。

4)政府主导去库存,三四线中期繁荣。我们认为政府去库存的重要目的在于化解三四线金融风险,政府去库存效果明显:2017年1-4月非40大中城销售面积累计同比达到25.7%,远高于40大中城市的1.9%。三四线加杠杆对去库存作用重大,购房杠杆率快速上升,而核心城市按揭占比快速下降。

事实上,随着行业集中度进一步提高,龙头房企表现出布局城市多元,销售回款速度加快,资金链稳固的特点。

据统计,中国四大龙头房企的销售金额近年呈现明显的上升趋势,销售回款增速在2016年达到67.5%。随着行业集中度进一步提高,龙头房企的销售规模将会继续增加,资金面持续改善,有利于其提高并购整合市场的能力。

总体而言,中小型房企将逐渐被龙头房企并购,房地产市场逐渐由“完全竞争”走向“寡头竞争”,龙头房企的定价能力提高,房价易涨难跌。

2017年以来地产龙头的超额收益,属于估值修复行情,龙头估值并没有出现泡沫化情况。纵向看,当前无论是A股还是港股,板块整体和销售前20的PE差回落到历史低位,其中A股板块和龙头的估值差距历史底部仍有空间。

横向看,截止7月12日,A股上市的TOP20房企PE中位数13.1,TOP21-100房企PE中位数19,房地产行业PE中位数25.8,在30个由低到高排序的板块中分别位于第2、第3和第5位。房地产行业的估值横向看具有优势,而龙头房企估值更是仅高于银行业,未来几年增长空间较大。

下一篇:中国500强企业营收总额首破60万亿 较上年增7.64%

更多"“限购+限售+限贷”剪刀差:8月龙头房企销售劲爆"...的相关新闻

每日财股

- 今日最具爆发力的六大牛股(9

中颖电子(300327)中报点评:家电控制芯片驱动上半年 未来看好新品拓展 投资要点 ...[详细]