通胀变通缩?再看PPI下行的四条线索

事件:中国11月CPI同比上涨2.2%(预期2.4%,前值2.5%);PPI同比上涨2.7%(预期2.7%,前值3.3%)。

核心结论:

1、CPI超预期走低,主因食品和燃油价格下跌。我们预计,12月CPI将续跌至2.1%左右,高基数下 2019年2月CPI有望全年低点,之后3月至6月可能走高至 2.5%-2.8%甚至更高,下半年将整体回落。由于CPI难破3.5%甚至3%,严格来说不能叫“胀”,因此明年上半年顶多是“类滞胀”。

2、PPI降至两年来最低,主因仍为高基数及原材料价格增速放缓。我们预计,12月PPI延续跌势并可能探至2%下方,全年中枢3.5%左右;2019年PPI大概率低位运行且显著低于今年水平,甚至不排除单月负增。

3、鉴于PPI和企业盈利、经济景气度、制造业投资等指标高度正相关,相比可能的“类滞胀”(CPI),其实更应关注PPI走势。我们再次提示跟踪PPI下行的四条线索:

-

线索一:跟踪内外需变动情况,尤其后续我国扩基建的相关举措。考虑到稳增长尚需稳基建,倾向于认为,明年基建投资增速大概率企稳回升,也即一旦基建提速,有望对PPI构成支撑。

-

线索二:跟踪PPI领先指标,比如:CRB工业原料指数严格领先PPI 走势1至3个月。截至今年11月,该指数已经连续4个月为负(此前连续25个月为正)。此外, PMI新订单指数和PPI也高度同步。

-

线索三:跟踪油价走势。基于我们提出的跟踪油价的6条线索,我们预计, 2019年油价中枢大概率下行,至少不会比今年更强。

-

线索四:跟踪我国环保限产力度,已有迹象表明现已大概率放松。

4、综合看,2019年总体通胀无忧,甚至有通缩压力,我国货币政策就此具备了更大腾挪空间。维持此前判断,年底年初可能再降准,也不排除明年会降息(可能性其实不高,而且如果真降息,我们预计最快也要到2季度)。

风险提示:国际原油价格超预期上行;国内经济超预期反弹;环保限产力度超预期。

正文如下:

一、CPI超预期走低,明年上半年顶多“类滞胀”

11月CPI环比由上月上涨0.2%转为下降0.3%,创2009年以来同期环比最大跌幅,主要受食品价格持续下降的影响;CPI同比上涨2.2%,涨幅比10月回落0.3个百分点,新涨价影响约为1.9个百分点。

环比看,11月CPI食品和非食品分项环比双双下降,其中:食品分项环比下降1.2%,降幅较上月扩大0.9个百分点,影响CPI下降约0.25个百分点;非食品分项下降0.1%,为8个月以来的首次下跌。具体来看,食品分项环比下降有两大原因:一是蔬菜市场供应充足,鲜菜价格下降12.3%,降幅较前值扩大8.8个百分点,影响CPI下降约0.33个百分点;二是部分地区为避免非洲猪瘟的影响而加快生猪出栏,猪肉价格环比由升转降,影响CPI下降约0.01个百分点。非食品分项则主要受燃料费用和旅游花费走低的影响,11月汽油和柴油价格分别环比下降4.9%和5.2%,合计影响CPI下降约0.12个百分点;飞机票、旅游和宾馆住宿价格分别下降5.0%、3.3%和2.3%,合计影响CPI下降约0.07个百分点。

同比看,11月CPI上涨2.2%,其中:食品分项同比上涨2.5%,较前值回落0.8个百分点;非食品上涨2.1%,增速比10月回落0.3个百分点。具体来看,食品项中,10月猪肉价格同比下降1.1%,降幅连续第6个月收窄,对CPI同比的拖累维持在0.03%。在非食品中,由于高基数影响,医疗保健同比增速2.6%,与前值持平;汽油、柴油价格涨幅收窄,分别上涨12.8%和14.2%,合计影响CPI上涨约0.44个百分点,较上个月回落0.19个百分点。

往后看,由于10月以来布油价格持续下跌,11月国内先后3次下调成品油价格,12月CPI环比趋于下行,叠加翘尾因素影响减弱,我们预计,12月CPI将续跌(2.1%左右),高基数下2019年2月CPI有望全年低点,之后3月至6月可能走高至 2.5%-2.8%甚至更高,下半年将整体回落。由于CPI难破3.5%甚至3%,严格来说不能叫“胀”,因此,明年上半年也就顶多是“类滞胀”。

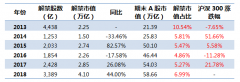

二、PPI创近两年新低,明年通缩风险加大

11月PPI同比2.7%,符合预期,较前期回落0.6个百分点,上游原材料价格上涨速度进一步放缓,以及高基数、内需走弱、环保限产边际放松仍是主因。

总体看,2016年初推行供给侧改革以来,上游原材料行业价格大幅上行。今年PPI维持高位震荡,也主要源于供给侧改革行业PPI较为高速的增长。7月份以来采掘工业和原材料工业PPI触及年内峰值后双双回落,11月同比增速分别为9.2%和4.6%,虽高于PPI整体增速,但已创下近两年新低。背后的动因既有去年高基数的影响,也有需求走弱、环保限产边际放松的冲击。

展望未来,因上游行业供给边际增加,而终端需求续弱,预计PPI同比将继续回落。一方面,采矿业工业生产增速逐渐上升,环保限产大概率已经边际放松,上游供给增加导致原材料工业PPI下行,原材料工业和加工工业PPI缺口收窄;另一方面,11月PMI新订单、进口指数均连续第6个月下滑,原材料购进价格、出厂价格分别大降7.7和5.6个百分点,量价齐跌表明总需求持续走弱,支撑PPI下行预期。

三、再次提示跟踪PPI下行的四条线索

我们在上个月点评报告指出(详见报告《需防“类滞胀”,更需防PPI下行、可跟踪四条线索20181111》),相比可能的“类滞胀”(CPI),其实更应关注PPI走势,毕竟,PPI和工业企业盈利高度正相关,也和经济景气度、制造业投资等指标高度正相关。

结合11月PPI走势,我们再次提示四条跟踪PPI的线索:一是跟踪内外需变动情况,尤其后续我国扩基建的相关举措;二是跟踪PPI的领先指标,比如CRB工业原料指数严格领先PPI 走势1至3个月,截至11月CRB工业原料指数月同比增速已经连续4个月为负(此前连续25个为正);三是跟踪油价走势,我们预计,明年油价中枢大概率下行;四是跟踪我国环保限产力度,已有迹象表明现阶段已大概率边际放松。

线索一:跟踪内外需变动情况,尤其是后续我国扩基建的相关举措。海外方面,今年以来全球PMI趋于下行,已从1月54.6%的高点回落至11月的53.2%。全球经济复苏放缓,叠加全球经贸摩擦、地缘政治风险发酵,外需对我国经济的拉动作用边际减弱;国内方面,眼下经济下行压力较大,考虑到地产调控政策仍较为严格,地产投资大概率难以高增。往后看,随着我国经济下行压力加大,基建逆周期调控的必要性凸显。下半年,基建利好政策相继出台,我们认为基建投资正在成为稳需求的重要工具,建议密切关注扩基建的举措。一旦基建提速,有望对PPI构成支撑。

线索二:跟踪PPI的领先指标,尤其是CRB工业原料指数和PMI新订单指数。一方面,因CRB工业原料指数严格领先PPI价格1至3个月,因此可通过观察CRB工业原料指数来预测PPI。最新数据显示,2016年7月以来长达25个月连续为正,但8月以来,已经连续四个月转负。由此来看,PPI大概率可能单月负增。另一方面,我国PPI同比增速与PMI新订单指数有较高的相关性。今年6月以来,PMI新订单指数连续6个月下行,从5月53.8%的局部高点下滑至11月的50.4%,逼近荣枯线。此外,工业企业产成品周转天数也明显拉长,截止今年10月,产成品周转天数为17.1天,为2015年以来的次高点(最高点为今年2月的17.4天)。在需求端走弱的前提下,PPI上行空间受到制约。

线索三:跟踪油价走势,我们预计,2019年油价中枢大概率下行。我国PPI同比增速与国际原油同比增速走势总体趋同,在2017年二者出现一定背离(主因是国内的供给侧改革及采暖季环保限产)。截止12月6日,布伦特原油约为57美元/桶,WTI原油约为51美元/桶,较10月份峰值分别下跌34%和33%。维持此前判断,OPEC成员国可能启动新一轮减产,但美俄大概率增产及全球经济下滑将拖累需求,再叠加特朗普的不确定性和地缘政治冲突,不难判断,油价后势的确变数很大。我们倾向于认为,2019年油价中枢大概率下行,至少不会比今年更强(具体参见我们的专题报告:《油价暴跌后何去何从?分析框架给出的6条线索20181126》)

线索四:跟踪我国环保限产力度,已有迹象表明后续大概率会松动。2016年开始,由于我国对部分行业实行行政性去产能,以及2017年推行“蓝天保卫战”,对钢铁、水泥等行业进行采暖季限产,PPI与需求、油价出现短暂背离。我们倾向于认为,明年供给侧改革和环保限产对PPI的影响将边际减弱,主要原因有三个:一是供给侧改革行业的平均产能利用率已大幅提升,行业进一步去产能的必要性降低,更有可能是在保证产量不发生大波动的情况下,对生产线进行技术改造;二是经过近两年的环保督察和治理,国内空气质量有明显改善,环保限产边际趋松可能性较大;三是环保限产力度有望弱于往年,对PPI的支撑将减弱。今年9月27日正式下发的《京津冀及周边地区2018-2019年秋冬大气污染综合治理攻坚行动方案》,要求因地制宜推进工业企业错峰生产,实行差别化错峰生产,严禁采取“一刀切”方式。

综上,2019年总体通胀无忧,甚至有通缩压力,我国货币政策就此具备更大腾挪空间。维持此前判断,年底年初我国央行可能再降准,也不排除明年降息(可能性其实不高,而且如果真降息,我们预计最快也要到2季度)。