超21亿经营贷违规流入深圳楼市!“深房理”案进展通报

金融界网8月8日消息 备受关注的“深房理”案件调查处理工作取得阶段性进展。据深圳发布从“深房理”案件联合调查处理工作组了解到,经初步查实,“深房理”涉嫌房产众筹和代持、违规套取信贷资金进入房地产市场、虚假广告宣传、隐瞒收入偷逃税款、伪造国家机关公文、非法集资等多项违法违规问题。此外,部分中介涉嫌为“深房理”违法炒房提供便利。目前,有关责任单位和人员已被依法依规启动问责和处罚,2名犯罪嫌疑人被逮捕,3名犯罪嫌疑人被刑事拘留。

目前,案件正在进一步调查处理中。深圳将坚决落实“房住不炒”定位,严厉打击各类投机炒房行为及以炒房为目的的变相非法集资行为,对“深房理”案件将一查到底,严惩不贷,切实净化市场环境,维护房地产市场秩序和金融管理秩序,维护人民群众合法权益。

七部门联合查处“深房理”案件

2021年4月初,网民公开举报“深房理”违法违规炒房,引发社会广泛关注。市住房和建设局、市公安局、市市场监督管理局、市地方金融监管局、市互联网信息办公室、人民银行深圳市中心支行和深圳银保监局等七部门立即成立联合调查处理工作组,迅速对举报反映的“深房理”问题全面调查,严肃处理。

“深房理”在新浪微博上认证为“房产专家”,其微博账号关注量达146万人,会员逾3000人。“深房理”公开宣扬“上班无用论”“人人皆可买房,直到财务自由”等吸引吸纳会员,向会员承诺房产升值收益,重点炒作我市部分热点楼盘。“深房理”违背公序良俗,教唆会员以“假结婚”的方式规避购房政策;以资金互助的名义,向不特定对象募集资金,并承诺保底,涉嫌非法集资。此外,还存在涉嫌骗取信贷资金、虚假广告宣传等多项违法违规行为。

已有5人涉嫌违法犯罪被采取刑事强制措施

10亿贷款被“深房理”套走

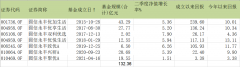

深圳银保监局组织银行开展全面排查和监管核查,已查明“深房理”相关人员涉嫌伪造国家机关公文、提供虚假资料套取贷款,以多次转账、化整为零、提现等方式规避资金流向监控等扰乱金融市场秩序的行为,共涉及住房按揭贷款、经营贷和消费贷等不同类别,问题贷款金额合计10.64亿元,其中,涉及经营贷3.80亿元。

对于已查实的问题贷款,深圳银保监局已责成相关银行提前收回。对于涉嫌违规的银行和责任人员,已依法启动行政处罚程序。通过定期滚动排查和监督检查,进一步压实银行涉房贷款实质审查责任,严防信贷资金违规流入房地产领域。

市地方金融监管局对小贷行业、融担行业开展了涉房贷款、担保业务排查,下发监管通知,要求小贷、融担公司加强业务审核,依法合规经营。重点约谈了14家小贷、融担公司,对6家公司开展了现场检查,并对6家公司下发了监管函,要求其暂停涉房等违规业务,按期整改。

对于“深房理”案件中涉嫌犯罪的相关人员,目前公安机关已依法逮捕2人,刑事拘留3人。案件正在进一步侦办中。

市地方金融监管局联合深圳银保监局、人民银行深圳市中心支行、市住房和建设局等部门就“深房理”涉嫌非法集资开展现场调查,后续将依法依规推进处置和处罚工作。

据市市场监管局介绍,“深房理”在新浪微博和微信公众号等,发布虚假广告、虚构买房案例,以不实宣传吸引会员,违反了《中华人民共和国广告法》的相关规定,严重违背中央“房住不炒”精神 ,且造成极其严重的社会影响,该局依法对其处以200万元罚款的顶格处罚,目前该项行政处罚已执行完毕。

深圳市税务局介绍,目前已对“深房理”立案检查,经查存在隐瞒收入涉嫌偷逃税款问题。税务稽查部门致力于维护市场经济秩序,优化营商环境,将依法依规严厉查处“深房理”偷逃税款的违法行为。

44名中介为违规炒房提供便利被纳入“黑名单”

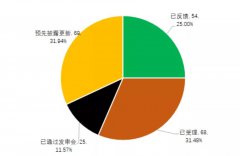

市住房和建设局介绍,现已查明“深房理”案件中有119人参与房产代持或众筹,按照规定,对上述人员3年内停止其在我市购买商品住房、租购公共住房及公积金贷款的资格。

“深房理”会员中有44人为我市持牌房地产中介人员,市住房和建设局已采取停止网签权限、纳入行业黑名单等措施。

金融监管部门已梳理出协助违规套取信贷资金的中介机构和人员名单,将其列入银行限制合作名单。同时,加强联合惩戒,将企业和个人提供虚假申贷资料、违规挪用经营用途贷款的相关行政处罚信息及时纳入征信系统或失信联合惩戒机制。

“深房理”案件联合调查工作组表示,目前,调查处理工作仍在进行中。深圳市将始终坚持“房住不炒”定位,坚决打击各类投机炒房行为,不断优化房地产市场调控措施,着力解决好大城市住房突出问题,并以“深房理”查处为契机,不断完善相关监管细则,促进房地产市场和金融市场平稳健康发展,维护市民群众合法权益。

“深房理”案件联合调查工作组提醒市民,要自觉遵守法律法规,提高风险防范意识,对参与众筹买房、代持买房等风险保持足够警惕,应清楚 “保本高收益”就是金融诈骗,市民群众应始终保持理性,警惕和防范房地产领域非法集资活动,保护个人财产免受侵害。

21.55亿!深圳严查信贷资金违规流入房地产领域

据深圳发布从深圳金融监管部门获悉,针对信贷资金违规流入房地产领域问题,深圳金融监管部门迅速反应,在全国率先开展专项整治,经过多轮滚动排查和监管核查,截至目前共发现21.55亿元经营用途贷款违规流入房地产领域。对排查中发现的信贷资金违规流入房地产领域问题,已督促银行认真落实整改,限期收回问题贷款;对存在违规行为的银行和责任人员,已依法启动行政处罚程序。

据悉,深圳金融监管部门始终坚持“房住不炒”定位,坚决贯彻落实国家房地产调控政策和银保监会工作要求,持续强化房地产信贷监管和经营贷规范整治,严防信贷资金违规流入房地产领域。

2020年4月,针对深圳经营贷舆情,深圳金融监管部门第一时间牵头成立工作组,在全国率先开展专项整治,出台六方面17条监管要求,紧急部署辖内银行开展经营贷业务排查。2020年4月底,针对紧急排查发现的问题,责令银行立查立改,提前收回21笔、5180万元涉嫌违规流入房地产领域贷款。

深圳金融监管部门始终保持房地产信贷严监管的高压态势。先后发布《关于进一步加强房地产相关贷款管理的通知》《关于督促银行机构严格落实监管要求加强房地产贷款风险管理的通知》等文件。在非现场监测方面,建立涉房信贷季度滚动排查机制。在现场检查方面,将房地产信贷政策执行情况和信贷资金流向作为现场检查的必查重点,不断强化对借款主体资质、经营背景以及贷款流向的督导检查,做实投诉举报核查,及时通报违规案例。在行政处罚方面,继2020年和今年初就涉房贷款违规问题对相关机构和责任人实施行政处罚后,近期再次发布行政处罚信息,对相关机构和责任人合计处罚1224.51万元,其中大部分为涉及房地产信贷领域的违法违规行为。

今年3月下旬,银保监会、住房和城乡建设部、中国人民银行等三部委联合印发《关于防止经营用途贷款违规流入房地产领域的通知》后,深圳金融监管部门联合市住房建设局,立即部署辖内银行开展专项排查,派出检查组对部分银行进行现场核查,并将媒体曝光的“深房理”违规线索纳入其中。

经过多轮滚动排查和监管核查,截至目前共发现21.55亿元经营用途贷款违规流入房地产领域。核查还发现,一些银行存在贷前资料审核把关不严、资金流向监控不到位问题;部分借款人存在虚构经营背景,套取经营性贷款并挪用于购房的行为;另有部分中介机构和个人存在提供过桥资金、协助编造虚假资料、规避资金流向监控等行为,手法隐蔽且不断翻新,给核查工作造成一定困难。

据悉,针对排查中发现的信贷资金违规流入房地产领域问题,深圳金融监管部门已督促银行认真落实整改,限期收回问题贷款,建立问题台账,逐项对账销号,举一反三,堵塞信贷管理漏洞,确保经营用途贷款真正用于支持实体经济。对存在违规行为的银行和责任人员,已依法启动行政处罚程序。对查实的提供虚假资料的借款人,以及协助违规套取经营用途贷款的中介机构,将会同相关部门予以通报,列入银行禁止合作黑名单,或纳入失信联合惩戒机制和征信系统予以惩戒。

深圳金融监管部门表示,下一步,将继续坚决贯彻党中央、国务院有关决策部署和三部委工作要求,持续保持强监管严问责的高压态势不放松,抓实抓细滚动排查和问题整改,严肃查处违法违规行为,坚决防止信贷资金违规流入房地产领域。同时,积极配合相关部门严厉打击不法组织和中介机构,警戒失信个人,净化市场环境,全力保障深圳房地产市场平稳健康发展。

深圳金融监管部门提醒广大金融消费者,要警惕炒房组织和不良中介的误导,通过正规渠道合法诚信申请贷款,严格按照合同用途使用贷款,避免留下不良记录或遭受不必要的经济损失。

上一篇:北京封堵“假离婚 真买房”

更多"超21亿经营贷违规流入深圳楼市!“深房理”案进展通报"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]