为什么权益FOF业绩不如大V投顾?

在之前《选基金难,选好投顾也难》中,我留了一个问题:我有个读者因为工作的需要,拜访了国内头部公募FOF团队,他有一个很大的困惑:为什么公募FOF有成熟的投资理念,有很好的投研支持,底层数据,研究员配置,投研系统,外部的调研访谈,这些都是其他大V或者其他机构所无法匹配的资源,但为什么公募FOF的整体业绩很一般,没有太多亮点呢?反而是某些“野生”大V投顾做出了不错的业绩。这个问题,我一直在思考也经常和同行的一些朋友交流,之前一直想写一写,今天就来补一下作业。

无论是FOF,还是基金投顾,从投资的角度,本质上都是基金中的基金,属于基金的组合投资。类似于权益基金,基金组合投资,也有主动管理和被动复制指数两种管理思路,可以分为两派:

少林派:强调的主动管理,又细分为南少林和北少林,也就是选人的角度,还是选工具的角度。

武当派:被动管理,跟踪基金指数,争取在这个基础上做一点超额收益;

在展开之前,先聊聊目前有哪些背景的人在从事基金组合管理:

-

• 公募里面从股票投资转岗来的;

-

• 从基金研究机构来的,比如天相,晨星;

-

• 从保险/社保等机构转来的;

-

• 海外背景,国外有类似的从业经历,有比较光鲜的从业经历;

-

• 金融工程背景;

-

• 自媒体背景,通过理财科普等方式吸引粉丝,自然而然通过带货的方式去实现流量变现;

-

• 野生的草根投资者转型做职业投资;

不同类型的人,特点和能力边界会有比较显著的区别。其中,保险/社保等机构出来的我了解不太多,后面讨论会比较少。但保险/社保机构与普通的FOF投资等,又会有一些不同。首先,险资这些考核周期会比较长,可能不会特别关注短期业绩,但公募产品,很多投资者可能就是盯着短期业绩,你短期业绩不行,很有可能就是会被投资者抛弃,甚至会被公司领导PUA。其次,某些“官”背景,是能力上位,还是“辈份”上位,不太清楚。另外考核的是业绩,还是其他,这个我也不知道。所以这两类人,我觉得与投资者所需求的组合管理会有一点差异。我自己的感觉是某些社保或者保险出身的公募FOF基金经理的整体业绩也没有说特别出彩。

下面,我先简单介绍一下不同的管理模式和不同背景管理者的特点和能力边界,最后我再来回答开头的问题。

少林派-主动管理

主动管理的特点就是,有比较强烈的个人观点,比如看好某个行业/基金经理。具体又细分为选人为主还是选工具为主,当然两者并不是完全切割的,会有一些交集。

南少林:选人的角度

这种模式强调的是从选好的基金经理,行业/风格轮动基本不会做太多主动管理。一种模式是选的都是有行业/风格轮动能力的基金经理,或者偏均衡配置风格。另外一种是选择单一风格,比如成长或者价值,然后来自己搭配再平衡。无论方式怎样,整体持仓都会比较均衡,这种模式交易上的一个特征就是换手率相对比较低。但这种模式出来的业绩,会有很大的缺点,相对于单个基金,相对比较平庸没有太多特点,牛市的时候进攻性不足,熊市的时候可能也一样亏,除非你选到了超额收益特别高的基金经理。

这种模式的关键是考察基金经理的能力。分析的维度,也无非是定量和定性的维度。定量的维度,是各种业绩评价指标了,不同时间周期,不同分类对比等等,反正就是不停地挖历史数据。因为我自己做过这方面的研究,这个里面有一个很大的问题,那就是本质上,某些业绩评价指标,其实就是一个动量策略,也就是短期的业绩比较好。如果你不尝试去理解短期业绩比较好的驱动因素,趋势反转的时候,是要挨很大的棍子的。

定性的维度,这个东西很虚。行业竞争越来越内卷,定性分析理论慢慢从4P到5P到6P,越来越重口味了。中间有一个很大的问题是:如果自己没有对行业/投资有一定的认知,其实也很难对于对基金经理的投资理念有所理解。人家说天王盖地虎,你接不上宝塔镇河妖,那其实也不是同一路人,又谈何深入了解呢。而且,现在由于合规的关系,很多基金经理的调研更多的是形式主义的套话而已,很多东西压根没法说。没有完整的理解,你反而会陷入一种自我解释和自我证明当中,比如大家都说XX是深度价值的基金经理,因为业绩好,而且业绩走势刚好更深度价值非常匹配,你可能会去寻找一些证据来证明这个基金经理就是一个深度价值风格,来自圆其说,可能等到事后业绩证伪了,你才反应过来。如果只是从基金评价背景出来的,可能对于市场的研究和理解弱一点。

这里面其实很多大V就是采用这种模式。尤其早两年抱团比较明显的时候,对于明星基金经理的追捧和解读即给他们增加了关注度和热度,也固化了他们的认知,潮水褪去很久了才知道他们在裸泳,他们把时代的beta当做了自己的alpha。有的犯错了,还固执地坚守着自己的“质量风格”,或者偷偷摸摸改策略去跟踪基金指数了。

北少林:选工具的角度

这种门派的特征是基金经理有自己的投资观点,底层的基金经理是表达投资观点的工具。比如,阶段性看好红利风格,会挑选红利风格的主动/被动基金经理,如果不看好了,会选择卖出转向其他机会。这种交易上会有一个特点:换手率相对高。

这种模式成功的关键是FOF基金经理/投顾主理人自己的行业/风格择时能力比较强。这对于 FOF基金经理/主理人的要求很高的,首先,你的从业年限可能会需要比较长,可能得亲身经历过几轮周期,而且自己的研究/能力圈覆盖范围非常广。这里面又有一些悖论,如果是自上而下,这个得靠穿越多轮牛熊周期的老司机了,如果是自下而上,需要在多个行业做个深度研究和行业比较。无论怎样,都需要一个比较长的培养周期,如果真的具备这种能力了,基本上卧龙凤雏了,为什么还要来从事 FOF/投顾利润率这么低的赛道呢?

公募

目前,公募的人才培养机制有一个趋势,那就是越来越专业化和赛道化,产品也越来越工具化。从研究员到基金经理,越来越在小的行业/风格上面做,能力边界非常明显。这种偏标准化的培养模式,强调的是公司的研究和定价,而忽略了市场的博弈或者说交易的角度。后者可能更多是一种悟性了。标准化的体系比较容易复制,但培养行业/风格轮动能力的周期会比较长。公募FOF火也就最近几年而已,短时间之内,我觉得公募FOF可能无法培养出来具备这些能力的基金经理。

如果是股票基金经理转岗到FOF,有一个悖论。如果本身是股票已经做得很成功了,为什么还要来做FOF基金经理呢?比如张坤这些顶流,没有必要过来趟FOF这趟浑水。其次,如果股票基金经理自身有很强的行业/风格轮动能力,为什么不直接自己下场选择股票呢?难道这样不是更加直接吗?是不是从股票基金经理转型到FOF的基金经理,在股票投资做得不太成功,正所谓,树挪死,人挪活,换到FOF赛道,是不是会有一些新的机会呢?

量化背景

如果是量化派来做风格/行业轮动,有点像鸠摩智在小无相功的基础上运行少林七十二绝技。基本不依赖于基本面的研究来做行业和风格轮动。比如券商金工的一些行业/风格轮动模型了,从宏观,中观,微观的角度去挖掘一些因子,考虑行业的估值,动量,景气度,拥挤度等指标。这里面也有悖论,如果这些模型很有效,那券商资管自己早就赚爆了。从方法论的角度,这种模式最大的问题是过度依赖历史数据,强调模型和数据,而忽略了背后的逻辑,比如股债性价比在当下外资显著流出的情况下就基本失效了,我之前还看到一个很搞笑的研究结论,是券商策略的,看到医疗器械行业的用电量增加了,就说这个行业景气度上升,我就觉得这个逻辑好点有点牵强,你这个逻辑去问行业研究员,基本会被笑掉大牙。

因为自己也做过一些量化类的策略,我自己感觉是量化分析是一个很好的分析工具或者思路,但不是决定性因素,量化不能够玩数字游戏,这个有点类似于辅助驾驶,而不是完全自动驾驶,有用的工具但是不能够完全依赖。再说,私募量化应该算是量化玩得最6的的吧,但目前私募量化策略主要还是在ETF做T0为主,这种行业轮动的策略,看见的很少。

海外派

A股的生态比较奇葩,你如果完全按照海外那套模式可能并不管用,严重水土不服。这个已经有很多案例了,比如蚂蚁的帮你投,你眼中水土不服,其他,我就不展开了。

草根大V派

虽然大V的基金投顾,鱼龙混杂,中间不乏纸上谈兵的过江之鲫,但确实有一些整体业绩做得很不错。这种野生的大V在A股这个奇葩的市场摸爬滚打多年,对于市场的感悟和理解可能会要很多,没有机构那么多教条主义,更多的是实用主义。这种不单单在基金,在股票投资,我们也能够找到一些很牛的民间股神,能够轻松超越明明基金经理。可能他们在行业公司的深度跟踪和研究,相比于公募相对处于劣势,但确实可以通过挑选优秀的基金经理来弥补这个缺陷。比如,可能从盘面等一些市场情绪来看,医药行业差不多到底了,但具体到买哪几个股票,他们没有把握,但可以选一个比较优秀的医药行业的主动基金来作为投资的工具。所以,这是我看下来为什么部分好的大V能够做出来比较好业绩的原因。

当然,这中间也不得不提可能存在的幸存者偏差,大V 的投顾组合数量很多,有一些在合规风控上的约束也很弱,所以分化比较大,总能找到几个业绩相对比较好的产品,当然做得差的也有。

武当派-被动投资

这种门派的特点是有一个确定的跟踪指数,而且有一定的超额收益。这种模式更多的是提供一个投资工具,比较典型的就是一些跟踪基金指数的投顾产品,比如交银的全明星。这种产品投研逻辑跟主动管理完全不一样,更多的是从量化/金融工程的角度去构建组合,目标是在跟踪误差的基础上,去争取做一点超额收益。注意优先级是控制跟踪误差。这种策略我还是很熟悉的,我自己开发过885001多因子选基增强策略。

这一块做得主要是机构的投顾产品,大V基本没有看见,有的话估计也大概率不靠谱。就我看来,个体大V基本没有这种量化分析能力,可能连最基本的数据库都没有。还有一些产品虽然说是对标某某基金指数,但如果是非量化团队/量化策略来做的话,有一些风险暴露控制不会特别精细,超额的波动会比较大。

如果是选择跟踪中证偏股基金的产品,这个可能还得选那种跟FOF业务同团队的产品,因为中证偏股基金指数的指数权重你得授权才可以拿到。Wind金融终端只有成分基金没有权重,你权重数据都没有,做个锤子指数跟踪产品啊。FOF产品的业绩指数是中证偏股基金指数,所以他们应该是拿了授权的数据的,投顾团队可以刚好蹭个数据。所以,你看我的基金穿透持仓只有万得的基金指数,没有中证的,就是因为我没有底层的权重数据。

典型的产品,就是之前文章《配置多元资产前,请先评估好自己的能力》中提到的交银投顾团队下面的交银全明星这个产品。整个管理团队有很明显的量化背景,所以对他们而言,避开主动管理赛道,选择被动管理也是跟团队的能力圈相匹配的。而且从量化的角度去培养人才,培养周期相对也比较短很多,因为方法的确定性很强,一般一个量化研究员2-3年就差不多了,天赋高的更快了。

从且慢上的产品介绍来看,交银全明星对标的就是跟踪中证偏股基金指数930950,并且争取做一定的超额收益。

从历史业绩来看,长期业绩确实显著跑赢了中证偏股基金指数,同时还跑赢了万得普通股基指数。

从超额收益来看,相对于中证偏股基金的超额收益走势整体非常稳定,回撤很小。

前期的超额收益略有波动,但2023年之后就很稳定了,所以在跟踪误差上还是做得很不错的。相对于万得基金指数的回撤有点大,这个估计主要是中证偏股基金指数与万得基金指数的差异,毕竟这个产品对标的是中证偏股基金指数。

相对于中证偏股基金的超额年化收益有接近6.29%,同时最大回撤不超过3%,这作为一个指数增强产品是非常不错的业绩了,至少在跟踪指数上是非常稳健的。

从每月超额走势来看,每月正收益超额的概率也比较大。

从交银全明星这个产品,我们可以看到武当派的特点,确实能够比较稳定跟踪一个指数,而且也能够做出来一定的超额,这种产品是比较适合作为一个表达投资观点的工具的。但也看到了,因为需要控制跟踪误差,这其实也决定了相对于指数,不能够做太大的偏离,所以超额收益肯定不会特别高的。

为什么FOF不如投顾?

下面再回到最开始的问题,为什么机构FOF的业绩整体不如大V呢?

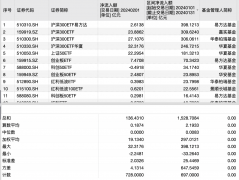

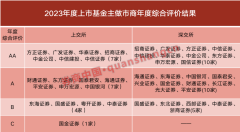

首先被动管理的产品,跑不到市场最前面也正常。本来就是跟踪指数,这就决定是一个全市场平均水平,再努力做点超额收益,也就是中上水平。下面是交银全明星与全市场的投顾/FOF的业绩排名。

这种被动产品最大的价值在于给投资者提供一个相对可预期可跟踪的收益,一个很好的投资工具。

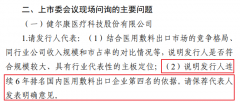

对于主动管理的产品,我觉得部分大V能够做出来更多的业绩是,部分草根大V在市场摸爬滚打多年,对于市场的认知可能更加深刻,同时通过优选部分主动基金经理,又能够弥补他们在深度公司研究和跟踪上的短板。而且,大V的机制很灵活,没有公募那么多条条框框,当然这其中也有幸存者偏差的因素。除了上面讨论的背景能力问题,也有机构FOF可能风控管理严格,微盘基金不能够买,小公司的基金不能够买,换手率有限制等等,对于FOF基金经理有很大的限制。另外有一些公募可能还希望FOF多配置自己家的基金,肥水不流外人田。(当然大V投顾也有偷偷带货的)

看完这篇文章,是不是感觉公募FOF一无是处?其实这是文章角度的问题,因为我更多的是寻找病因。就跟你去看医生的时候,医生一般都是问你,是不是最近经常熬夜,不怎么运动,久坐不动刷短视频?聚焦在负面因素上,但实际中也有一些正面观点,我们也不应该视而不见。虽然,公募FOF暂时没有看到特别出色的产品,但以公募光环对于人才的影响和内部人才培养机制迭代更新,投研支持等,后续公募FOF相对于投顾弯道超车,我觉得是有这个可能性的。

回到我读者最初的那个问题,我还想补充一点的是,看投资理念,投资体系,方法论这些,看不出来什么东西,你私募尽调就知道,很多销售或者路演都是满嘴跑火车,销售的嘴,骗人的鬼。最有效的验证方法,就是长期业绩。

以上只是我的个人思考和看法,可能某些观点会比较片面,有一些点我可能没有看到,而且市场和行业也在动态变化,某些观点可能后续也需要动态调整。

更多"为什么权益FOF业绩不如大V投顾?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]