资本圈也在内卷:高瓴、红杉“垄断”进行时

垄断又何止于产业。“红杉、高瓴们”的出现,使得非头部机构的生存空间更为逼仄,更难逃离内卷漩涡。

在募资难已是共识的后疫情时代,高瓴资本被曝新募180亿美元,可谓羡煞同行。

2020年9月,创始人张磊《价值》一书透露,高瓴管理规模已超5000亿元。如若加上此次募得的180亿美元,基金管理规模便超6000亿元人民币。

据悉,高瓴上一轮106亿美元募资完成于2018年,打破了当时亚洲私募股权基金融资记录。此番超大规模募资再创记录之外,更重要的是为高瓴纵横资本圈提供了更多筹码。

在头部效应极速加剧的GP圈,有观点指出,非头部机构活在红杉和高瓴等头部机构阴影之下,在募、投等环节被辗轧,生存空间愈发逼仄。

上海一家中型PE投资经理感触颇深,“头部机构募资节奏快、金额又多,中小基金募资节奏在加长。由此,如果遇到头部机构投到同赛道竞对,是非常担心的。他们不仅仅单笔投资金额会很大,5亿、10亿对他们来说都还好,但对我们而言1-2个亿已经算蛮大了。而如果他们投到了竞对,那么竞对的资金实力会更雄厚。同时,大基金的确是会在投后赋能产业资源。当然,从一级市场投资角度,核心还是在于创始人自身的能力”。

当前,以红杉和高瓴为代表的头部机构已形成“一级+二级+buyout”全链条打法,逐渐构建起高耸壁垒。

源于规模制约,资本圈的内卷不断上演,逐步引发更为残酷的竞争态势。

1

马太效应,GP圈“一九分化”

“头部基金募资的情况都很好,大的LP虽说更喜欢头部基金,但也是需要做多元化配置的。这时候,中小基金就需要更加清楚阐述自身竞争优势,或者特色。比如专注某一领域,或有一些独特的产业优势”,上海一家专注于先进制造领域投资的PE投资经理说道,同时也提到“VC/PE的马太效应,或者说内卷是这两三年相对持续性的现象。现在来看,趋势会更加的明显”。

相关报道称,2020年4月,高瓴资本启动募资时的最初目标是130亿美元,而募资结果远超目标。放诸苦募资久矣的GP圈,着实令人艳羡。

据悉,高瓴资本此次所募180亿美元将支持旗下三支新基金。其中,大约100亿美元将用于收购,剩余资金将分配给成长型股权和风险投资。

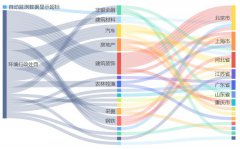

值得一提的是,当下GP圈“一九分化”明显。不足10%的头部机构,拿走了市面上90%的钱,也由此形成了红杉和高瓴两家投资独角兽。

数据显示,2017年国内股权投资市场募资总金额近1.8万亿元,而2018年的募资总额大幅下降至13317.41亿元,此后的2019年、2020年募更是连续下降。据悉,2020年新募集总金额同比下降3.8%,为11971.14亿元。

VC/PE头部机构和中小机构在募资金额上两极分化严重。

在2020年2000余家成功募资的VC/PE机构中,红杉中国、高瓴资本等12家头部机构年内完成百亿元募资,但有超四成的新兴、中小机构募资金额低于1亿元,大量中小机构募资困难,甚至濒临倒闭。

据清科统计,2020年,头部机构的平均募资额分别约为早期投资、VC、PE市场平均水平的2.5倍、10倍和10倍。

成立于2016年的一家上海VC对老虎财经表示“去年募到了,去年情况有短暂好转,因为整体在放水吧,今年情况看起来确实不乐观。”同时,也表示,“PE规模大,压力会更大。我们规模小,又是垂直基金,还好点”。

值得注意的是,对于极大仰赖LP资金、资源的纯财务投资基金来说,募资难已是事实。然而,背靠产业的基金方若是想进一步市场化,募资同样困难。

一家上市公司旗下PE投资经理表示,“虽然有自有资金,但是越来越向市场化方向走,开始往外募资,目前也募了一只早期基金”。

该投资经理指出“募资整体挺难的,这只一个亿的基金跟政府和LP来来回回搞了2年才正式落地”。

自2020年开始,政府引导基金落地难的声音频出。作为主力出资方,政府引导基金吸引了大批GP的拜访。但事实上,各方财政基金已不像过去一样雄厚,各省要做三保,用于市场化投资的资金并不是那么充裕。

募资难易与单个VC/PE机构所处的发展阶段和业绩关系密切。市场上多数新基金创始人此前就职于头部机构,也有成功投资明星项目的背书。独立门户后,募资受挫的情况屡见不鲜,逐渐在市场上没了声音。

而受制于规模,红杉、高瓴的“垄断”势力还在向投资端蔓延。

2

头部PE实现全领域投资布局

近年来,红杉和高瓴接连打破自身VC、PE的樊笼,逐步实现全域布局。

原先“一前一后”的红杉和高瓴开始“前后”延伸,逐步练就“一级+二级+buyout”全链条招式,得以在资本圈大展拳脚。

高瓴资本过往深耕PE和二级市场。2020年杀入创投市场后,几乎天天在投项目。值得一提的是,2020年一年便投出200个项目。而以一级市场起家的红杉,近年来设立了种子基金,同时涉足后期及并购市场。

“子弹充裕”的头部机构实现了全领域的投资布局,非头部机构生存空间正在遭遇着严重挤压。

上海一家非头部PE直言,“好项目,我们没啥优势,大机构或产业资源方,往往不谈估值,直接吃掉份额,没有硬关系有时候连接待也没有。”

头部机构品牌效应叠加强资源之外,因为资管规模大“手头松动”,相对而言“价格不敏感”。

一位刚入行的PE投资经理表示“跟了很久的项目被突然到的大机构抢了领投,价格也没决定权,只能跟他们的价格。项目方现在也因为这种情况,要价越来越高。最近看的一个项目也是在给ts阶段,报价一下子又上去了,因为有别的基金很快决策给了个更高但我们觉得看不太懂的估值”。

据一位曾与高瓴系基金同期调研某疫情利好企业的VC机构透露,被调企业受益于新冠疫情业绩出现了大幅的增长,并基于该增长曲线给出了颇高的估值。而参与该轮融资调研的绝大部分机构并不认同企业的估值逻辑并最终放弃,高瓴系基金却果断投资了该企业。

业内人士对老虎财经表示,“基金钱多了,对于项目的筛选的标准会相对宽松。于是,在面对合适项目时,决策也快,也是其竞争力所在。”

一家VC透露,不久前也跟高瓴系基金在某先进制造早期项目中有过“交锋”。该VC更早接触到项目方,当其内部还在持续论证投资可行性时,高瓴系基金已经果断出手,并给出了在该VC看来非常激进的一笔大额投资。

但同时,有观点指,GP若想穿越周期生存,垂直和细分才是唯一出路。

一家专注于投资企业服务的PE提及“2B行业不是一家独大,我们并不担心。”并且表示“我们还是深耕行业,行研驱动,练好基本功,就可以了。内卷不内卷就是看看热闹”。

另外,上海一家主攻半导体的VC介绍道,“我们遇到比较少,遇到的情况会有压力,但项目机会还是有的,就是让红杉领投”。对于当前头部基金的“垄断”现状,该人士认为“短期压力会有的,但是我觉得市场还是会恢复均衡的”。

同时,上述人士表示“还是要明白自己赚啥钱,和巨头抢项目很难,但是很多巨头没投的项目其实也可以很赚钱,或者趁他们还没意识到”。在谈及垂直基金的差异化竞争时,提到“其实都是信息差嘛,虽然可能差距在缩小。”

3

红杉和高瓴的王者之争

在红杉和高瓴“阴影”之下,甚至有机构内部例会的议题甚至包括如何与红杉、高瓴抢项目。

殊不知王者之间也存在竞争和较量,存在着“排他”现象。

据业内人士介绍,红杉和高瓴的相关人员在看项目时,如若知晓另一方也在关注此项目,大概率会放弃该项目。

据悉,红杉和高瓴,当前对项目争夺的激烈程度前所未有。在项目的抢夺上,两者常常“争先争大”。

而争夺战中,谁先投中,谁占股多成为衡量标准。

上海一家FA(财务顾问)向老虎财经表示“红杉、高瓴会相互竞争,某家进来了就不希望另外一家也进来。比如红杉先投了,红杉就不太希望高瓴也进,当然你也会看到有的项目两家都进来了,但一般来说还是不希望对方也进来的”。

在决策速度上,该人士表示“拍板快不快还是看氛围,如果抢的激烈会开绿色通道”。

据了解,同一赛道中2家优质企业,当红杉投了其中一个,FA会特意将此信息传达给高瓴,高瓴也常会齐头并进投资另一个。

因为子弹充裕,头部机构下手很快。无形之中,投资周期大大缩短,投资节奏大大加快。据媒体介绍,过去投项目以周为周期,如今则以天为周期。

于是,值得思考的是,王者相争,对于非头部机构而言,究竟是殃及池鱼还是渔翁得利?

每天一个话题,引起你的深度思考

很多人都对金融圈充满着向往,因为在这里“很赚钱”。中金公司人均年入百万上了热搜,想不想知道百万年薪的工作是一种什么样的体验?

上一篇:周期股单日蒸发近3000亿 “聪明资金”调仓路线曝光

更多"资本圈也在内卷:高瓴、红杉“垄断”进行时"...的相关新闻

每日财股

- 每日财股:中国电建(601669)

投资亮点: 1)全球最大工程设计企业,水利电力建设一体化能力和业绩居全球第一;...[详细]