中国资产重估或进入第二阶段 这两大视角解析后续走势

近日港股的走势可谓引市场关注。起初市场受益于政策利好,恒生指数在10月7日一度上涨至23000点上方,但随后市场出现震荡回落。该指数今日截至发稿跌0.42%,报21163.03点。

对此华泰证券指出,924政策组合拳驱动的中国资产重估行情,已迈入第二阶段政策验证期,一是验证增量财政政策的部署,二是验证存量政策对地产销售止跌回稳的效力如何,最终落脚点为信贷企稳。

行情节奏由政策拐点期过渡至政策验证期

从过往规律经验来看,持续性的权益资产价值重估行情,常有政策拐点、政策验证、盈利驱动三阶段,分别对应信用周期的预期企稳、拐点确认、持续上行。三个阶段中,微观资金面特征分别呈现,交易型资金主导、配置型资金主导、交易型和配置型资金共振。

以2019年为例,19年1-2月,中美贸易磋商释放积极信号,叠加民营企业融资政策转宽,中国资产“重估”行情启动,这一阶段,个人投资者和杠杆资金推动指数快速上涨。

2019年4月,一方面,监管引导过热的个人投资者及杠杆资金情绪降温,另一方面,以M1-M2剪刀差、新增社融等衡量的信用周期指标止跌回稳,价格周期拐点有望在年内出现的预期逐步形成,市场由前期的快涨转变为震荡上行,增量资金主要来自于外资及内资机构资金。

2020年7月,伴随着中美共振式货币+财政宽松,信用周期由平稳运行转向快速上行,市场开始计入价格水平及企业盈利强复苏预期,行情迈入第三阶段,此时,个人投资者等交易型资金、内外资机构等配置型资金,共振式地涌入资本市场,行情上行斜率再次加快。

回到本轮中国资产重估行情。以10月8日为分界,9月24日至10月8日,政策拐点确立,交易型资金的快速涌入,成为指数单边做多力量,短线资金的过热情绪在长假后第一个交易日到达顶峰,10月8日单日,融资资金净流入1075亿,两融成交占比接近12%,以小单估算的个人投资者净流入1100亿,在过热风险“初露苗头”时,业界人士适时引导市场降温,标志着行情阶段的转换。

震荡运行方向取决于信用周期能否企稳

对此华泰证券认为,高斜率的估值修复结束后,行情震荡运行的方向,取决于信用周期能否在政策组合拳带动之下由下行趋势转向企稳阶段,类似于19年4月之后。信用周期的改善,依靠货币政策、地产政策、财政政策共同驱动,“924”政策组合拳以来,货币与地产政策的部署已渐次落地,进入政策效力验证阶段,因此,投资者,尤其是近期开始重新关注中国资产的外资主动配置型投资者,将目光集中于财政政策的部署。

投资者对财政的关切具体体现在三个方面:

中央政府加杠杆的意愿如何?此点在10月12日财政部新闻发布会(后文简称“发布会”)上得到肯定的答复——“中央财政还有较大的举债空间和赤字提升空间”。

短中长效财政机制的部署是如何的?本次发布会重点强调了长效机制,拟加力支持地方化债、发行特别国债支持国有大行补充核心一级资本;在年内财政开支“补缺口”等短期举措方面,发布会提到“中国财政有足够的韧劲,通过采取综合性措施,可以实现收支平衡,完成今年预算目标”。

财政开支投向结构如何?发布会重点谈到了化债、地产收储和部分民生部署(高等教育等),其余投资者较为关注的消费领域(生育/低收入群体等方面)的潜在部署则有待进一步政策观察。

总体而言,10月12日财政部发布会肯定了财政积极发力的决心,就政策细则问题而言,需进一步紧密跟踪10月下旬或11月上旬召开的人大常委会议。若财政、货币、地产政策能够形成较为强力的联动式配合,则信贷企稳可期,市场震荡中枢有望向上抬升。

市场结构或由普涨走向分化

尽管指数高斜率的阶段过去,但在市场热度回归之后,板块结构性的机会相比于此前可能更为活跃,板块分化可能在这一阶段加大。

同样以2019年为例,2019年1-2月市场底部启动时,无论是A股还是港股,市场均呈现主要板块共振式上涨的β型行情,主要板块间的行情趋势差异相对较小,但迈入第二阶段政策验证期(信贷企稳期)后,主要板块开始呈现大分化走势,2019年4月至2020年6月,行业估值分化系数从历史中枢水平上升至历史高位,其中,A股TMT板块、A股消费、港股互联、港股医药板块延续并扩大了此前的强势表现,而A股金融、周期、稳定,港股高股息、大众消费板块则表现相对乏力。

两大视角分析后续的走势

当前行业估值分化系数已从历史低位回归至常态区间下沿,若本轮行情能够在信贷企稳的加持下,迈入震荡上行的趋势中,则或可预见,板块间的估值分化有望进一步拉大。因此,关注的核心问题是,从中美宏观因子和微观盈利估值匹配,两个视角来看,A股及港股中国资产中,哪一些板块有望在重估行情第二阶段“乘胜追击”,哪一些投资主线值得重点把握,在下文中将依次展开分析。

宏观视角,三大交易或交织演绎

尽管美国大选等低预测度变量仍存,华泰认为中期内有三个具备“相对能见度”的交易机会值得深挖。

第一,降息交易,随着美债利率来到4%,海外贴现率向中性位置回归的判断胜率提升,医药及港股互联网板块等美债利率敏感型+盈利预期改善型行业或受益。

第二,景气交易,三季报期来临,投资者聚焦业绩,中国G端与海外B端加杠杆的交集品种——中游资本品,既受益于设备更新或新基建投资,受益于外需上行,其中工程机械、工控自动化、电网设备、光通信景气上行趋势突出。

第三,政策交易,若市场震荡中枢向上,信贷复苏不可缺席,地产链及内需消费或有风险溢价重估机会。

微观视角,借国际比较寻找盈利估值错配

9月下旬以来,主动配置型外资连续两周净流入中国权益资产,结束了此前长达15个月的持续净流出。外资配置盘对中国资产的关注度回归,意味着中国核心资产有必要置于全球估值框架下重新审视。

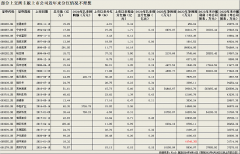

华泰证券以中国和海外龙头的前向12个月PB-ROE框架衡量:在经过了第一阶段估值修复后,中国红利类资产与海外估值接轨,而互联网、医药、地产链、内需消费、出口链整体较海外可比龙头仍均具备显著性价比,其中电商、医疗器械、消费建材、啤酒、纺服性价比尤其突出。此外,若从自身纵向公募筹码和估值水位来看,地产链、内需消费、医药公募筹码分位数较低且盈利改善预期计入程度不高。

配置建议

就AH相对性价比而言,华泰证券维持港股略胜A股的判断,基于港股盈利预期趋势较A股占优,三季度以来前者盈利预期持续上修(受互联网、高股息及医药板块推动),后者仍在下修(9月以来下修斜率放缓),AH溢价处于合理区间靠上位置。

板块方面,基于前述分析,华泰证券建议投资者关注四大投资主线:降息交易,首要受益板块为医药及港股互联网;景气交易,突出方向为设备更新/新基建+外需上行双向驱动的中游资本品(工程机械、工控自动化、电网设备、光通信);政策交易,地产链;盈利估值错配,国际比较及纵向比较均有性价比的地产链、内需消费、医药。

下一篇:年度信披考评出炉!471家公司达到“连A+百亿”门槛 577家公司遭

更多"中国资产重估或进入第二阶段 这两大视角解析后续走势"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]