外资押注中国的“另类”视角

民生宏观认为,从期权市场上看,本轮行情最大特点就在波动率和资产价格从底部共振上升,代表市场积极的看涨情绪。10月7日波动率期限曲线更高、短期更陡,曲度曲线更高也更右倾,因此,节后(10月7日)较节前海外市场对中国资产的看涨情绪是更浓厚的。

外资可能不是主力,但是外资观点的影响力一直在。这可能是A股市场的一大特征,那么如何跟踪外资的观点?目前主要有两个渠道,一是追踪外资跨境流动的情况,二是跟踪外资机构的观点发声。不过两者都有一个缺点,滞后。在此我们从一个另类的角度来更加及时、立体地跟踪外资对中国市场的观点——期权市场。

期权是一个多维度的工具,能够剥离出市场参与者对于资产更加立体的信息,我们以一支海外受欢迎的中国股票ETF的期权为例:

FXI(iShares China Large-Cap ETF,安硕中国大盘股ETF),主要追踪富时中国50指数,包含港股市值最大的50支股票(图1和2);

为了便于理解,我们选择期权波动率和资产价格、波动率期限结构和曲度,以及持仓和成交情况三个维度来看看本轮行情有何不同:

本轮行情最大的特点就在波动率和资产价格从底部共振上升。期权的波动率一定程度上代表了投资者对于未来资产价格波动范围的预期,而当两者共振上涨时则代表了市场积极的看涨情绪——期权交易量的大增,即使波动率上涨带来期权费用上升,投资者依旧青睐于买权(call)来博取短期上涨,而此时要做空的成本和风险都是极大的。进一步从图5,我们可以看出:

截至10月7日,市场对于大盘股的追捧热情依旧高涨。FXI波动率上升迅速,而且已经明显超过2022年放开行情时期。

市场是否会出现第二阶段的缓涨是值得关注的。一般而言,FXI的上涨伴随着期权波动下降,一方面有风险溢价回落的因素;另一方面,投资者在可持续牛市的预期下,可能会从第一阶段的买call,转向卖期权(比如卖put)来增厚收益,而此时的组合会变成波动率下降,资产价格缓涨。这可能也是当前政策调控预期的重点,适当降温、但不能“失温”。

市场短期的亢奋同样体现在期权波动率的期限曲线和曲度上。一般而言,与债券期限曲线类似,期权波动率的期限结构也会是期限越长,波动率越高,毕竟时间越长、不可控因素也越高。

不过,正因为现实中存在的各种事件扰动和冲击,导致波动率期限曲线出现各种不规则的形态。如图6,就是典型的短期内市场情绪和波动较大的例子。

而要确定情绪的波动是正面还是负面就要借助于波动率的曲度曲线。曲度曲线体现的信息是call和put谁更贵?以横轴50D(平价期权,行权价格等于标的资产的市场价格)为分界,左边对应的put“价格”,右边则是call——波动率越高,价格也越贵。因此,向右上方倾斜的曲度曲线代表的就是call的价格更贵、买call的投资者更多,自然也就代表市场是看涨的。

综合图6和7两幅图,我们比较了9月30日和10月7日(最新)两个时点的曲线,我们看到10月7日波动率期限曲线更高、短期更陡,曲度曲线更高也更加右倾,因此我们可以得出结论:相较节前,节后(10月7日)海外市场对于中国资产的看涨情绪是更加浓厚的。

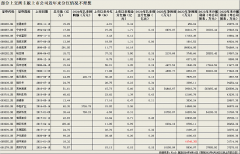

知道情绪的方向之后,我们自然想知道市场预期的涨幅到底有多大?那么我们可以借助于相关期权的持仓和成交量的行权价分布。对于看涨期权的买入方而言,行权价格代表的是标的资产在期权到期前、至少能到达的预期价格水平(不考虑购买极度虚值期权、“摸彩票”的投机者),以即将于2024年10月11日到期的FXI期权为例(如图8和9):

持仓量代表静态的预期。10月7日FXI最新价格为36.69,最多看涨持仓的行权价为37,预期至本周五至少还有0.84%的涨幅。

成交量用来代表边际的动态预期。说明有部分投资者在边际上调整预期,最多看涨成交的行权价格是41,对应至本周五至少还有11.8%的涨幅。

综合以上分析,我们可以大致描绘出10月7日海外投资者预期的一个基本轮廓:比节前更加浓厚的看涨情绪,认为本周余下的时间内,中国大盘股还能上涨0.84%,部分交易者有更大的期望。

当然以上信息是基于10月7日的数据,而10月8日整体中国股市的表现波动较大,我们也会持续追踪这对于后续市场心态有多大的影响。往后看,我们当然更加期待政策能把控好预期的度,让市场进入牛市更加可持续的第二阶段。

本文作者:邵翔(S0600523010001),来源:川阅全球宏观,原文标题:《外资押注中国的“另类”视角(民生宏观邵翔)》

更多"外资押注中国的“另类”视角"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]