退市新规亮剑 百股游走退市边缘

近日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》,总共有九条,被称为新“国九条”。在新“国九条”“1+N”政策指引下,证监会发布配套文件,其中最受关注的是《关于严格执行退市制度的意见》的指导意见(以下简称“《退市意见》”)。

《退市意见》发布后的头两个交易日,“微盘股暴跌”成为关键词。4月16日,证监会上市公司监管司司长郭瑞明就退市新规、适用范围等作出了明确解释,其强调本次退市指标调整旨在加大力度出清“僵尸空壳”“害群之马”,并非针对“小盘股”。在标准设置、过渡期安排等方面均做了稳妥安排,短期内不会对市场造成冲击。这为部分投资者吃下了“定心丸”,4月17日,万得微盘股指数涨超9%,小盘股迎来大幅拉升。

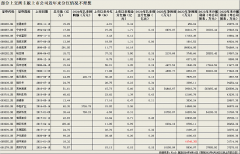

根据证监会的测算,沪深两市明年适用组合财务指标触及退市的公司家数预计在30家左右;明年可能触及该指标并实施退市风险警示的公司约100家,这些公司还有超过一年半时间来改善经营、提高质量,2025年年底仍然未达标准,才会退市。市值指标方面,沪深两市当前仅4家主板公司市值低于5亿元,科创板、创业板暂无公司接近3亿元市值退市指标。

围堵财务造假

允泰资本创始合伙人付立春强调,市场化注册制里相对薄弱的一环就是退市,补退市短板,有助于市场的新陈代谢和优胜劣汰。

与发达国家资本市场相比,A股退市率相对偏低。Wind数据显示,1999年至2019年,20年间仅有60多家公司被强制退市。随着退市制度不断加码,2020年以来,已有135家公司退市。

此次退市制度改革,进一步严格强制退市标准,对重大违法强制退市、财务类退市、交易类退市、规范类退市等四类退市指标优化完善,科学设置重大违法退市适用范围,严格没有投资价值公司的认定标准,同时拓宽多元退出渠道。

“这次改革调低了财务造假触发退市的年限、金额和比例,将现有的连续2年造假金额5亿元以上且超过50%的指标,调整为1年造假2亿元以上且超过30%、2年造假3亿元且超过20%、连续3年及以上造假,目的是有力遏制财务造假。”谈及重大违法类强制退市政策制定,郭瑞明在政策解读发布会上如是介绍。

本次改革增加了三种规范类退市的情形,分别为资金占用长期不解决导致资产被“掏空”、多年连续内控非标意见、控制权无序争夺导致投资者无法获取上市公司有效信息。同时适度提高主板亏损公司营业收入退市指标,淘汰的是缺乏持续经营能力的公司,适当提高主板市值指标,引导推动上市公司提高质量和投资价值。

谈及《退市意见》亮点,南开大学金融发展研究院院长田利辉向《中国经营报》记者表示,退市新规的亮点主要集中在强制退市标准严格化、退市渠道多元化、市场效率提升化和信息披露透明化。新规对财务造假等重大违法行为设定了更为严格的退市门槛,强化了市场的法治化和规范化。除了财务类退市,还增加了交易类、规范类、重大违法类等多种退市情形,使得退市机制更加全面。新规简化了退市流程,取消了暂停上市和恢复上市环节,缩短了退市整理期,提高了市场的整体运行效率。新规要求上市公司提高信息披露的质量和透明度,增强市场参与者对公司情况的了解,保护投资者权益。

清退僵尸空壳

长期以来,“壳”资源的存在阻碍强制退市规则落地实效。

过去市场上的“壳资源”,其实很大一部分是充当“借壳上市”、恶意炒作的工具,导致市场出现了大量“炒小”“炒差”的投机现象。清华大学五道口金融学院副院长田轩指出,一方面,对市场正常交易秩序造成了严重干扰,甚至引起市场波动,损害了投资者利益。另一方面,严重削弱了退市执行力度,阻碍了市场优胜劣汰生态的形成,不利于资本市场整体上市公司质量的提升,更无法促进实体产业的发展。

对于过去三十年,我国退市数量相对较少的原因,田轩告诉记者,这主要是因为中国的强制退市标准相对宽松,退市执行不够严格,且流程仍需进一步简化。企业仍有空间规避退市,例如通过重整、控制权变更等手段进行“保壳”操作,导致真正退市的企业数量并不多。

在田轩看来,此次新规,进一步严格退市标准,强化对“僵尸空壳”企业的退市执行力度,尤其是对“借壳上市”行为严监管,对借着“壳资源”恶意炒作、操纵市场的行为精准出击,将大大降低“壳资源”的价值,重塑市场生态。

“退市新规实施方面要严格执行,对一些符合退市条件的公司一定要坚决退市,打击恶意‘保壳’行为,这样一些不死鸟会消失。因为大家看到新‘国九条’的威力,未来对这些恶意‘保壳’的行为,对于长期不分红的公司会严厉处罚,在当前的环境下,通过借壳上市乌鸡变凤凰的故事也基本告别了历史舞台,垃圾股的清理会推动价值投资成为市场主流的投资理念。”前海开源基金首席经济学家杨德龙认为。

不分红就退市系误读

退市新规实施在即,那些游走在退市边缘的绩差股的走势备受瞩目。

《退市意见》发布后的头两个交易日,低价股、壳资源、微盘股、亏损股等板块大幅走低。

“小盘股和ST板块的重挫,反映了市场情绪的传染。有些投资者担心绩差公司无法满足新的退市标准,用脚投票,从而导致股价下跌。但是,不少投资者不明就里,出现羊群行为和恐慌情绪,盲目抛售没有退市风险的绩优公司。机构资金能够接盘大盘股,但是小盘股一度跌幅过度。”田利辉认为。

退市新规中对于“造假金额+造假比例”的修订,体现了监管层对于财务造假行为的零容忍态度。同时,对于长期不分红的公司实施其他风险警示(ST),旨在推动上市公司合理回报投资者,提高公司治理水平。这在田利辉看来,退市新规可能会导致市场对绩差股的抛售,因为投资者担心这些公司可能触及新的退市标准。抛售绩差股是投资者用脚投票。君子不立于危墙之下,这是理性的体现,而非盲目的恐慌。

值得一提的是,本次股票上市规则修改,引入了分红不达标实施其他风险警示(ST)的安排,有人将其解读成不分红就退市,证监会连夜紧急回应,称该观点系误读。

郭瑞明强调,新规重点针对有能力分红但长期不分红或者分红比例偏低的公司。需要指出的是,ST不是退市风险警示(*ST),主要是为了提示投资者关注公司的风险。公司如仅因此原因被ST,并不会导致退市。满足一定条件后,就可以申请“摘帽”。

与此同时,规则设置的条件,充分考虑了科创板和创业板企业研发投入大,部分企业仍处行业发展早期的特点。对于研发强度大(最近三个会计年度累计研发投入占累计营业收入15%以上)或研发投入大(三年累计在3亿元以上)的企业,即使分红未达到上述条件的,也不会被实施ST。

据证监会对2020—2022年度数据的测算,沪深两市因分红不达标实施ST的公司数量仅有80多家。

对于推进“应退必退”的落实,田轩建议,进一步完善强制退市标准。将定量与定性标准相结合,增加交易所必要的自由裁量权,针对不同层级的上市企业设定相应的退市标准,并加强退市标准的可执行性。同时,应丰富并细化规范类退市指标,明确财务类退市指标中营业收入的具体扣除事项,增加通过财务操作进行“保壳”的难度。此外,可以引入会计师事务所对“摘帽”公司的后续经营及盈利水平进行持续考核。

更多"退市新规亮剑 百股游走退市边缘"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]