每种投资策略的终点都是短线投机

市场上主流的投资(投机)方法有很多种,每一种都有其特别适用的阶段,反之每一种方法也都有其将完全失效的阶段。

比如短线投机的集大成者龙头战法,其本质是对市场情绪的极致演绎,围绕市场情绪发酵最为强烈的热点题材(一般无需有可以形成闭环的基本面商业逻辑),短时间内将题材中涨势最猛的所谓龙头股爆炒5-10倍。

龙头战法在2018年大行其道,造就了无数一年3倍的大牛,但2019年4月份以后开始失效,并在基金抱团成为市场主角后几乎销声匿迹。那些一年3倍的大牛,没听说有几个成功守住了三年1倍,甚至有些资金在随后的两年中逐渐没有声音了。

2019年开始取代龙头战法成为主流投资策略的是价值投资,典型案例是2019年初买入贵州茅台或五粮液,持有两年至2021年初可以拿到5倍收益。

19-21年价值投资之所以可以大获全胜,其核心原因是A股经历了16-18年大熊市,核心资产的估值已经被压缩至历史极限低位,当时即使没有买白酒,而是买入招商银行、伊利股份、格力电器、恒瑞医药等相较茅台来说的次核心资产,都可以轻松取得普遍2-3倍的收益。

2020年下半年至2021年1月,随着核心资产赚钱效应愈演愈烈,无数的新基民加速申购公募基金,弹药充足的机构将核心资产抱团演绎到极致,硬是把A股最符合价值投资的标的公司们玩出了龙头战法的感觉。40倍的海天味业和金龙鱼,居然只处于主升浪的起点;白酒板块这么大规模的总市值,居然走出了题材股一样的板块集体连续涨停板。上帝欲让其灭亡必先让其疯狂,果然机构抱团也逃不出周期的轮回,2021年2月份阶段顶之后核心资产们已经经历了将近三年的大熊市,跌掉一半是最低配。。

2021年2月开始,景气赛道投资开始取代价值投资成为市场主流策略,不同于价值投资及其看中安全边际,景气赛道投资的核心思想是找到处于0-1阶段的高景气行业,沿着产业趋势最陡峭的方向赚极致成长的钱。

这其中最典型的是锂电、光伏等新能源赛道,与新能源同期被演绎的CXO,2022年的光伏新技术路线、钠电、一体化压铸,今年上半年的光模块、今年下半年的算力等,也都是典型的赛道投资。

景气赛道投资只要产业趋势判断正确,哪怕以相对较高的估值介入,依然可以取得不菲的收益。像宁德时代、阳光电源、特斯拉曾长期处于100多倍PE的阶段,在那个阶段买入他们最终都可以取得2倍以上的收益。

但沿着时间轴可以看到景气赛道投资也呈现越来越卷的趋势,同样是基本面的0-1,2021年的节奏是股价从开始酝酿上涨到主升浪结束需要历时一年多的时间,而2022年这个过程只有几个月,到今年呢,后续几年的产业趋势恨不得两周就给你涨完。

所以当下景气赛道投资的痛点也在于越来越短线投机化了,即便看懂了产业趋势,也很可能因为介入晚了几天而丝毫拿不到任何超额收益。

讲完过去四年多不同投资流派的更迭,最后开始上个价值。为什么每种投资策略最终都演绎成了短线投机?这其实是一个投资生态的问题。假设市场上有A、B、C、D四种投资策略,某阶段哪个策略最占优主要取决于认同哪个策略的新韭菜比较多。

新入市的韭菜中信奉A策略的比较多时,A策略就好用,新入市的韭菜中认同D策略的多时,D策略便更牛逼。而韭菜都是会成长为镰刀的,所以无论哪种策略,当新韭菜进来的速度开始慢于老韭菜成长为镰刀的速度时,就是这种投资策略开始失效时。

某种投资策略的镰刀达到一定规模时,想用这种策略赚钱必须以更快的速度发现目标投资对象并最快速度提前介入,极度内卷下导致了这种投资策略必然演化为短线投机。进入短线投机阶段后,某种策略离暂时退出历史舞台就不远了。

顺应上述基本规律,市场的主流投资策略就在A-D之间不断的切换和轮回。

上一篇:A股投资者结构十年之变:散户持股比例降至新低 机构类别多规模不

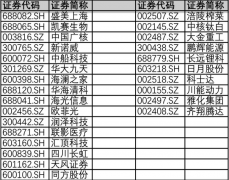

下一篇:TMT方向涌现多只牛股

更多"每种投资策略的终点都是短线投机"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]