首份上市券商半年报出炉!二级市场“冷热交织” 什么原因?

二级市场的冷暖反映在券商半年报中。

8月4日国海证券发布2023年半年报,业绩显示,公司上半年营业收入20.77亿元,同比增长23.34%,归母净利润3.9亿元,同比增加61.68%。

首份上市券商半年报的多个细节体现出今年上半年二级市场回温。券商中国记者注意到国海证券上半年新开客户数同比增长超过六成,累计新开信用账户客户数翻倍增长。同样,受益于二级市场回暖,国海证券自营收入大增。

不过,无论是成交额方面,抑或购买基金/资管产品方面,数据显示投资者仍谨慎入市。今年上半年,国海证券金融产品代销收入出现同比减少,另一方面公司资产管理业务及国海富兰克林基金也出现业绩下滑。

截至8月1日,已至少有29家券商(含上市券商及非上市券商)披露业绩快报、预告或未经审计半年报业绩,有16家券商净利同比预增、5家券商扭亏为盈、3家亏损缩小。有非银分析师测算,上市券商今年上半年归母净利润预计增长超过20%。

冷热交织:投资者开户活跃但成交额下滑

今年上半年,A股市场热度呈现由热到冷的局面。年初,在“强预期、强现实”的行情下,市场呈现普涨;但到了年中,市场进入“弱预期、弱现实”的状态。

作为首家披露半年报的上市券商,国海证券数据亦展示出市场的冷暖情绪。

半年报显示,国海证券经纪业务新开客户数量在上半年突破20万户,新开客户数同比增长64.71%。显示出一方面投资者相对乐观的情绪,另一方面国海证券构建一体化获客活客体系的有效性。

基于国海证券打造买方投顾体系,完善私享投顾、组合投顾、内容投顾、工具与智能投顾等产品谱系,公司今年上半年新签约投顾资产规模同比增长57%,投顾业务收入同比增长148.35%。

在信用业务方面,开户同样踊跃。国海证券上半年累计新开信用账户客户数同比增长达到151%。公司表示,上半年调动分支机构积极性,实施差异化营销策略,多措并举做大优质基础客群,两融业务规模、市占率、开户数实现稳步提升。

尽管开户数据及新签投顾资产规模数据十分可观,但投资者观望情绪浓厚,成交额相比去年同期减少。

根据半年报,上半年国海证券的A股成交金额为7034.03亿元,同比下滑4.89%。下滑态势与市场整体情况基本一致。据悉,上半年A股二级市场股票成交额111.26万亿元,同比下降2.60%。

这也导致券商的经纪业务收入实际上下滑。2023年国海证券的证券经纪业务上半年实现营业收入1.96亿元,同比减少35.14%。

而信用业务出现收入增长,上半年收入1.86亿元,同比增长10.18%。

冷:代销收入及基金管理规模双双下滑

但在金融产品购买方面,投资者相对谨慎。记者从首份券商中报注意到,无论是代销收入还是基金管理规模,数据不及去年同期。

首先,在金融产品代销方面,以国海证券为例,公司上半年代理销售金融产品业务实现营业收入1383.58万元,相比去年同期的1533.65万元下滑近10%。

不过进一步来看,相比去年同期,基金销售总额的大幅提高以及“其他”产品销售总额的大幅减少,或显示出国海证券在产品货架上调整打法。数据显示,基金产品的代销总额增长18倍,净收入同比上升61.02%至632.63万元;但“其他”产品却出现销售总额的滑坡(同比减少89.27%),导致相应代销净收入减少。

第二,从金融产品的生产端看,国海证券的资管板块和公募基金板块,均呈现业绩下滑。

数据显示,国海富兰克林基金今年上半年公募基金资产管理规模为727.62亿元,相比去年同期曾创历史新高的数据811.39亿元,同比减少10.32%。业绩方面,国海富兰克林基金上半年实现营业收入3.37亿元,同比减少9.49%;净利润9846.59万元,同比减少24.07%。

资产管理板块,国海证券资产管理业务的受托资产管理规模为682.42亿元,相比去年同期的638.20亿元增长,其中主动管理规模同比增长55.80%,体现出投研能力的提升。但在收入方面,资产管理业务实现营业收入8419.48万元,而去年同期为9407.26万元,同比减少10.5%。

热:自营业绩翻倍增长

作为证券市场的交易方之一,受益股票市场及债券市场活跃度提升,证券公司的自营业务大幅增长。

据华西证券分析师表示,今年上半年上证综指和创业板综涨幅依次为3.7%、5.7%,分别大幅好于去年同期的-6.6%、-15.9%。债券市场表现走牛,今年上半年中证全债上涨3.00%,大幅好于去年同期的1.9%。

若以“投资收益-对联营企业和合营企业的投资收益+公允价值变动收益”来统计自营业务,国海证券今年上半年自营收益为4.63亿元,相比去年同期的1.76亿元,同比大幅增长163%。

从披露的前十大证券投资持仓情况来看,截至上半年末,国海证券主要持仓金融债或政策性金融债,这两类债券期末账面价值合计67.67亿元。

公司表示,上半年权益投资业务通过寻找个股和行业阿尔法的方式提高投资收益率;固定收益投资业务加强精品投研能力建设,提升波段投资投资能力,寻找市场收益率下行的投资机会,同时加大利率中性策略、期权期货波动率量化中性策略的实施力度,提升非方向性策略盈利贡献。上半年债券投资回报率持续优于市场同类产品1/4水平。

谈及下半年,国海证券表示,权益投资业务将挖掘成长赛道和国央企估值重估等市场机会。固定收益投资业务将把握宏观基本面和财政货币政策的跟踪和研究。另外,公司将继续加大中性策略的投资力度,择机扩大股指期权、期货波动率量化中性策略规模;把握大类资产的波动,加强对市场的跟踪分析,积极寻找投资机会。

分析师预测行业上半年业绩增长逾20%

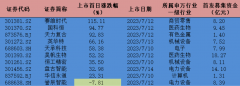

截至8月1日,已至少有29家券商(含上市券商及非上市券商)披露业绩快报、预告或未经审计半年报业绩,呈现业绩普遍上涨态势。其中有16家券商净利同比预增、5家券商扭亏为盈、3家亏损缩小。

信达证券分析师王舫朝表示,从已披露的半年报业绩预告看,多家券商业绩显著增长,多由自营收入同比回升贡献,“在此背景下我们维持之前全年行业增长25%的判断。”

据华西证券非银团队测算,上市券商上半年营业收入约2528亿元,同比增约25%;归母净利润约918亿元,同比增约24%。

该团队谈到,其中经纪、自营、利息、投行、资管业务收入分别约为550亿元、1109亿元、218亿元、240亿元、201亿元,变化幅度分别同比-6%、139%、-22%、-8%、-10%。

华创证券徐康团队此前表示,预计上半年上市券商净利润808.1亿元,同比增长12.9%,其中预计自营业务收入为877.5亿元,同比增长89.6%,修复推动上半年业绩成长。

更多"首份上市券商半年报出炉!二级市场“冷热交织” 什么原因?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]