询价机制出新规 “抱团报价”现象能否解决?

作为注册制改革的关键环节之一,IPO询价机制一直备受市场各方关注。

9月18日,证监会针对实践中出现的部分网下投资者重策略轻研究,为博入围“抱团报价”,干扰发行秩序等新情况新问题,在加强发行承销监管的同时,对《创业板首次公开发行证券发行与承销特别规定》(以下简称《特别规定》)进行适当优化。

证监会此举皆因近期的新股发行中,抱团压价等现象再度频发。譬如在正元地信的询价阶段,其网下发行询价在剔除无效报价后,报价区间为1.97元到28.12元,除了最高的28.12元报价,其余报价均在3元以下,而此次发行价1.97元的申购数量占总的申购数量的比例高达93.58%。又譬如读客文化,更是以1.55元/股的发行价创下创业板开板以来的最低发行价纪录。

出现这样超低发行价的根本原因,或在于注册制下IPO询价机制的失灵,机构投资者利用新股询价漏洞进行博弈,争取利益最大化。

发行价压得越低,上市后股价涨幅越大,这种无风险收益越丰厚,此举甚至被部分媒体认为“机构在割上市公司的韭菜”。低价发行,上市后股价暴涨,在发行价压低到下限、二级市场又暴涨的情况下,机构投资者就会赚得盆满钵满。

“恶意压价的行为同时损害了三方利益,发行人、投行、二级市场投资者都很难受,最大的获益者无疑是询价机构。”某券商投行人士表示,低价、低于行业平均市盈率发行新股,对新股公司而言肯定不是好事。发行价过低导致募资额不达预期,上市后的募投项目进展可能也因此不及预期,进而直接影响公司未来的业绩。

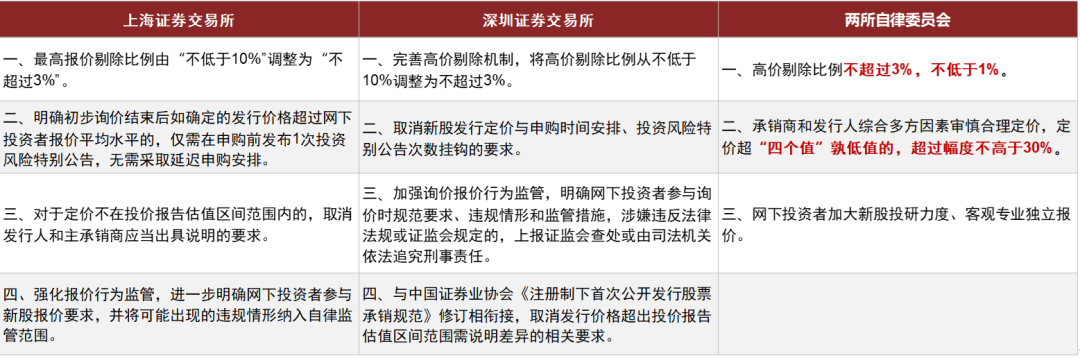

对于恶意抱团报价等行为,8月6日至9月5日期间,证监会就修改《创业板首次公开发行证券发行与承销特别规定》部分条款向社会公开征求意见。8月20日,沪深交易所即展开落地细则意见的征求,其中包括三大变化:一是调整最高报价剔除比例;二是调整“四个值”(即网下投资者有效报价的中位数和加权平均数、五类中长线资金有效报价的中位数和加权平均数四个值))定价要求;三是强化报价行为监管。

据证监会〔2021〕21号公告,将《特别规定》第八条修改为:“采用询价方式且存在以下情形之一的,发行人和主承销商应当在网上申购前发布投资风险特别公告,详细说明定价合理性,提示投资者注意投资风险:(1)发行价格对应市盈率超过同行业可比上市公司二级市场平均市盈率的;(2)发行价格超过剔除最高报价后网下投资者报价的中位数和加权平均数,剔除最高报价后公募基金、社保基金、养老金、企业年金基金和保险资金报价中位数和加权平均数孰低值的;(3)发行价格超过境外市场价格的;(4))发行人尚未盈利的。”

《特别规定》修改的总体思路是平衡好发行人、承销机构、报价机构和投资者之间的利益关系,兼顾发行承销过程的公平性与效率。本次修改《特别规定》第八条的规定,取消了创业板新股发行定价与申购安排、投资风险特别公告次数挂钩的要求;删除累计投标询价发行价格区间的相关规定,由深圳证券交易所在其业务规则中予以明确。上海证券交易所同步修改了科创板业务规则,取消科创板新股发行定价与申购安排、投资风险特别公告次数挂钩的要求。

值得注意的是,科创板股票公开发行自律委员会(简称为科创板自律委)和创业板股票发行规范委员会均就促进股票发行承销规则修订实施平稳过渡提出三大行业倡导建议。

附图沪深交易所修订科创板、创业板股票发行与承销相关业务规则

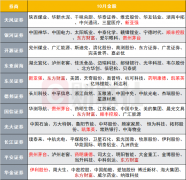

此外,中证协也发布了三项自律规则,加强新股发行报价管理。其中特别明确了网下投资者分类评价的标准,并设置关注名单、异常名单、限制名单、精选名单四类对投资者加强管理,被列入异常名单和限制名单期间,网下投资者所管理的所有配售对象均不得参与科创板、创业板、主板等板块相关项目的网下询价及配售。

据中金点睛发布的《投行定价权提升,注册制网下打新影响几何?》,本次规则调整,可能对新股发行、申购行为和收益将带来以下影响:发行节奏平稳、上市初期涨幅回落、参与账户数量短期无显著变化、入围率有所下降、整体中签率稍有回升,进而带来打新收益贡献下滑。

数据显示,2019年、2020年注册制上市公司中,发行市盈率低于23倍企业分别占比1.49%、7.5%。而2021年1~8月的注册制上市公司中,有109家企业发行市盈率不到23倍,市盈率低于23倍的企业占比高达47.59%。

那么,沪深交易所征求意见的IPO询价新规能否阻止询价机构的“抱团报价”或让“抱团报价”走向解体呢?

《特别规定》出台后,今年9月份的注册制上市公司中,19家企业发行市盈率不到23倍,占比仍有59.38%。

据《九派新闻》文章观点,IPO询价新规出台后“抱团压价”或依然会存在,只是类似于读客文化这种极端报价或许会有所减少。究其原因在于,IPO询价新规并没有触碰到询价机构的切身利益问题。新股发行份额中的绝大多数都流向了询价机构。如此一来,新股发行价格越低,询价机构承担的风险就越小,新股上市后的获利就越多。

而从IPO询价新规来看,显然并没有触碰到询价机构的切身利益问题。作为一项制度也不应该一味引导市场报高价,而是应该由询价机构来作出自己独立的判断,既可以报高价,也可以报低价,关键是报价要规范。也正因如此,故而并没有触碰到询价机构的切身利益问题。因此,基于对自身利益的维护,询价机构的压价还是不可避免的,很明显,因为大家都是利益共同体,谁报了不一样的价格就意味着出局,在丰厚的回报前谁也不傻。

所以,IPO询价新规并不能从根本上解决询价机构“抱团报价”问题。而要解决这个问题,IPO制度包括IPO询价制度需要进一步加大改革的力度。比如在新股网下询价环节引入竞价机制,切实触碰到询价机构的切身利益问题,动一动询价机构的奶酪,如此一来,询价机构就难以继续“抱团报价”了。

(文中提及个股仅为举例分析,不做买卖建议。)

上一篇:分红1800亿元 猛增50%!用基金来“养老”靠谱吗?

更多"询价机制出新规 “抱团报价”现象能否解决?"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]