标普纳“A”、富时扩容同日生效 外资涌入势不可挡 A股牛市已到?

9月20日,又到外资“定投日”。富时罗素扩容和标普道琼斯指数纳“A”同时生效,为市场带来百亿元外资集中涌入。此外,有消息表示,富时罗素有意于2020年9月就A股纳入因子进一步提升征询意见。

将带来被动资金51亿美元

据期货日报记者了解,自2018年6月MSCI宣布将A股纳入新兴市场指数以来,MSCI、富时罗素、标普道琼斯指数纷纷纳入A股,并正在逐步提升纳入比例,A股走向国际化的进程逐渐加快。

上个月末,富时罗素公布了其纳“A”计划中的第一次扩容,宣布将A股纳入因子从5%提升到15%,A股权重扩容了3倍。具体到指数成分调整上,富时罗素本次扩容新纳入87只A股,包括美的集团等大盘股14只、中盘15只、小盘50只,以及威尔药业等微小盘股8只。本次扩容将于9月23日开盘前正式生效。巧合的是,9月23日开盘标普道琼斯指数纳“A”也将正式开启。

标普道琼斯指数公司在北京时间9月8日凌晨宣布的信息显示,届时,将1099只中国A股纳入标普新兴市场全球基准指数(S&P Emerging BMI指数),其中包含147只大盘股,251只中盘股,701只小盘股,不含创业板股票,预计A股在其中所占权重为6.2%。

换言之,标普纳“A”、富时扩容都将在9月23日开盘前正式生效,共同为A股注入活水。

考虑到9月23日开盘前富时罗素扩容和A股纳入标普道琼斯指数同时生效,招商证券认为,被动增量资金或在9月20日收盘前集中流入。据测算,两者将分别带来被动增量资金约40亿美元和11亿美元,合计约人民币350亿元。

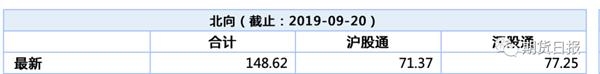

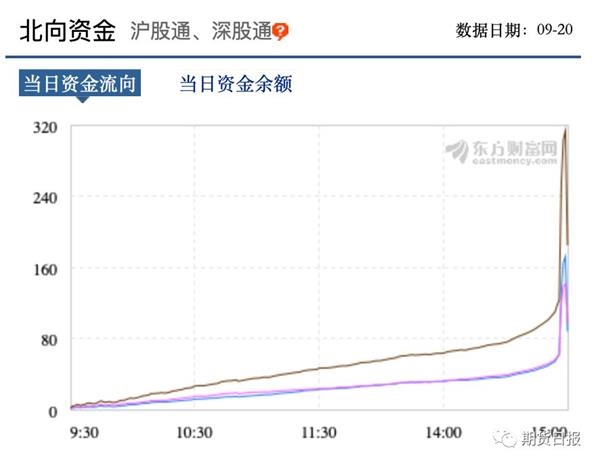

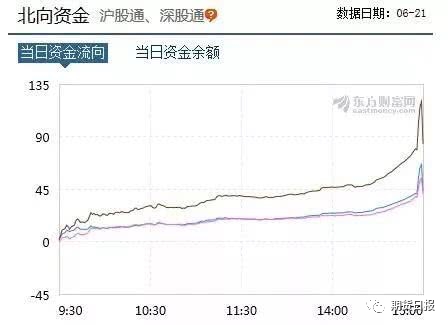

实际上,沪深港通近两天的北向资金的确呈现出持续净流入的状态。数据显示,仅9月20日,北向资金就净流入148.62亿元,仅次于2018年11月2日的173.85亿元,净流入量为历史次高。

昨日行情并未出现大躁动

历史经验,每次指数调整生效前,北向资金往往在尾盘大举扫货,形成一定程度的脉冲。

虽然本次纳入会带来350亿元的被动资金集中流入,这一资金量远远超过了此前任何一次外资集中纳“A”和扩容,但从9月20日的尾盘行情来看,却未出现过大躁动。

指数调整后的脉冲现象,据了解外资的mark to close交易策略,即交易价格要尽可能贴近收盘价有着很大的关系。据了解,在这种策略下,被动资金通常会选择在指数调整生效的最后期限进行配置。参考标普道琼斯和富时罗素此前公布的计划都是9月23日开盘后生效,这也就意味着追踪上述两大指数的被动资金要在前一个交易日,也就是9月20日(本周五)收盘前完成建仓。

实际上,在此前的MSCI两次扩容、富时罗素纳“A”时,调整生效的最后一日尾盘均出现了外资集中涌入、市场大幅波动的情况。

以2019年5月28日MSCI首次扩容正式生效的尾盘为例,当天北向资金在尾盘大举涌入MSCI成分股,净买额一度超过100亿元,从而带动A股转头向上,三大股指在尾盘集合竞价期间被大幅拉升,上证指数收盘直线翻红并站上2900点,仅集合竞价期间的涨幅就达到了0.65%。

这种“尾盘拉升”的异象让不少资金对6月21日A股“入富”生效时的尾盘充满期待。但有趣的是,无论是6月21日A股“入富”还是后来的8月27日MSCI第二次扩容生效,“尾盘大涨”的盛况再也没有出现。

6月21日A股“入富”,北向资金净流入超70亿元,但沪指却在快速拉升后急转直下,下跌了近0.3%。8月27日MSCI第二次扩容生效,北向资金净流入量一度在尾盘升至201.97亿元的天量,但在15:00收盘时北向资金的净流入量已经降至118亿元,也就是说,尾盘集合竞价成交时约有84亿元资金流出。

有业内人士向记者解释,这主要是因为有众多套利资金盯上了“生效日”。在MSCI首次扩容是尾盘大涨的经验下,不少套利资金会在生效日前提前埋伏,然后在生效日当天的尾盘拉升后获利了结,以博取短期收益。

至于9月20日略显平静的行情,市场认为或与此前北向资金提前建仓有关。据了解,进入9月以来,北向资金无视盘面波动,仅在9月17日小幅净流出5.18亿元,其余交易日均保持净流入态势。9月至今已合计净流入459.05亿元。尤其是近一周来,北向资金集中在尾盘买入的情况并不鲜见。

另一市场人士告诉记者,虽然对交易价格要求比较“苛刻”的被动指数基金,为使得交易价格尽可能接近收市价,达至最少的追踪误差,往往会在尾盘买入。但不排除其他的被动资金在达到要求时提前建仓,以平滑指数生效日前后的市场波动。

富时罗素相关人士表示,追踪指数的被动资金需要在本周五收盘后建好仓,但是通常会提前逐渐加仓,不用一定等最后收盘。

当然,放长眼光来看,无论是MSCI、富时罗素还是标普,外资流入A股的意义都远远不止被动资金对某一天尾盘的暴力拉升。其更大的意义在于,这将为A股引入上千亿元的长线资金,A股的国际化进程在不断加快,而外资的不断涌入也将对国内资本市场的发展以及投资风格起到深刻变化。

富时罗素或明年9月就进一步提升A股纳入因子征询意见

9月20日,在接受媒体采访时,富时罗素亚太区董事总经理、伦交所信息服务部亚太区负责人白美兰(Jessi Pak)表示,2020年富时罗素A股纳入的第一阶段三步将全部完成,届时A股在相应指数中的纳入因子将为25%。

按照富时罗素的计划,其纳入A股的第一阶段分三步完成。第一步已经于6月21日实施。9月20日收盘后,第二步纳入安排生效。生效之后,A股在相应指数中的纳入因子将从第一步的5%提升至15%。接下来到2020年3月,第一阶段纳入的最后一步第三步安排将生效,这一步完成后A股在相应指数中的纳入因子将进一步提升为25%。

而在2020年3月富时罗素纳入A股第一阶段三步完成之后,白美兰表示:“我们会留给市场参与者一些时间适应,可能会在当年9月开始就进一步提升A股纳入因子向市场参与者征询意见,即就纳入因子从25%提升至更高征询意见。”

不过,白美兰一再表示这一想法目前仍处于计划中,目前还不能确定最终安排。

格林大华期货金融研究中心经理赵晓霞认为,总的来说,A股是很有吸引力的市场,毕竟放眼全球A股的估值也是很低的,因此当外资有投资客观需求时,这一征询的通过可能性还是很大的。

至于第二阶段富时罗素纳A的步子是否会更大,白美兰表示,目前为止还没法给出确切的答案,“但富时罗素会基于中国市场开放进度重新评估A股市场准入,从而决定下一阶段的纳入安排”。

她同时表示,目前全球投资者对A股还有诸多期待。

例如,全球投资者期待外资持有个股的比例上限进一步提升,交易所方面关于外资持有比例的预警机制可以进一步改善。据了解,目前,港交所在陆股通中A股的外资持有比例达到26%时会进行预警提示,外资持有比例达到28%,港交所就拒绝接受买盘。但境外投资者认为,应该在更早的时候预警投资者,以便他们有充分的时间调整投资计划。

另外,投资者也希望有关方面解决“香港、内地由于假期差异带来的交易障碍问题”。通过QFII或RQFII投资A股方面,境外投资者期待可实现券款对付。此外,还希望有关方面允许境外外国投资者通过QFII或RQFII通道投资A股时,同时使用多个经纪人进行买卖交易。

虽然近期美元强势,资金有流出新兴市场的情况,A股市场也出现了一定程度的外资净流出。但在白美兰看来,这仅是因为投资者在这一阶段调整了对新兴市场指数的投资。考虑到投资者仍需要配置一定的新兴市场指数或其他相关产品来分散风险,她认为,资金流出新兴市场对A股的影响是可控的。

实际上,随着MSCI、富时罗素、标普道琼斯指数等指数巨头纳入A股,被动资金对于A股的配置也随之有所增加。至于主动资金,虽然其步伐相对较慢,但据白美兰了解,其对A股的兴趣也在增加。

白美兰告诉记者,下一步富时罗素计划设立更多的在岸指数,比如A股ESG指数和聪明beta指数都在计划中。此外,富时罗素还将基于客户需要来发行相关的A股指数。

赵晓霞表示,外资的流入将会抬升A股的估值,现在A股估值非常低,一旦有利好,很容易带来趋势性上涨行情。结合基本面,加上我国金融的对外开放,她认为A股很可能会因此开启一轮持续数年的牛市行情,“实际上,现在A股或已处于牛市初期”。

上一篇:想要年化收益10%甚至15%?A股或成未来十年最佳财富配置

下一篇:监管部门到底该不该关心股市涨跌

更多"标普纳“A”、富时扩容同日生效 外资涌入势不可挡 A股牛市已到?"...的相关新闻

每日财股

- 每日财股:昊华科技(600378

投资亮点 1、天科股份完成股东方资产收购,更名昊华科技再出发。2018年底,天科股份...[详细]