股市大幅反弹,这类基金却惨了 赎回压力陡增!

今年以来,A股市场快速攀升,在股票、权益类基金被资金抢筹的同时,货币基金、债券基金等固收类产品成为赎回的目标。

近日,多位业内人士在接受中·国·基·金·报·记者采访时表示,股市火热,债券基金、货币基金等固收类基金都遭遇了一定的赎回。数据显示,场内货基近一个半月净赎回接近500亿份,缩水超过两成。

股债跷跷板 债基赎回压力陡增

3月1日,上证综指报收2994.01点,与3000点关口只有一步之遥,至此年内涨幅已有20.05%,券商ETF、分级基金、各类绩优基金等权益基金赚钱效应显现。

与股市喜人的涨势相比,从去年延续而来的债券牛市则陷入犹豫,上涨乏力。数据显示,截至3月1日,中债总财富指数今年以来涨幅为0.54%。股市快速上涨期间,债市甚至出现调整,2月13日以来下跌了0.42%。

在股债市场走势切换之际,多位市场人士表示,股市快速上行,正在引发债券型基金、货币型基金等固收产品的赎回。

上海一位中型基金公司市场部总经理表示,在今年股市快速上涨、债市调整的跷跷板行情中,她所在公司旗下绩优权益基金规模增加了5倍多,但公司的纯债基金等则遭遇资金的赎回,银行、保险等资金都在赎回债券基金。

北京一家以固收业务为主的公募市场部人士也透露,“我司近期有1只二级债基被某大型保险机构赎回了一大笔,净赎回规模大约有几亿元。去年债市行情比较好,资金获利了结的情绪比较浓。而且近期股市攀升,资金的风险偏好也在上升。”

针对资金配置的这种走向,北京一位银行系公募固收业务总监分析,在今年社会融资规模扩张、经济刺激动作超预期的情况下,大家对经济好转、股市反弹的预期加大。股市估值处于低位,而债市牛市已延续了一年,两相权衡,加上近期股市的快速上涨,进一步催化了资金再配置的需求。“我们在投资上,要做好应对赎回的准备和流动性安排,避免资金迁移引发的流动性风险。”该固收业务总监说。

场内货基从高点缩水近500亿份

事实上,除了债券型基金外,货币基金同样也面临着资金净赎回的压力。

随着A股市场不断攀升,场内货基规模也在下台阶,从今年高点时的2200多亿份跌到1700多亿份,一个半月缩水接近500亿份。

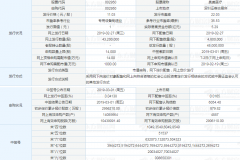

Wind数据显示,截至3月1日收盘,包含华宝添益、银华日利、建信添益等龙头产品在内的27只场内货币基金规模合计1765.93亿份,比2018年底时萎缩213.16亿元,降幅为10.77%;若是与今年1月中旬的短期高点相比,目前场内货基规模则减少了469.07亿份,缩水幅度达到20.99%。

从整体数据看,与去年底规模相比,有19只场内货基规模出现缩水,占比高达7成以上。货币基金、理财金H、华夏快线等3只场内货基规模萎缩幅度达到30%以上。华宝添益、银华日利、建信添益等货基龙头也都出现了不同程度的净赎回。

谈及场内货基净赎回的原因,北京一家大型公募场内货基经理分析,一是因为最近股市比较好,有着保证金现金管理需求的场内资金,自然会配置到更具赚钱效应的股票资产上去;二是由于企业类客户近期面临缴税等事项,市场资金面相对紧张,对整个场内货基市场的流动性也产生了一定的冲击,场内货基近期总体处于净赎回状态。

除了场内货基外,普通场外货基的情况也不容乐观。

北京一家中型基金公司华南渠道总监告诉记者,据她了解,近期场外货基赎回的也很多。在资金风险偏好上台阶以及股市赚钱效应刺激下,货基收益率无法满足客户的收益需求。“我听说很多基金公司的货币基金赎回压力都很大,”这位华南渠道总监表示,“渠道方面反馈,客户会对比产品的收益率,现在货基收益率处在低点,而股市赚钱效应比较好,一天的收益率甚至可以超过货基一年的收益,自然会吸引资金去调换配置。”

不过,也有公募人士表示,虽然近期权益基金销售情况好于去年,但他所在公司的权益基金也并未出现明显的大量申购,货基、债基申赎也比较稳定,固收类基金遭遇赎回可能只是局部现象,并没有形成蔓延成全市场的压力。

更多"股市大幅反弹,这类基金却惨了 赎回压力陡增!"...的相关新闻

每日财股

- 每日财股:国光股份(002749

投资亮点: 1、公司专注于植调剂行业30年,产品布局上种类最多,具有深厚的制剂配方...[详细]