上市公司股份回购细则十大看点:减持限售期延长至12个月

1月11日晚间,上海证券交易所和深圳证券交易所相继公布,正式发布实施《上市公司回购股份实施细则》。

新版细则自2018年11月23日起公开征求意见,根据收到的反馈意见,两家交易所对征求意见稿进行了部分修改。上交所的正式版本共有六章、60条,深交所发布的版本为六章、58条。

从内容上看,两家交易所的细则规定基本相同。对比征求意见稿,正式发布的版本在回购股份减持方面做出了更加细化和严格的规定,同时对已回购股份用途变更列出“负面清单”进行进一步规范。

上交所相关负责人重申,将强化回购自律监管,防范和严肃查处利用回购实施利益输送、内幕交易、市场操纵等违法违规行为,充分发挥新股份回购制度的正向作用,推动资本市场稳定健康发展。

深交所表示,将强化对回购交易以及特定主体买卖公司股份情况的监控,加强交易监察和信息披露监管的联动,发现异常交易行为后及时采取监管措施并向中国证监会上报异动线索,严厉打击内幕交易、操纵市场等违法违规行为,切实维护市场秩序,保障中小投资者利益,发挥回购股份制度积极作用。

澎湃新闻记者对细则进行梳理之后,总结出十大看点,以问答形式列出。

问题一:上市公司回购股份的条件是什么?

回答:细则第二章明确列出了四大条件。

第一,公司股票上市已满一年。

第二,回购股份后,公司具备债务履行能力和持续经营能力。

第三,回购股份后,公司的股权分布原则上应当符合上市条件;公司拟通过回购股份终止其股票上市交易的,应当符合相关规定并经交易所同意。

第四,中国证监会规定的其他条件

注意,如果上市公司回购股份是“为维护公司价值及股东权益所必需”,并为减少注册资本的,公司股票上市时间不需要符合届满一年的要求。

问题二:怎样的回购可以算是为维护公司价值及股东权益所必需?

回答:符合两种情况之一的,就可以算是为维护公司价值及股东权益的回购。一是,公司股票收盘价低于其最近一期每股净资产;二是,连续二十个交易日内公司股票收盘价跌幅累计达到30%。

上交所指出,为维护公司价值及股东权益进行的回购,是一种特殊情况下的“半被动式”回购,与其他情形的回购有所不同。允许该情形下出售所回购的股份,可以为其提供更为灵活的市场化手段,有助于这部分公司在紧急情况下更好地平衡股份回购和生产经营的资金需求,可以视为鼓励股份回购的必要制度尝试。

问题三:股份回购有无时间限制?

回答:有三类时间段内,上市公司不得进行股份回购。

一是上市公司定期报告、业绩预告或者业绩快报公告前10个交易日内;

二是自可能对本公司股票交易价格产生重大影响的重大事项发生之日或者在决策过程中,至依法披露后2个交易日内;

三是中国证监会和本所规定的其他情形。

问题四:股份回购的资金可以从哪里来?

回答:细则规定,上市公司可以使用五类资金进行回购。

第一,自有资金;

第二,发行优先股、债券募集的资金;

第三,发行普通股取得的超募资金、募投项目节余资金和已依法变更为永久补充流动资金的募集资金;

第四,金融机构借款;

第五,其他合法资金。

深交所介绍,在征求意见期间,收到了业界关于不得通过债务融资实施回购股份的建议。但这与证监会、财政部、国资委此前联合发布的《关于支持上市公司回购股份的意见》精神不符,因此未有采纳。

问题五:股份回购的数量有限制吗?

回答:有。细则规定,上市公司应当合理安排回购股份的数量和资金规模,并在回购股份方案中明确拟回购股份数量或者资金总额的上下限,且上限不得超出下限的一倍。

此外,每日回购数量也有要求。

每五个交易日回购股份的数量,不得超过首次回购股份事实发生之日前五个交易日公司股票累计成交量的25%,但每五个交易日回购数量不超过一百万股的除外。

问题六:回购的股份可以减持吗?

回答:可以,不过有严格的限制条件。

在征求意见稿中,两家交易所就针对回购股份的减持提出了6个月限售期、敏感信息窗口期不得减持、每日减持数量限制、减持价格申报限制及预披露等5项要求。

而本次正式发布的《回购细则》又新增了4项减持约束措施,从多个维度作出更严格的约束。

一是要求做到“有言在先”,为维护公司价值及股东权益所回购的股份,拟用于未来集中竞价出售的,公司必须在披露回购方案时就予以明确,否则此后不得再变更用于出售;

二是将已回购股份减持前的持有期,由6个月延长至12个月;

三是参照减持新规控制减持节奏,要求在任意连续90日内减持数量不得超过总股本的1%,以减少对二级市场的冲击;

四是要求公司将减持所得的资金用于公司主营业务。

问题七:回购股份如果减持,有无数量限制?

回答:细则明确规定,上市公司采用集中竞价交易方式减持回购股份的,每日减持的数量不得超过减持计划披露日前20个交易日日均成交量的25%,但每日减持数量不超过20万股的除外。在任意连续90个自然日内,减持股份的总数不得超过公司股份总数的1%。

此外,上市公司减持股份的价格不得为公司股票当日交易跌幅限制的价格,即不能以跌停板或涨停板上的价格进行减持。

问题八:新规如何防止公司及大股东通过减持回购股份变相“割韭菜”?

回答:一方面,正如前文提到的,细则已就减持的多个方面进行了严格规定。

另一方面,细则也从信息披露方面进一步强化特定股东减持的相关要求。

具体来看包括两点。一是公司为维护公司价值及股东权益进行回购的,考虑到回购事项首次披露时即可能对股价产生较大影响,因此将对上述特定主体限制减持的时点前移至公司首次披露回购事项时。二是进一步强化包括持股5%以上的大股东在回购期间的减持披露义务,要求公司在首次披露回购股份事项时,一并披露向董监高、控股股东、实控人、提议人、持股5%以上股东问询是否存在减持计划的具体情况,并根据回复充分提示减持风险。

此外,据上交所介绍,公司实际上无法利用出售已回购股份操纵利润,此前市场的相关担忧可能是没必要的。

因为,根据《企业会计准则》的相关规定,对股份回购、出售或注销应当作为权益的变动处理,不应当确认权益工具的公允价值。公司出售已回购股份所得如果高于原回购成本的,其差额并不能计入当期损益,应当作为权益性交易计入资本公积。有了前述制度安排和约束,公司想通过出售已回购股份来操纵股价和套利并非易事。

问题九:回购股份的用途披露之后可以更改吗?如果可以更改,是否会出现“忽悠式”回购的情况?

回答:细则指出,上市公司披露回购方案后,非因充分正当事由不得变更或者终止。不过,这并不意味着绝对不能变更回购股份的用途。

上交所相关负责人介绍,在征求意见中,有部分反馈意见指出,由于资本市场瞬息万变、外部环境不断变动,可能导致公司披露的回购用途发生重大变化,建议明确允许公司变更回购股份用途,增加灵活性。考虑到公司法修改决定将已回购股份的持有延长到3年,上市公司变更已回购股份用途确有客观需要,因此《回购细则》允许公司确有正当事由的,可以按规定对回购方案相关内容进行变更。

细则指出:“因相关法律法规、政策变化、自然灾害、回购方案已无法履行或者履行将不利于维护上市公司权益等原因确需变更或者终止的,应当及时披露拟变更或者终止的原因、变更后的内容,以及可能对公司生产经营、财务状况及股东权益产生的影响等,并应当按照制定回购方案的决策程序提交股东大会或者董事会审议。”

相比征求意见稿,正式版本相当于增加了变更回购股份用途的“负面清单”。具体包括:一是回购股份拟用于注销的,不得变更为其他用途;二是回购股份拟用于未来出售的,应当在一开始即予以明确并披露,否则不得出售。

问题十:新老划断如何界定?《回购细则》发布前上市公司已披露的存量回购方案是否需要适用新规?

回答:对于对于存量回购股份方案,在新规实施前未实施完毕的,后续实施应适用新规的一般规定、实施程序和信息披露等要求。

同时,交易所也给予了上市公司3个月时间明确存量回购股份方案的具体回购用途。《回购细则》施行前,不少上市公司披露的回购方案包含多种用途但未明确具体情况。为明确市场预期,公司应当在3个月内明确各用途具体拟回购的股份数量或者资金总额。

另外,上交所表示,公司如果确因遵守新规要求无法按期完成回购的,可以根据新规延长回购实施期限,以确保其有较为充足的回购时间完成回购,但需要按规定履行决策程序和信息披露义务。

上一篇:今日A股收盘播报:涨0.74% 收报2553.83点(2019.1.1)

更多"上市公司股份回购细则十大看点:减持限售期延长至12个月"...的相关新闻

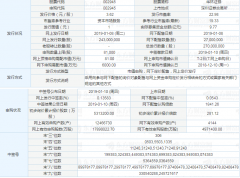

每日财股

- 每日财股:城地股份(603887

投资亮点 1、公司作为技术推进型企业,己经从事了十多年的桩基和基坑围护施工业务,...[详细]