券商认为A股可重点布局中游产业

由于CPI和PPI数据双双超预期走高,近期A股市场对于通胀上行、信贷扩张造成货币政策承压的担忧情绪也有所升温。不过券商分析师认为,由于“春节错月”、低基数效应等因素影响,通胀上行趋势仍然待考,通胀风险暂时无忧。而物价温和上涨短期利好股票市场,周期类行业率先受益。但近期反复活跃的周期性行情开始进入右侧,伴随着价格增长由上游逐渐传导至中游,未来一段时间或是“中游崛起”的黄金时期。

通胀温和利好A股

1月CPI继续走高,PPI虽然环比增速有所回落,但同比增速快速上行,一方面表明我国经济仍然处于平稳增长中,而PPI与CPI剪刀差的扩大也被认为有利于企业盈利的复苏,但是另一方面,这也引发了市场对于通胀上行、信贷扩张造成货币政策承压的担忧情绪。

兴业证券表示,1月CPI大幅抬升,“春节错月”或是主因,PPI同比继续上行,但环比涨幅放缓,或是受到上游涨价调控措施影响。考虑到2016年同期基数较高的原因,预计进入今年2季度之前,CPI同比数据大概率难以维持在当前高位,而可能出现明显回落。

国泰君安也指出,春节之后次月,食品和非食品价格环比一般都会下降,2月以来高频数据已显示蔬菜和猪肉价格双双回落,叠加去年2月为春节月,CPI基数较高,预计2月CPI将明显回落。PPI的低基数效应仍然存在,2月份仅翘尾因素就将达到6.4个百分点,预计2月PPI将继续回升至7%以上,但3月以后随着基数不断抬升,PPI涨幅将逐渐缩小。

市场人士认为,投资者无需对于通胀过于担忧,通胀上行趋势的持续性依然待考。长江证券就在研报中表示,全年来看,上半年通胀风险整体可控、下半年通胀压力将高于上半年,CPI同比全年中枢将上移至2.3%左右。拉长周期来看,兴业证券认为,核心CPI通胀自2016年呈现出不断上行的趋势,而今年1月核心通胀也进一步改善,这或受2016年国内地产、汽车、基建等政策刺激下,需求端复苏的影响较大。不过考虑到当前核心城市地产政策趋严,并且汽车优惠力度降低等因素的影响,未来需求高增长的持续性可能存疑,因此,未来核心通胀上行趋势的延续性也有待观察。

中信建投指出,目前的经济引擎依然停留在生产端,而且本质上并没有摆脱对价格红利的依赖,在周期运行的惯性格局下可能会再次催生一个针对周期品行业看短做短的窗口期,但这并不意味着风格转向和风险偏好能够全面修复。就中期趋势而言,去年11月底至12月初形成的顶部依然具备季度级别的顶部特征,制约市场反弹强度的内在因素是短周期运行到达顶部“左侧”。

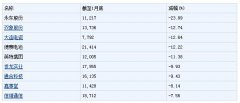

从周期到中游

在PPI与CPI剪刀差扩大短期难以弥合的背景下,企业盈利也将获得支撑,对应周期行业首先收益,这也是近期大宗商品涨势如虹、资源类板块表现活跃的重要原因。但在周期行业起舞的同时,伴随着价格增长由上游逐渐传导至中游,中游产业未来有望出现超预期的业绩改善,这也成为券商看好的重要主线。

方正证券就指出,通胀可能在二季度前后重回下行通道,经济在二至三季度可能二次探底,但幅度不深,更为重要的是微观企业业绩将延续改善。随着信贷超预期、基建投资超预期、“一带一路”超预期、出口超预期,行业景气正从上下游向中游传导,未来一段时间正是“中游崛起”的黄金时期。投资时钟下“行业景气轮动”对未来大类资产配置将起主导性作用。

川财证券也认为,周期性行情进入右侧,中游是布局重点。随着市场对周期性行业的极度追捧,左侧布局的机会已经过去,周期的行情逐步进入右侧,重点把握确定的结构性机会,中游有望成为布局重点,如机械,水泥,航运等。

中信建投则表示,市场会迎来一个风险偏好修复的窗口期,但主线将继续围绕资源品、抗通胀以及政策主线展开,风格的切换和风险偏好的全面修复依然困难,这也制约了A股整体上的反弹空间和可持续性。在当前的做多窗口期内,配置上建议关注三条主线:一是在景气改善行业中优选个股,包括交通运输、石油化工、建筑材料、钢铁、有色金属、商业贸易等;二是继续配置防御类品种,包括银行、食品饮料、医药生物等;三是具有土地等隐蔽资产标的、优质股权个股以及国企改革红利概念股。

更多"券商认为A股可重点布局中游产业"...的相关新闻

每日财股

- 每日财股:梅花生物(600873)

投资亮点 1.2017年1月4日公告,2017年1月4日发布2016年年度业绩预告,经财务部门初...[详细]