“茅族团灭”之后:不悲不喜不着急

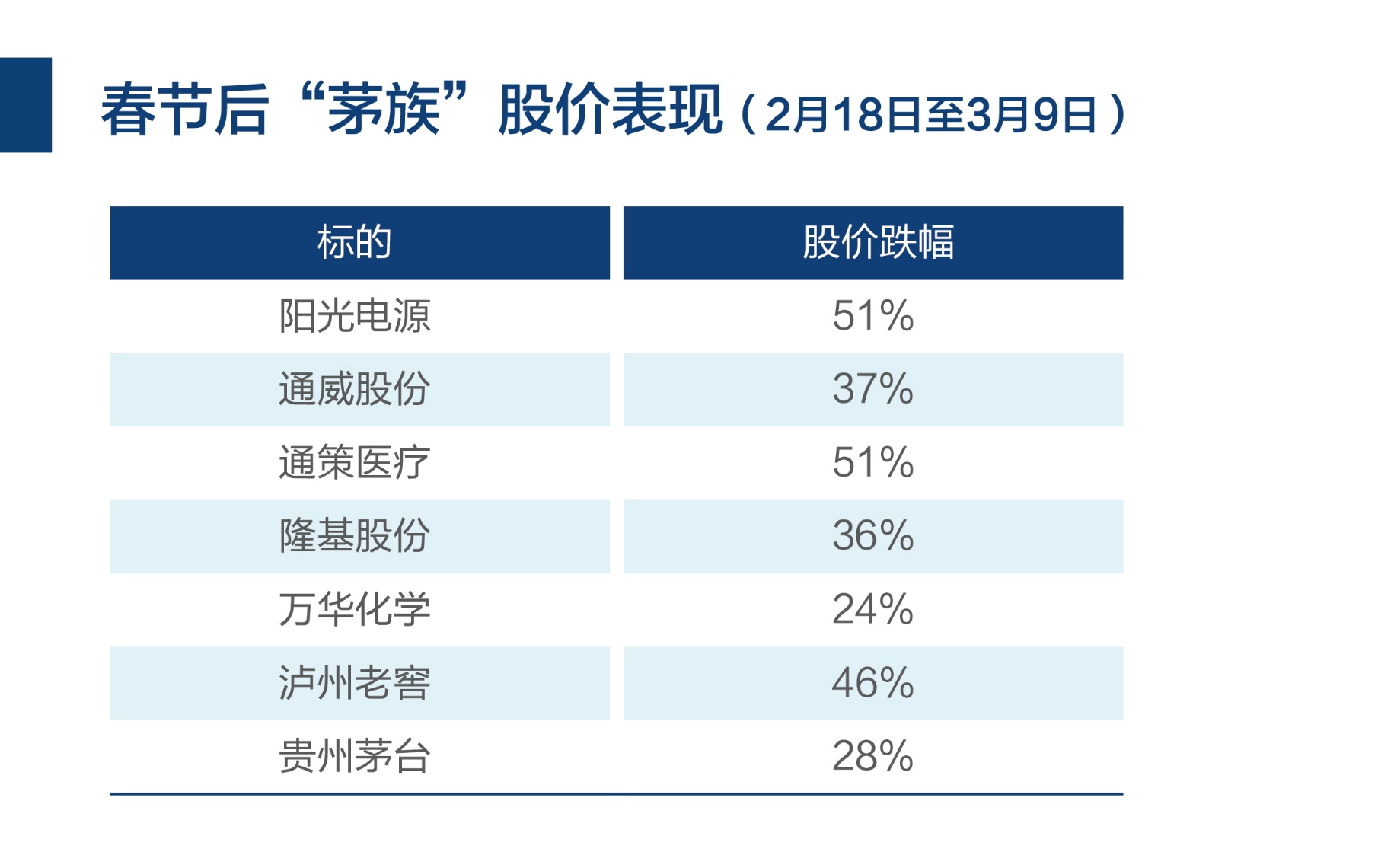

3月伊始,股市经历了惊心动魄的两周,抱团“核心资产”的资金争相践踏。春节后茅台股价大跌超过20%,一度跌破2000元,金龙鱼、爱美客、通策医疗等“茅族”股价更是几乎腰斩,其惨烈程度甚至超过了2008年和2015年。与此同时,被年轻粉丝追逐的明星基金经理们,产品净值也大幅回撤超过20%,许多去年底和今年初新发的基金产品,净值已经跌破0.9,一时“团灭”、“韭零后”等各种自嘲的名词开始涌现,市场恐慌情绪弥漫。

最近几个交易日,市场开始出现小幅反弹,骤雨初歇之后,对于个人投资者来说,心性面临着巨大煎熬,走还是留?在笔者看来,中国股市的长牛周期并未终结,市场并非全面熊市,但过去两年赚快钱的时间窗口期已经过去了,必须用防御战和长期投资的思维来看待当前的市场;“核心资产”们需要中场休息,估值消化的空间和时间都不足够,相对而言,前期疫情受损较大的行业和性价比高的中小市值股票,上半年的超额收益会更加明显。对于基金投资者来说,不要因为短期的业绩变化去仓促决策,不妨给基金经理们更多时间。

都是美债惹的祸?

“市场先生的情绪只能利用,不可预测”,虽然市场对于核心资产们泡沫化有一定共识,对于调整也有一定的准备,但是短期如此巨大的跌幅,还是远远超过市场预期。另外一点让市场意外的是,港股的避风港效应并没有出现,部分科技股跌幅甚至更甚。

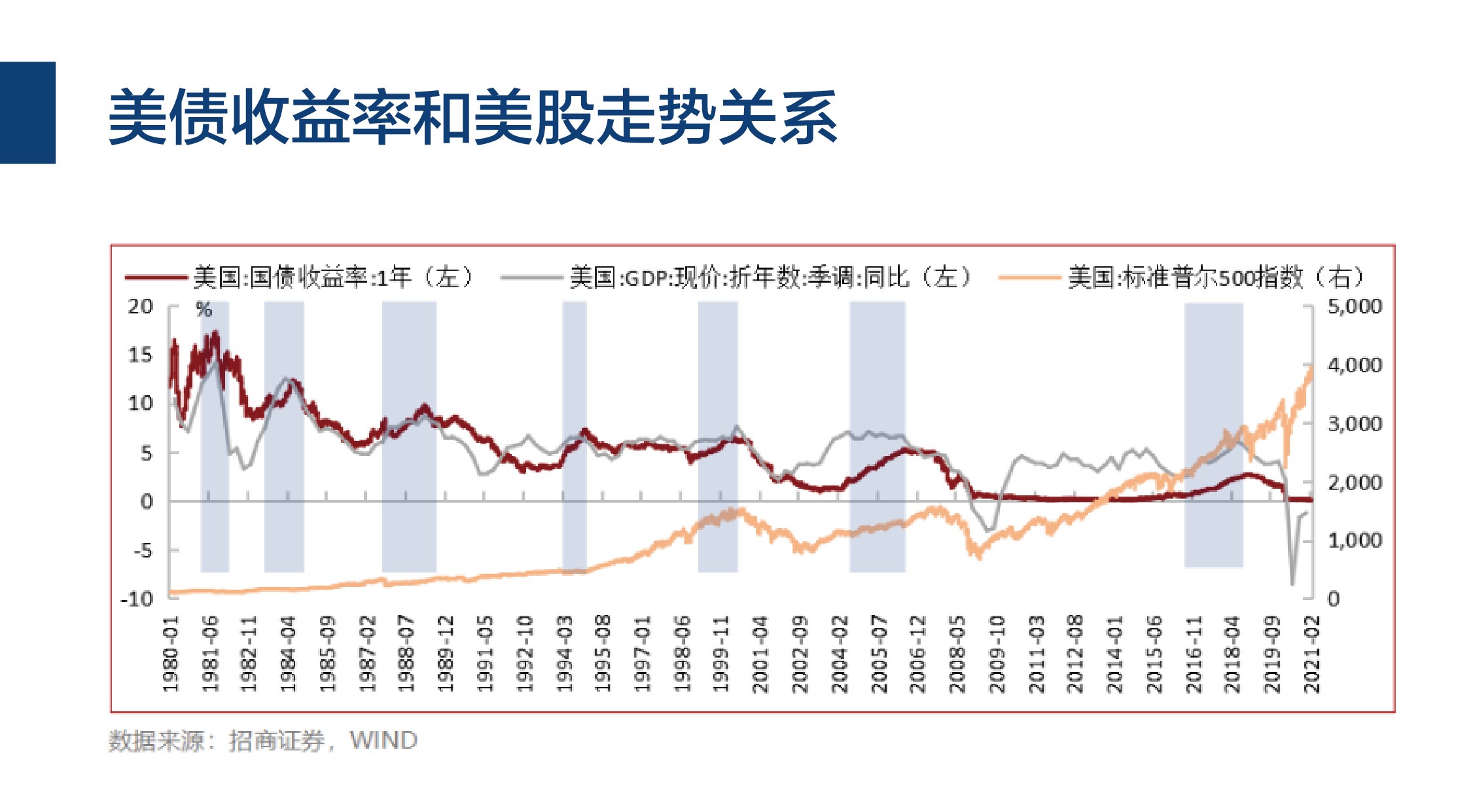

疫情之下政府救市释放出的流动性,扎堆在少部分确定性品种之上,催生出这轮全球科技和消费龙头的大牛市,估值提升的因素大大高于基本面本身的改善。“估值不高的,不是好公司,更不应该买”这样似是而非的观点却成为市场共识,一步一步把“茅台族”们的股价和估值推高到了危若垒卵的地步。利率是资产的定价之锚,近期10年期美债收益率的异动,触动了市场敏感的神经,引发短期暴跌。从目前的情况来看,无论中美股市,流动性最宽松的时间已经过去了,随着贴现率阶段性上行的过程中,这类核心资产的估值将会遭到持续挤压,虽然跌幅巨大,但是由于估值依然在相对高位,如果业绩增幅不能抵消估值下滑压力,恐怕股价短期难有好的表现。

让市场颇为意外的是港股的走势。由于整体估值相对较低,年初机构纷纷唱多港股,南下资金大幅增加,推动了港股短期快速上行,甚至传出“抢夺定价权”这样的声音。但相对A股而言,港股的市场风格和投资者结构受美股影响更大,美债收益率快速攀升的负面影响也会更为直接,内地投资者已经自顾不暇,南下抢夺定价权也成为了空谈。

实际上,在笔者看来,导致白马股剧烈调整的根本因素,还是估值的严重泡沫化,而非美债收益率的异动。回到美国股市,虽然部分前期爆炒的科技股和中概股跌幅巨大,但是道琼斯指数、标普500指数表现平稳,甚至创下近期新高。笔者的同学,在招商证券长期从事策略研究和投资组合工作的陈文招先生,最近也发表观点指出,从美股历史来看,美债收益率上行期间美股乃至国际股市大多数时候是上涨而非下跌,美股真正大幅下跌大多发生在美债收益率下行期,因为债券收益率上行意味着经济复苏,而下行意味着衰退。

所以说,这一轮调整本质上是长期牛市当中的正常回调,对过高估值的修正。从整体来看,A股基本面目前没有看到太大转变,主要还是估值调整和情绪转变导致的短期急跌,目前各大机构并没有下调宏观经济预期,也没有大规模下调对公司盈利预测的情况,投资者不必过度恐慌和担心。

阶段性机会在哪里?

很多投资者担心,市场是否已经转入熊市?这点在笔者看来倒是过虑了。正如前述分析,近期的调整是对部分高估值品种的修正,但不存在估值压力的品种就存在结构性的机会。如果以3到6个月的时间维度来看,估值有安全边际的金融地产板块、前期疫情冲击大的行业以及年报、季报业绩良好的中小市值公司,存在相对收益。

例如,年前知名投资家喜马拉雅资本创始人李录先生大举买入邮储银行H股,曾引发市场高度关注。从近期市场走势看,该行股价非常平稳,上周盘中一度创下历史新高。不久前,明星基金经理董承非也在路演时表达了对低估值高分红地产龙头的偏爱。再如酒店龙头锦江酒店,虽然A股随市场出现大幅调整,但估值只有A股3成不到的锦江B股,股价却非常坚挺。随着疫苗的逐步普及,此前受到疫情冲击的行业,基本面改善的预期也开始不断明朗。例如,随着国内疫情中高风险地区清零,旅客的出游热情集中释放,来自携程、去哪儿等平台的机票预订数据显示,2 月底以来,民航出行迅速升温,酒店预订也十分火爆。近期机场、航空、酒店等板块走势也非常抗跌。

正因为股市还在长期牛市格局中运行,资金还在场内寻找机会,这些防御性板块有望成为上半年获取超额收益的亮点。但是,由于投资者从盈利转向亏损的负反馈效应,以及金融地产等本身也是利率敏感性行业,估值扩张的概率不大,更多是防御性机会,获得绝对收益的空间有限。对于交易性投资者,可以参与,但是见好就收才是上策。

从长期投资的视角来看,不要因为短期股价的暴涨暴跌,就把 “核心资产”扫入垃圾堆,这些公司中的大多数有较深的护城河、持续增长的业绩和优秀的现金流是长期投资的“星辰大海”,不妨保持观察,等待入场和加仓的时机。

综合来看,2021年是个投资的小年,必须大幅降低投资的预期,从持久战的视角来进行资产配置,谨记“高估值”和“高杠杆”是时间的敌人。

怎么看待明星基金大热倒灶?

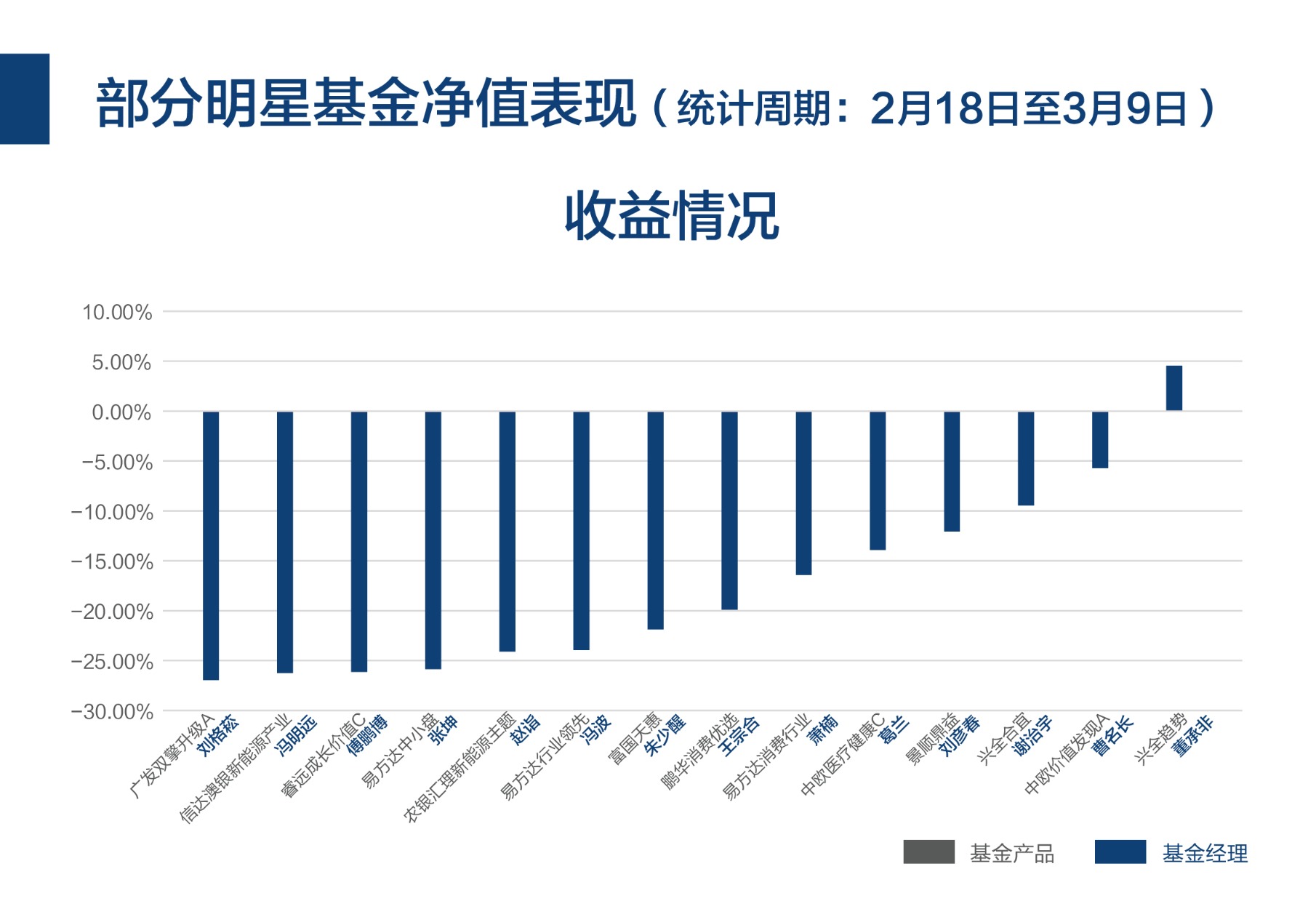

这轮大跌,明星基金经理们也没有躲过。

数据显示,从2月18日至3月9日,各路明星基金经理们的净值普遍出现较大幅度回撤,有的甚至超过20%,绝大多数产品今年来收益率已经由正转负。

在笔者看来,这是很正常的现象。正如段子所云,女孩子选择男友的“不可能三角”——“高颜值、高收入、零绯闻”,基金产品也有“不可能三角”——“高收益、低波动、高流动性”。年轻基民们热捧的明星基金经理,正是因为不择时并坚持持有长期赛道的好公司,才会在过去2年获得超额收益。如果“坤坤”们真的通过择时躲过了这次的大跌,那“坤坤”就不是那个“坤坤”了,投资他的理由真的不存在了。为什么不少人会在网上对基金经理们恶言相向,大概率是“着急”了,想赚快钱,却一下子蒙受了损失,不愿意反思自己的买入时机(基金开始限购),而把责任推给基金管理人。

从长期视角来看,基金投资成功的核心不是择时,而是选择好的管理人。但现实是,选到了好的管理人,大多数人却赚不到钱。以明星基金富国天惠为例,数据显示,这只15年20倍的产品竟然有大部分投资者是亏损赎回的。查理·芒格曾做过一个比喻:“生活就是一连串的‘机会成本’,你要与你能较易找到的最好的人结婚,基金投资与此何其相似——你需要的不是大量的行动,而是大量的耐心。”

投资者在评估了自身的风险承受能力以及了解了投资标的后,把不着急用的钱投入市场,长期来看赚钱概率更高。有文章指出,如果没有极端情况的话,股票市场未来10-20年的趋势相对来说是可预见的,中国的主要基金指数过去十几年的年化回报最高在13%左右,但是两三年时间内市场是涨还是跌难以预测,更不要说去讨论明天是震荡还是反弹了。

对于刚刚高位进场就蒙受损失痛苦的年轻基民来说,笔者想说的是,不要被短期的波动影响心情自怨自艾,更不要用后悔的情绪去自我惩罚、冲动决策。如果不是急用的钱,不妨多给基金经理们一些时间,少操作、多思考。投资是一生的修行,不必慌张。

上一篇:A股首例!这家公司造假共吃千万罚单 董事长11年工资白领

更多"“茅族团灭”之后:不悲不喜不着急"...的相关新闻

每日财股

- 每日财股:威胜信息(688100)

投资亮点: 1、疫情影响下仍逆势实现快速增长,未来可期国内外疫情影响下,公司全...[详细]