互联网券商0佣金蔓延

大洋彼岸金融巨头之间的价格战愈演愈烈,继嘉信理财10月1日宣布“零佣金”之后,亚美利交易(TDAmeritrade)和亿创理财(E*Trade)等主流互联网券商纷纷跟进,最新加入战局的是富达投资(Fidelity Investments)。

据华尔街日报、彭博社等多家媒体报道,从周四(10月10日)开始,富达(Fidelity)不再对美国股票,交易所交易基金和期权交易的网上交易向个人投资者收取佣金。

富达个人投资业务总裁凯瑟琳·墨菲(Kathleen Murphy)表示:“我们优先考虑了可以为投资者提供最大价值的地方,在现金和交易执行方面具有行业领先的做法更为重要。”

一度引发上市券商股价地震,自10月1日以来,截止10月9日收盘,盈透证券下跌15.49%,嘉信理财下跌14.73%,亿创理财下跌13.86%,相比9月30日收盘,三大线上证券经纪商市值合计蒸发100亿美元。

富达加入佣金价格战

10月10日,美国资管巨头——富达集团在自己官网首页以及交易页面的显著位置挂出股票交易佣金下调至零的广告,向率先挑起价格战的嘉信理财等券商宣战。

富达投资是全球知名的资产管理公司,由Edward C. Johnson于1946年建立,是全球最大的资管机构之一,据其中国官网介绍,截至2017年3月31日,富达国际管理的客户总资产逾2,940亿美元,总管理资产逾3,830亿美元,旗下拥有700多支股票、固定收益、地产和资产配置基金,研究覆盖了95%以上全球最大上市公司。彭博社报道中称,截至8月31日,富达管理2.8万亿美元资产。

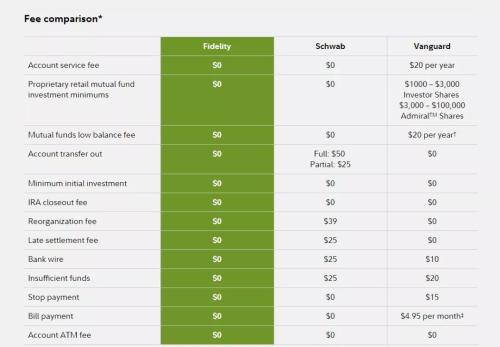

富达在自己的开户界面中介绍:在富达,免佣金交易具有更大的价值,除了网上交易美国股票、ETF和期权交易的佣金为零美元之外,富达还称,开户没有最低要求;保证金率低至5.00%,在业内也具备竞争力。

富达还列举了自己与嘉信理财、先锋领航等其他几大金融集团的交易手续费对比。

华尔街日报及彭博社等主流媒体也纷纷关注富达降费举动。据华尔街日报报道,从周四早些时候开始,富达(Fidelity)不再对美国股票,交易所交易基金和期权交易的网上交易向个人投资者收取佣金。对于投资顾问而言,佣金将在11月4日降至零。富达在线经纪行拥有2180万个帐户。在周四采取行动之前,富达对在线股票交易收取4.95美元的费用。

富达个人投资业务总裁凯瑟琳·墨菲(Kathleen Murphy)在接受采访时表示:“我们优先考虑了可以为投资者提供最大价值的地方,在现金和交易执行方面具有行业领先的做法更为重要。”

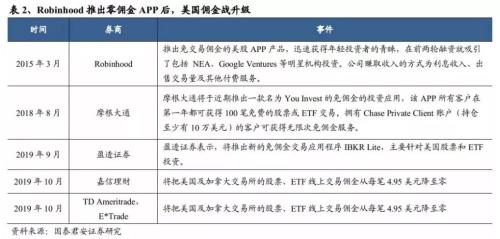

彭博社则称,富达将不仅为在线买卖美国股票,买卖基金和期权提供零佣金,而且还将为现金余额提供更高的收益,零售客户的现金余额将自动进入货币市场基金。富达是自上个月以来推出零佣金在线股票和ETF交易的第五大行业参与者,富达决定吸引投资者转向最便宜的产品,富达及其竞争对手也一直在削减其他交易佣金和费用。

早前曾推出全球首只零费率基金

今年8月3日,富达曾推出全球首批零费率基金。两只名叫富达零费率全市场指数基金,富达零费率国际指数基金正式以“零费率”系列命名上市。富达发行的两只指数共同基金将不会对其交易美国及海外股票征收任何额外费用,同时这只基金也是追踪自有的股票指数,而非第三方指数,从而进一步降低产品成本。富达还表示会降低现有一系列指数基金的管理费。

富达表示,投资者不需要付出管理费用,且不管投资金额的多少,可以利用其两只产品来覆盖美国和全球的股票市场。

晨星分析指出,富达产品的指数编制是由公司自己完成,而且是一系列产品,从而可以利用规模来降低成本。

富达基金这两只产品管理费用为零,并不意味着该基金不能产生任何收入。实际上,他们可以向做空者借券获得一定的报酬,不过这种方式只能在产品达到一定规模后才能取得相应的收入。

不仅如此,据光大证券研究所金融工程研究团队的分析师邓虎介绍,富达进一步扩大了其免佣金ETF平台(Commission-Free ETF)的基金阵容,截止至6月3日,其平台上的此类基金总数已超过500个。早期富达已经通过与贝莱德合作,在富达自己的ETF和iShares产品上提供免佣金交易。

最近富达免佣金ETF平台增加了来自12个不同ETF发行人的近150只ETF:American Century,First Trust,Franklin Templeton,Goldman Sachs Asset Management,Invesco,Janus Henderson,John Hancock Investments,JP Morgan Asset Management,Legg Mason Global Asset Management,ClearBridge ,PIMCO和State Street Global Advisors SPDR ETF。

相比之下,Charles Schwab和TD Ameritrade目前亦在其各自平台上提供超过500个免佣金ETF。而Vanguard仍然是该领域的冠军,提供约1,800个免佣金ETF。

国内券商距离全面免佣尚远

海外巨头大打价格战,国内券商也感受到了阵阵凉意。

不过,国泰君安研究所非银金融分析师刘欣琦指出,佣金下降是大势所趋,但国内券商距离“零佣金”尚远。

国泰君安研究所称,与美国证券行业类似,国内证券行业佣金率也在持续下行,较大程度上压制了ROE中枢,但国内证券行业不具备“零佣金”的条件,距离“零佣金”仍较远。监管放松以及其他盈利业务补偿是美国互联网券商推行“零佣金”的重要前提,国内监管层对佣金下限有一定指导,不鼓励佣金战,同时财富管理业务在发展初期,难以形成收入补偿,佣金依赖度依然较高。国内证券行业佣金收入占比为25%(19H1母公司口径数据),显著高于美国的12%。

申万宏源证券研究所非银金融团队表达了类似的观点。申万宏源认为,零佣金策略是财富管理商业模式做到极致的结果。嘉信理财的财富管理收入已经达到了9成,而参考嘉信理财的口径,1H19东方财富/中信证券/ 海通证券的财富管理收入分别为18%/23%/26%。收入结构是结果,更深层次的原因是制度差异,美国券商在客户授权下可直接代客理财,因而通过零佣金做大AUM可直接带来财富管理业务收入,而国内监管并不允许券商直接代客理财,只有在代客理财和客户保证金制度创新上先实现重大突破,零佣金策略才有可能被国内财富管理型券商采用。

国泰君安建议国内券商以客户为中心调整组织架构。财富管理业务的业务链条远远长于单纯的交易业务,涉及公司营业部、分公司、金融产品等多个部门。目前国内证券公司组织架构更多仍以业务为中心,部门之间的沟通难度较大,无法汇聚力量为客户提供有效的财富管理服务。而嘉信理财则以客户为驱动,将组织架构分为投资者服务部和投顾服务部两大部门,针对投资者和投资顾问两大类客户。

除此之外,放松“代客理财”有利于国内券商财富管理业务转型和发展利差型业务收入。通过客户账户管理获取投资咨询服务收入以及通过客户账户现金余额进行类贷款业务是美国互联网券商转型的重要路径,分别对应资管和利息两大收入。

对比之下,2015年3月17日证券业协会下发《账户管理业务规则(征求意见稿)》(以下简称“征求意见稿”),征求意见稿允许取得符合相关规定的持牌机构接受客户委托,可以代理客户执行账户投资或交易管理。而时至今日,上述文件并未正式下发。

国泰君安研究所称,我国证券投资咨询行业立法有其历史特殊性,在经过证券公司多年综合治理和合规建设后,过于严格的监管政策对我国证券行业发展造成了一定限制。

更多"互联网券商0佣金蔓延"...的相关新闻

每日财股

- 每日财股:上海沪工(603131

投资亮点 1、公司所在地上海是中国国际贸易中心,国际航运中心,国际金融中心,区位...[详细]